SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера русский борода

Сколько на самом деле зарабатывают хедж-фонды для своих клиентов?

- 27 января 2012, 10:31

- |

Комиссионные за управление фондами оказываются намного выше доходов инвесторов.

Для хедж-фондов 2011 год был тяжелым — индекс Dow Jones Credit Suisse All Hedge Index снизился на 6,4%. И все же размер активов под их управлением вырос до $2 трлн, практически вернувшись к уровню 2007 года — $2,1 трлн, зафиксированному до падения во время рыночного кризиса 2008 года. После прочтения только что опубликованной книги Саймона Лэка «Мираж хедж-фонда» встает вопрос, почему активы продолжают прибывать?

Книга начинается так: «Если все деньги, когда-либо инвестированные в хедж-фонды, вместо этого были бы вложены в казначейские вексели, результаты были бы вдвое лучше». Лэк — инсайдер в этой индустрии, построивший карьеру в JPMorgan, где он участвовал в размещении более $1 млрд в различные хедж-фонды и отборе управляющих хедж-фондами. Постепенно он пришел к выводу: «Хотя индустрия хедж-фондов и производит неслыханные богатства и создает многим людям состояния, все это происходит только внутри нее самой».

( Читать дальше )

Для хедж-фондов 2011 год был тяжелым — индекс Dow Jones Credit Suisse All Hedge Index снизился на 6,4%. И все же размер активов под их управлением вырос до $2 трлн, практически вернувшись к уровню 2007 года — $2,1 трлн, зафиксированному до падения во время рыночного кризиса 2008 года. После прочтения только что опубликованной книги Саймона Лэка «Мираж хедж-фонда» встает вопрос, почему активы продолжают прибывать?

Книга начинается так: «Если все деньги, когда-либо инвестированные в хедж-фонды, вместо этого были бы вложены в казначейские вексели, результаты были бы вдвое лучше». Лэк — инсайдер в этой индустрии, построивший карьеру в JPMorgan, где он участвовал в размещении более $1 млрд в различные хедж-фонды и отборе управляющих хедж-фондами. Постепенно он пришел к выводу: «Хотя индустрия хедж-фондов и производит неслыханные богатства и создает многим людям состояния, все это происходит только внутри нее самой».

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 10 )

Неэффективные рынки. Теория Доу.

- 26 января 2012, 16:59

- |

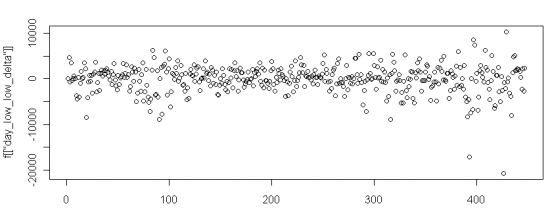

Если немного «перепеть» классика, то тренд характеризуется, тем что каждый лоу выше/ниже предыдущего при аптренде/доунтренде. Попытаемся проверить насколько эти представления актуальны. Для этого возьмем дневки Ри, за 2010-2011 год и посчитаем разницу между лоу текущего дня и предыдущего, то есть LowDelta = Low[Day] — Low[Day — 1]. Нас будет интересовать насколько значения этого ряда, автоскоррелированы, то есть при аптренде если верить теории Доу, положительные значения LowDelta должны следовать за положительными, а отрицательные за отрицательными. Соответственно получим числовой ряд этих LowDelta выглядящий следующим образом:

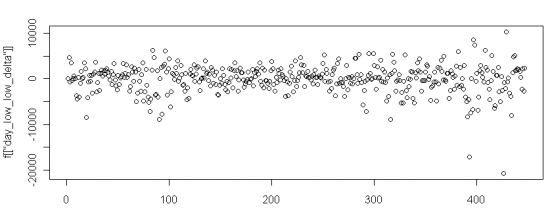

На первый взгляд — просто шум, но мы немного углубимся в его анализ. ) Нас будет интересовать насколько значения этого ряда, автоскоррелированы, то есть при аптренде если верить теории Доу, положительные значения LowDelta должны следовать за положительными, а отрицательные за отрицательными. Чтобы как-то выразить эти соотношения математически, введем второй фактор — значение LowDelta, за предыдущий день обозначим его LagLowDelta = Lag(LowDelta, 1) = Low[Day — 1] — Low[Day — 2]. Теперь нарисуем, пары значений (LowDelta по X, LagLowDelta по Y):

( Читать дальше )

На первый взгляд — просто шум, но мы немного углубимся в его анализ. ) Нас будет интересовать насколько значения этого ряда, автоскоррелированы, то есть при аптренде если верить теории Доу, положительные значения LowDelta должны следовать за положительными, а отрицательные за отрицательными. Чтобы как-то выразить эти соотношения математически, введем второй фактор — значение LowDelta, за предыдущий день обозначим его LagLowDelta = Lag(LowDelta, 1) = Low[Day — 1] — Low[Day — 2]. Теперь нарисуем, пары значений (LowDelta по X, LagLowDelta по Y):

( Читать дальше )

Cтратегия №2. "80-20"

- 26 января 2012, 16:17

- |

Следующая мною используемая модель — «80-20». Очень простая. Сигнал в течении дня всего один, поэтому модель работает только для дейтрейдинга.

Модель «80-20»

Правила для покупки (для продажи противоположно):

Пример. Как и в предыдущем случае возьмем график Сбербанка, 15-16 декабря.

( Читать дальше )

Модель «80-20»

Правила для покупки (для продажи противоположно):

- Вчера рынок открылся в верхних 20 процентах своего дневного диапазона и закрылся в нижних 20 процентах своего дневного диапазона.

- Сегодня рынок должен торговаться, по крайней мере, на несколько тиков ниже вчерашнего минимума.

- Для входа в позицию ставится покупающий стоп на уровне вчерашнего минимума.

- Если позиция открылась, первоначальный защитный стоп ставится около сегодняшнего минимума. Постепенно стоп подтягивается вверх, чтобы фиксировать накопленную прибыль.

Пример. Как и в предыдущем случае возьмем график Сбербанка, 15-16 декабря.

( Читать дальше )

Стратегия №1. "Черепаховые супы"

- 26 января 2012, 14:56

- |

Итак, первый и, пожалуй, один из самых любимых мной методов, которые опишу, это модели «Черепаховый суп» («Turtle Soup») и «Черепаховый суп плюс один» («Turtle Soup Plus One»).

Справка. Модели «Черепаховый суп» и «Черепаховый суп плюс один» были разработаны как ответ на недостатки стратегии «черепашек», которая страдала от низкого соотношения выигрышей к проигрышам из-за большого числа ложных прорывов. Именно на ловле этих ложных прорывов и основываются эти модели.

«Черепаховый суп» («Turtle Soup»)

Правила для покупки (для продажи противоположно):

1. На текущем баре должен быть сделан новый 20-барный минимум – чем ниже, тем лучше.

2. Предшествующий 20-барный минимум должен быть по крайней мере на четыре бара ранее.

3. После того, как цена упадет ниже предыдущего 20-барного минимума, размещаем для целей входа покупающий стоп на 5-10 тиков выше предыдущего 20-барного минимума. Этот ордер действителен только для текущего бара.

( Читать дальше )

Справка. Модели «Черепаховый суп» и «Черепаховый суп плюс один» были разработаны как ответ на недостатки стратегии «черепашек», которая страдала от низкого соотношения выигрышей к проигрышам из-за большого числа ложных прорывов. Именно на ловле этих ложных прорывов и основываются эти модели.

«Черепаховый суп» («Turtle Soup»)

Правила для покупки (для продажи противоположно):

1. На текущем баре должен быть сделан новый 20-барный минимум – чем ниже, тем лучше.

2. Предшествующий 20-барный минимум должен быть по крайней мере на четыре бара ранее.

3. После того, как цена упадет ниже предыдущего 20-барного минимума, размещаем для целей входа покупающий стоп на 5-10 тиков выше предыдущего 20-барного минимума. Этот ордер действителен только для текущего бара.

( Читать дальше )

Фееричный взлёт золота

- 26 января 2012, 10:59

- |

Вчерашняя идея по Золоту просто фееричной получилась — такой взлёт за один вечер и взят был метал на самом дне www.itinvest.ru/analytics/reviews/idea/6085/

Жду в общем цели 1740-1750

Жду в общем цели 1740-1750

расторговка уровня

- 26 января 2012, 00:24

- |

в копилку ситуаций

в отличие от этой smart-lab.ru/blog/35053.php расторговки, ложный выброс был на большом экстремальном объеме, сопоставимым с объемом первой свечи открытия. В таких случаях надо быть осторожным т.к. это возможно стоп-объем, фиксация прибыли и дальше не пойдем. Так и получилось.

Похожая ситуация. Ложный выброс на большом объеме. Но шорт не получил сильного развития

в отличие от этой smart-lab.ru/blog/35053.php расторговки, ложный выброс был на большом экстремальном объеме, сопоставимым с объемом первой свечи открытия. В таких случаях надо быть осторожным т.к. это возможно стоп-объем, фиксация прибыли и дальше не пойдем. Так и получилось.

Похожая ситуация. Ложный выброс на большом объеме. Но шорт не получил сильного развития

Вход от мастера. Показан шаблон Seven_17

- 25 января 2012, 15:42

- |

Утром система показала ШОРТ.

Вошел скромно на 6000 лотов /60 тыс акций, 5 млн. руб./ по одному из счетов.

Прибыль посчитайте сами.

Вошел скромно на 6000 лотов /60 тыс акций, 5 млн. руб./ по одному из счетов.

Прибыль посчитайте сами.

Эффект печатного станка

- 25 января 2012, 14:33

- |

Топик предполагает дисскуссию :

Как Вы считаете, к чему приведёт очередные Q3 Q4… и прочие?

Какие макроэкономические прогнозы у вас есть?

Топик для серьёзного разговора — надоел срач и троллинг — не гатьте плиз сюда — только по делу и серьёзно = если у вас есть СВОЯ точка зрения — высказывайтесь!

Взаимосвязь облигационного рынка и фондового рынка

- 25 января 2012, 13:33

- |

Чисто теоретический пост — вам на заметку и изучение. Если кто-то захочет сделать по теме развернутое исследование — скиньте ссылку мне в личку — почитаю с удовольствием:

Итак — взаимосвязь облигационного рынка и фондового рынка:

Итак — взаимосвязь облигационного рынка и фондового рынка:

Пелевин об экономике. S.N.U.F.F.

- 25 января 2012, 11:50

- |

«Официальная стратегия развития оркской экономики заключается в том, чтобы догнать и перегнать Биг Биз по главным фондовым индексам. В оркской экономической мысли существуют две школы, которые предлагают диаметрально противоположные пути к этой цели.

Первая школа, известная как «бизантизм», считает, что следует перенять фондовые индексы у людей, а затем путем модернизации добиться, чтобы у орков они поднялись выше. Это направление экономической мысли считается классическим.

Вторая школа возникла недавно. Ее основал ученый Хазм, который стажировался на Биг Бизе и считался у тамошних экономистов гением-самородком (среди них он был известен под псевдонимом Адам-Смит Вессон Монтстрейтери).

Хазм утверждал, что мир уже несколько столетий живет в Эре Насыщения — когда практически не меняются технологии и языки, человеческие и машинные, ибо исчерпан экономический и культурный смысл прогресса. Не следует считать это застоем — таково нормальное состояние общества. В палеолите люди жили так многие сотни тысяч лет; эпоха «прогресса» занимает в истории человечества не более одного процента времени. Есть все основания думать, что Эра Насыщения будет длительной и стабильной — но, конечно, намного более счастливой, чем прошлые исторические плато. Хазм допускал, что в далеком будущем она вновь сменится витком бешеного роста — все это в деснице Маниту.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал