Избранное трейдера klimvv

Speculator2016 на конференции смартлаба

- 24 октября 2017, 10:11

- |

Все материалы конференции: http://confa.smart-lab.ru/20170930

- комментировать

- ★12

- Комментарии ( 97 )

Ремейк 2017 поста Делаю на рынке больше 100 т.р. не беря пакет в магазине. Или как найти деньги на торговлю.

- 23 октября 2017, 19:25

- |

Добрый день.

Вы потратите на прочтение поста 4 мин.

Узнаете, как преумножить накопления на 109000 рублей.

Скажу сразу, я тоже за то чтобы больше тратить, а не меньше зарабатывать. Но, в жизни бывают разные ситуации и разные периоды. Лично у меня, были периоды, когда уносил с рынка по 600 т.р. за месяц, а были периоды, когда не было денег даже на торговлю на центовом счету на форексе. Так вот, в такие периоды, много размышляешь и крутишь в голове мысли о прибыльных днях и ругаешь себя за то, что не создал подушку безопасности/резерв, а ведь это было так просто, всего лишь одно-два простых действия в день и в перспективе — это сотни тысяч рублей. А ведь можно себя ни в чём не урезать и при этом создавать резервный фонд. Одна из идей была в том что бы найти резервы в и без того ужатом бюджете.(такая мысль пришла когда дела шли не так хорошо).

И вот мой Взгляд, на то, что имеем или до чего довели размышления, где взять микро деньги. Эти деньги преумножить, торгуя на финансовых рынках и создать нужный капитал, накопления, подушку безопасности, отложить на чёрный день, накопить на квартиру, дом, машину или кому что нужно.

Так вот возвращаясь к торговле на рынке и идее где найти деньги на торговлю, мысль пришла такая:

- Найти точки экономии в своей повседневной жизни.

- Завести правило экономить на этом, причём СИСТЕМНО, каждый день.

- Сэкономленные деньги инвестировать в торговлю.

- Создать ВЕСОМЫЙ резервный фонд – т.е. накопления.

- Посмотреть, что из этого выходит.

( Читать дальше )

ММВБ, Si и Сбербанк. Взгляд на рынок. Trade Market

- 23 октября 2017, 16:46

- |

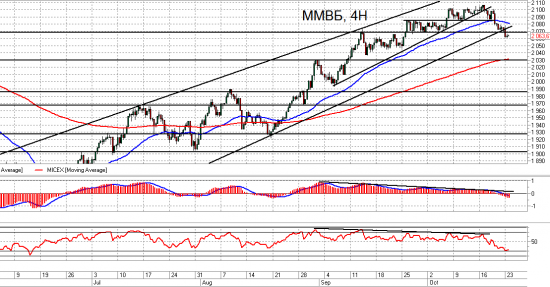

ММВБ

Российский рынок продолжает коррекционное движение, причем индекс ММВБ не просто вышел вниз из пятимесячного восходящего канала, но и пробил важный уровень поддержки 2070.

На 4-часовом графике ситуация вполне располагает к движению в район 2030, однако, как я уже говорил ранее, движение вниз должно сопровождаться последующим тестированием пробитого канала. Соответственно, сейчас мы, вполне возможно, увидим возврат в диапазон 2070 – 2080, и уже от характера движения в этом районе и от направления выхода из него будет зависеть дальнейшее движение.

Si

По рублю нового сказать нечего, так что повторю старое: Си продолжает колебания в диапазоне 57900 – 58400 и технически выход из него более вероятен вниз, но это очень локально, да и шортить диапазон 57700 – 57900 будет крайне сложно, так что этот сценарий отрабатывать стоить очень аккуратно. Среднесрочно же я по-прежнему жду ослабления рубля и движения в район 60000.

( Читать дальше )

Пора богатеть. Пора собрать немного баблишка

- 23 октября 2017, 13:10

- |

Тогда пора занятся Газпромом. Чудо компания, самая дешевая в мире, дешевеющая уже много лет, готовится к ралли. Цели? 500-600 рублей. Может и 1000. Сроки? 2-3 года,

Каковы же причины такого роста? Ситуация с финансами в компании начала разруливаться, добыча растет, сентимент у большинства игроков негативный.

В мире санкций это самая пострадавшая компания. В мире наступления батареечной экономики ГАЗ может стать незаменимым источником традиционной энергетики. Без него пока никуда. Альтернативы ему нет

График публиковать не буду.

Ставку менеджмент сделал на Азию-это правильно.

Куда деть застрявший на депозите в банке миллион долларов? конечно же в Газпром!

Готов ежедневно публиковать сводки «побед акций Газпрома» и описывать взятие новых ценовых уровней.

Еще раз о том, почему выгоднее шортить акции через фьючерс

- 23 октября 2017, 12:47

- |

Перечислю еще раз преимущества шорта акций через фьючерс:

1. При шорте акций вы совершаете сделку репо, т.е берете взаймы у брокера акции с обязательством вернуть. Любой заем стоит денег, обычно это ставка ЦБ + % (5-10%).

2. Стоимость денег (ставка ЦБ) зашитая изначально в цену фьючерса. Вы наверное заметили, что фьючерсы практический всегда торгуются с наценкой (в контанго) к базовому активу, происходит это потому, что маржинальные требования для открытия позиции во фьючерсе всегда ниже требований для спота, это дает возможность инвестору, рассчитывающему на рост акций, вместо акций купить более дешевый фьючерс с поставкой допустим через шесть месяцев, а не размещенные деньги положить на депозит под процент. Таким образом создается неэффективность, которая и сглаживается контанго.

( Читать дальше )

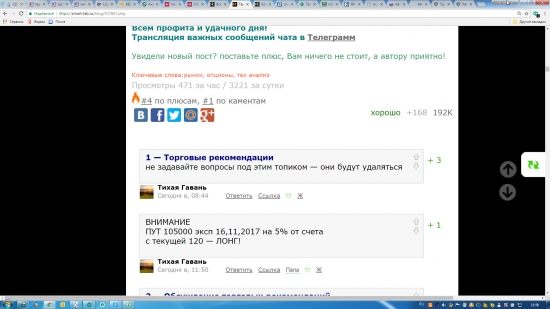

Как бельчата путы покупали и рынок развернули. Пролог. Пока без выводов.

- 23 октября 2017, 12:41

- |

Цель = умножение на 10, то есть продажа оных по 1 200.

Волатильность 105-го страйка изогнулась раком.

Но один самый мудрый Белк оказался поумнее:

( Читать дальше )

Риск и просадка

- 23 октября 2017, 12:20

- |

Почему важно ограничивать и контролировать просадку?

Во-первых, заранее трудно определить момент, когда потребуется вывести деньги со счета. Это может быть связано с кучей нерыночных причин. Например, срочно понадобились деньги или же возникла возможность реализовать более прибыльный бизнес. Если просадка большая, то придется остановить торговлю и зафиксировать потерю существенной части депозита.

Во-вторых, активный трейдинг имеет смысл, если на интервале 3-5 лет дает преимущество перед процентной ставкой, которую на той же бирже можно получить разными способами. В чем тут проблема? Если мы регулярно инвестируем капитал в инструменты, лишенные (или почти лишенные) рыночного (ценового) риска, то мы регулярно можем делать реинвестирование. В случае активной торговли при допустимой большой или фактически уже большой просадке у нас нет возможности делать реинвестирование довольно долгое время.

( Читать дальше )

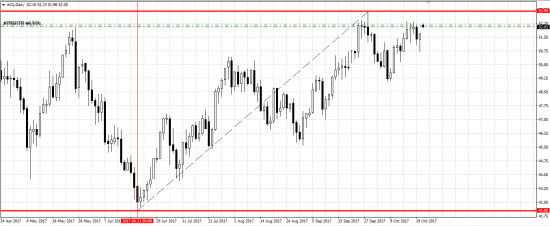

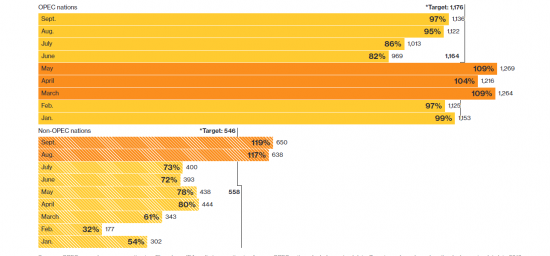

ГЭП, признак ОБВАЛА!!!

- 23 октября 2017, 06:22

- |

С июня Цена на нефть росла. Почти 11 долларов за 4 месяца. Или рост на 26 процентов. Это круче, чем банковские проценты и облигации вместе взятые.

Однако теперь, умно подумать, конечно, кто же знал, что будет такой рост.

И я не знал в том, числе. А причина оказалась на самой поверхности. Это то, о чем говорят все мировые средства массовой информации. Это сокращения странами ОПЕК и союзниками.

Обращу ваше внимание на следующие данные.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал