SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Александр Чебыкин

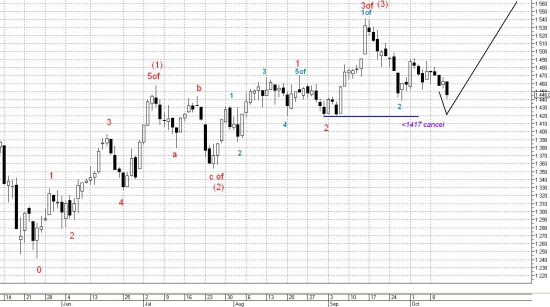

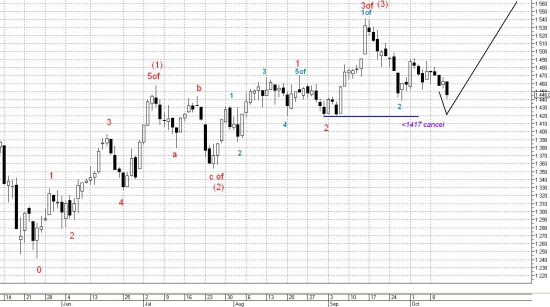

Главным успехом «медведей» на этой неделе станет отмена долгосрочного «бычьего» сценария - взятие 1417п

- 15 октября 2012, 09:45

- |

Сегодня пройдет экспирация по октябрьским опционам на индекс РТС.

В пятницу наблюдали (пусть и запоздавший) выход из октябрьского боковика, который позволит заработать всем играющим по трендовым стратегиям.

Для начала опять вникнем в мозги «быков», чтобы посмотреть на риски большой игры вниз.

Индекс ММВБ с т.з. долгосрочных «быков»

Оговорюсь заранее, что считаю это неправильным вариантом развития событий. По причинам, описанным в обзоре от 9 октября (где изложены все стратегии поведения индекса). Ниже представлен единственный(!) возможный вариант для долгосрочной игры вверх, при допущении, что минимум 24 мая больше взят не будет.

Дневной график. Бычья версия

( Читать дальше )

В пятницу наблюдали (пусть и запоздавший) выход из октябрьского боковика, который позволит заработать всем играющим по трендовым стратегиям.

Для начала опять вникнем в мозги «быков», чтобы посмотреть на риски большой игры вниз.

Индекс ММВБ с т.з. долгосрочных «быков»

Оговорюсь заранее, что считаю это неправильным вариантом развития событий. По причинам, описанным в обзоре от 9 октября (где изложены все стратегии поведения индекса). Ниже представлен единственный(!) возможный вариант для долгосрочной игры вверх, при допущении, что минимум 24 мая больше взят не будет.

Дневной график. Бычья версия

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Простой способ предвосхитить разворот рынка

- 14 октября 2012, 12:20

- |

Фундаментальный анализ акций является довольно сложным способом определения наиболее выгодных моментов входа в рынок и предпочтительных объектов инвестиций. Инвесторам в этом случае приходится анализировать куда больше параметров экономики, чем приверженцам технического анализа. Но между двумя видами анализа все же существуют точки соприкосновения.

Вот один любопытный пример. Рассмотрим график индекса ММВБ недельки. На этом графике красными и синими стрелочками довольно точно отмечены моменты среднесрочных разворотов рынка. Но поразительно то, что сигналы были поданы фундаментальным анализом. Причем в самом примитивном его виде. Они основаны на изменении денежной политики Центрального Банка России.

Для получения этих сигналов достаточно раз в месяц обращаться на главную страницу сайта ЦБ РФ в раздел макроэкономических индикаторов. И в нем выбрать статистику по денежной базе М2. Сам по себе этот индикатор всего лишь показывает одну из составляющих денежной массы в стране. Его величина прямо или косвенно регулируется монетарными властями страны при помощи процентной ставки и количества бумажных денег в обращении.

( Читать дальше )

Вот один любопытный пример. Рассмотрим график индекса ММВБ недельки. На этом графике красными и синими стрелочками довольно точно отмечены моменты среднесрочных разворотов рынка. Но поразительно то, что сигналы были поданы фундаментальным анализом. Причем в самом примитивном его виде. Они основаны на изменении денежной политики Центрального Банка России.

Для получения этих сигналов достаточно раз в месяц обращаться на главную страницу сайта ЦБ РФ в раздел макроэкономических индикаторов. И в нем выбрать статистику по денежной базе М2. Сам по себе этот индикатор всего лишь показывает одну из составляющих денежной массы в стране. Его величина прямо или косвенно регулируется монетарными властями страны при помощи процентной ставки и количества бумажных денег в обращении.

( Читать дальше )

Один тактический приём

- 08 октября 2012, 16:05

- |

Довольно часто я практикую следующую вещь. Торгую я, скажем, пробитие уровня целого числа. Мне нужно либо открыть позицию, либо добавиться в уже существующую. Отличный шанс для этого — покупка на выходе из консолидации, встречающейстя после пробития уровня. Консолидация являет собой борьбу покупателей с продавцами, сидевшими над пробитым уровнем. Продолжение движения показывает, что покупатели всё же победили (или крупный продавец на время ушёл). Количество акций, которые я покупаю для открытия длинной позиции, больше моего стандартного и вот почему. Те акции, которые я имею сверх стандартного объёма, продаются лимитником возле ближайшего уровня пятидесяти центов (или иного, до которого в зависимости от волатильности инструмента цена в импульсе обычно доходит), в то время как основная часть торгуется как обычно — до изначально расставленных по акции целей.

На рисунке подходящее место для входа — от уровня 27,20. Базовая часть позиции удерживается до обнаружения сигналов для выхода, а всё, что сверх неё распродаётся, например, на 27,47. Стопы располагаются под 27,00 или впоследствии под 27,20.

( Читать дальше )

Об источниках качественной аналитики

- 05 октября 2012, 00:33

- |

Удостоился тут неожиданной похвалы от уважаемых людей :)

Неожиданной и наверное пока преждевременной.

Почему преждевременной.

Потому что моё собственное вью, в силу рыночной молодости, не есть результат опыта и знаний.

А есть прежде всего производная от компиляции из различных уважаемых источников, пропущенной через собственную говномерку.

Доверяю ли я автору -> соответствует ли мнение автора моей картине этого мира и здравому смыслу -> что по этому поводу думают другие уважаемые мной авторы.

И только тогда принимается решение, и только тогда совершается трейд.

Как я к этому пришел и вообще как я торгую и штангенциркуль членомеро какие результаты показываю — говорить смысла не вижу.

Скажу только что еще полгода-год назад регулярно высиживал просадки в 50-70% и не понимал откуда они берутся, а сейчас стабильно торгую в плюс. А еще беру в ДУ, налетай неси бабло!!!111

И в бОльшей степени я обязан этим не собственному серому веществу и говномерке, а правильно подобранному набору уважаемых авторов.

Об авторах.

Разговор практически только о русскоязычных источниках, для первичного изучения их более чем хватит.

Про смартлаб ни слова, (а) все здесь на виду и (б) больше всего не хочется кого-то обидеть, забыв упомянуть :)

Вообще, читаю почти всех кроме черного списка длиной примерно в 428 позиций :)

Перейдем к внешним источникам.

( Читать дальше )

Неожиданной и наверное пока преждевременной.

Почему преждевременной.

Потому что моё собственное вью, в силу рыночной молодости, не есть результат опыта и знаний.

А есть прежде всего производная от компиляции из различных уважаемых источников, пропущенной через собственную говномерку.

Доверяю ли я автору -> соответствует ли мнение автора моей картине этого мира и здравому смыслу -> что по этому поводу думают другие уважаемые мной авторы.

И только тогда принимается решение, и только тогда совершается трейд.

Как я к этому пришел и вообще как я торгую и штангенциркуль членомеро какие результаты показываю — говорить смысла не вижу.

Скажу только что еще полгода-год назад регулярно высиживал просадки в 50-70% и не понимал откуда они берутся, а сейчас стабильно торгую в плюс. А еще беру в ДУ, налетай неси бабло!!!111

И в бОльшей степени я обязан этим не собственному серому веществу и говномерке, а правильно подобранному набору уважаемых авторов.

Об авторах.

Разговор практически только о русскоязычных источниках, для первичного изучения их более чем хватит.

Про смартлаб ни слова, (а) все здесь на виду и (б) больше всего не хочется кого-то обидеть, забыв упомянуть :)

Вообще, читаю почти всех кроме черного списка длиной примерно в 428 позиций :)

Перейдем к внешним источникам.

( Читать дальше )

Итоги среды, анализ текущей ситуации и премаркет на четверг.

- 03 октября 2012, 20:46

- |

Вновь Российские площадки показывают слабость, но движение происходит пока в рамках своего восходящего среднесрочного тренда. Сегодняшнюю слабость можно отчасти связать с падением цен на нефть, которое в моменте достигало почти 3%, однако я бы здесь не был столь категоричен, так как негативная динамика наблюдалась с самого утра и на протяжении всего дня, причём, как не странно вновь на незначительном укреплении рубля, из чего можно сделать выводы, что вновь была внутренняя продажа со стороны крупного игрока, которго наверно все уже знают и этот навес может продлиться ещё не одну неделю. Отложу в сторону свои догадки и рассмотрим что день грядущий нам готовит и на чём бы нам заработать? Ключевое событие завтрашнего дня безусловно будет заседание ЕЦБ, относительно которого аналитики разошлись во мнениях. Большая часть считает что никаких сюрпризов не будет и ключевая процентная ставка останется без изменений, но есть и не мало оптимистов, кто считает, что ЕЦБ пойдёт на дальнейшие стимулирующие шаги, моё мнение сходится со взглядом большинства. Если учесть тот факт, что последнее время рынки, как наркоманы, требуют постоянно нового позитива и новых «доз», то можно уже сейчас предугадать реакцию инвесторов, если ЕЦБ ни чем не обрадует, бегство из рисковых активов также может сказаться и на укреплении доллара, однако, если вдруг ЕЦБ объявит о понижении ставки, то укрепление доллара, чисто по фундаментальным факторам будет ещё сильнее, что в свою очередь негативно для цен на сырьё и соответсвенно для Российского фондового рынка. Вобщем интрига как ни крути есть, но как то мало пока верится в позитивное закрытие завтрашнего дня. Также завтра вряд ли выйдут хорошие данные по безработице в США и по заказам в обрабатывающей промышленности. От завтрашних протоколов заседания ФРС также не стоит ждать ничего нового, всё и всем уже на днях сказал глава ФРС Б.Бернанке. Хочу также отметить, что есть ещё два негативных фактора, которые будут давить на рынок в ближайшие дни — это вновь неопределённость с Грецией и временный отказ Испании от обращения за помощью. Ну а конец недели, полностью будет зависеть от официальных данных от министерства труда США, причём, цифры могут быть реально разочаровывающми и даже сейчас рынок закладывается на увеличение общего уровня безработицы на 0.1% до 8.2%.

( Читать дальше )

( Читать дальше )

Стратегия индекса ММВБ. Цель октября - проследовать к 1250п,

- 03 октября 2012, 12:15

- |

Разъясню стратегию поведения индекса ММВБ, чтобы сложилось общая схема движения «голубых фишек» в следующих обзорах.

Индекс ММВБ

Недельный интервал

Итак, десятилетний рост до 2008г - волна {{1}} — должен корректироваться волной {{2}} несколько лет, а не пол-года падения май-октябрь 2008г, как видят «быки». Поэтому форма движения волны {{2}} определена как Плоскость {A}-{B}-{C} – форма 3-3-5.

Предполагается, что «пятерка» {C}началась в 2011г, и достигнет своей обязательной цели (ниже 490п) в 2013-14г.

На недельном графике заметно, что индекс сейчас торгуется в верхнем розовом канале 1250-1550п. Пробой этих значений приведет к смещению в новые торговые диапазоны.

Заметна не идеальная «Голова-плечи», цель которой — 610п, станет актуальной только после пробоя 1240п.

В апр-окт 2011г прошел первый импульс [1] «пятиволновки» {C}, далее последовала его коррекция почти на 62% к марту 2012г – [2].

( Читать дальше )

Индекс ММВБ

Недельный интервал

Итак, десятилетний рост до 2008г - волна {{1}} — должен корректироваться волной {{2}} несколько лет, а не пол-года падения май-октябрь 2008г, как видят «быки». Поэтому форма движения волны {{2}} определена как Плоскость {A}-{B}-{C} – форма 3-3-5.

Предполагается, что «пятерка» {C}началась в 2011г, и достигнет своей обязательной цели (ниже 490п) в 2013-14г.

На недельном графике заметно, что индекс сейчас торгуется в верхнем розовом канале 1250-1550п. Пробой этих значений приведет к смещению в новые торговые диапазоны.

Заметна не идеальная «Голова-плечи», цель которой — 610п, станет актуальной только после пробоя 1240п.

В апр-окт 2011г прошел первый импульс [1] «пятиволновки» {C}, далее последовала его коррекция почти на 62% к марту 2012г – [2].

( Читать дальше )

Десятка лучших университетов мира с бесплатным онлайн обучением

- 03 октября 2012, 01:53

- |

1. Massachusetts Institute of Technology ( mit.edu/) — more than 1800 free courses.

2. Open University ( open.ac.uk/) — OpenLearn

3. Carnegie Mellon University ( cmu.edu/) — Open Learning

Initiative.

4. Tufts University ( tufts.edu/) — OpenCourseWare

5. Stanford ( stanford.edu/) — has Tunes U

6. University of California, Berkeley ( berkeley.edu/)

7. Utah State University ( usu.edu/)

8. Kutztown University of Pennsylvania ( kutztownsbdc.org/)

9. University of Southern Queensland ( usq.edu.au/)

10. University of California, Irvine ( uci.edu/)

2. Open University ( open.ac.uk/) — OpenLearn

3. Carnegie Mellon University ( cmu.edu/) — Open Learning

Initiative.

4. Tufts University ( tufts.edu/) — OpenCourseWare

5. Stanford ( stanford.edu/) — has Tunes U

6. University of California, Berkeley ( berkeley.edu/)

7. Utah State University ( usu.edu/)

8. Kutztown University of Pennsylvania ( kutztownsbdc.org/)

9. University of Southern Queensland ( usq.edu.au/)

10. University of California, Irvine ( uci.edu/)

Практически 100% Грааль заработка на рынке!

- 02 октября 2012, 18:19

- |

Мое скептическое отношение к стратегиям, в корне которых лежат лунные фазы, было сегодня серьезно подорвано. Ранее я слышал о таких методах прогнозирования рынка, но относился к ним с полным безразличием, пока не наткнулся на статью, в которой было описано влияние лунных фаз на состояние человека. Сравнив жизненные ситуации, я сделал вывод, что определенные закономерности в этом всё-таки есть. Но каково же было мое удивление, когда я сопоставил фазы луны с индексом ММВБ!

Оказывается, всякий раз, когда фаза луны переходит в полнолуние, рынок движется вверх, когда же фаза луны меняется на новолуние, рынок падает.

Индекс ММВБ дневной интервал. На графике отмечены фазы луны за последние 3 месяца.

(Читать дальше)

Оказывается, всякий раз, когда фаза луны переходит в полнолуние, рынок движется вверх, когда же фаза луны меняется на новолуние, рынок падает.

Индекс ММВБ дневной интервал. На графике отмечены фазы луны за последние 3 месяца.

(Читать дальше)

Граальные ловушки при построении торговых систем

- 02 октября 2012, 07:08

- |

При проектировании торговых систем очень важно не только создать рабочую стратегию, приносящую прибыль, но и избежать ошибок в коде, потому что именно эти ошибки могут привести к так называемой «граальной» ловушке.

1 ловушка – подглядывание в будущее при входе в позицию

Впервые с такой ловушкой я столкнулся при разработке трендовой системы на основе индикаторов ADX+CCI. Найти эту ошибку мне помог Игорь Чечет, за что ему большое спасибо.

Кратко рассмотрим данную торговую систему.

( Читать дальше )

1 ловушка – подглядывание в будущее при входе в позицию

Впервые с такой ловушкой я столкнулся при разработке трендовой системы на основе индикаторов ADX+CCI. Найти эту ошибку мне помог Игорь Чечет, за что ему большое спасибо.

Кратко рассмотрим данную торговую систему.

( Читать дальше )

СЕКТОРА. КОРРЕЛЯЦИИ. КАК ОПРЕДЕЛИТЬ ВЕДУЩЕГО И ВЕДОМОГО. АРБИТРАЖ.

- 01 октября 2012, 10:58

- |

Однако тема оказалась не простой, как в начале казалось… Сам-то я не думаю много, когда смотрю на акцию, просто беру и решаю для себя, главная она сегодня в секторе или нет, отстает ли или идет первая. Если все пошло, а она стоит, что делать, брать в направлении движения всего сектора или против. В общем, пришлось поразбираться и разложить на части свое понимание этого вопроса и найти кучу интересных картинок для вас))). (Оригинал статьи находится по адресу http://superscalper.ru/new/sektora-arbitrazh.html)

Начнем с самого понимания «корреляции», что это вообще, и почему лично я так много внимания этому уделяю. Корреляция, если простыми словами, – это взаимосвязь двух или более событий, т.е. когда происходит одно, то вероятно (статистически подтверждено) и другое. Когда-то корреляции на рынке были невыраженными в моменте, они были растянуты во времени. Вот, к примеру, как рассуждают экономисты/аналитики: «Если индекс доллара упадет, цена на нефть должна расти…» или «Если индекс SNP упадет, цена на золото должна вырасти или наоборот)))…», ну это как бы простые причинно-следственные связи. Однако совершенно очевидно, что если все так просто, то все бы с легкостью зарабатывали, чего, как мы все прекрасно знаем, не происходит. Пример самой жесткой корреляции – это пары типа Евро/Доллар. Они намертво связаны между собой. Малейшее изменение цены одного приводит к мгновенному изменению цены другого. Тут, понятно, корреляция обратная, и речь идет о торгуемых инструментах, например, на СМЕ. И данная корреляция действительна в обе стороны. Есть же, например, бумаги, которые сами «ничего не решают», но есть у них «старший», который и скажет, куда им «идти». А есть ситуации, в которых таких «старших» два и более, вот тут совсем все интересно становится. Когда речь заходит о корреляциях, в том смысле, в каком я их понимаю, неизбежно возникает вопрос: «а кто главный (ведущий)?».

Для этого введем понятие «Поводырь» — это будет любой торгуемый инструмент, изменение цены которого приведет к какой-либо реакции того, за которым мы наблюдаем (торгуем). Основные поводыри для Американского рынка акций следующие (в порядке убывания силы глобального влияния):

Фьючерс на индекс SNP 500

( Читать дальше )

Начнем с самого понимания «корреляции», что это вообще, и почему лично я так много внимания этому уделяю. Корреляция, если простыми словами, – это взаимосвязь двух или более событий, т.е. когда происходит одно, то вероятно (статистически подтверждено) и другое. Когда-то корреляции на рынке были невыраженными в моменте, они были растянуты во времени. Вот, к примеру, как рассуждают экономисты/аналитики: «Если индекс доллара упадет, цена на нефть должна расти…» или «Если индекс SNP упадет, цена на золото должна вырасти или наоборот)))…», ну это как бы простые причинно-следственные связи. Однако совершенно очевидно, что если все так просто, то все бы с легкостью зарабатывали, чего, как мы все прекрасно знаем, не происходит. Пример самой жесткой корреляции – это пары типа Евро/Доллар. Они намертво связаны между собой. Малейшее изменение цены одного приводит к мгновенному изменению цены другого. Тут, понятно, корреляция обратная, и речь идет о торгуемых инструментах, например, на СМЕ. И данная корреляция действительна в обе стороны. Есть же, например, бумаги, которые сами «ничего не решают», но есть у них «старший», который и скажет, куда им «идти». А есть ситуации, в которых таких «старших» два и более, вот тут совсем все интересно становится. Когда речь заходит о корреляциях, в том смысле, в каком я их понимаю, неизбежно возникает вопрос: «а кто главный (ведущий)?».

Для этого введем понятие «Поводырь» — это будет любой торгуемый инструмент, изменение цены которого приведет к какой-либо реакции того, за которым мы наблюдаем (торгуем). Основные поводыри для Американского рынка акций следующие (в порядке убывания силы глобального влияния):

Фьючерс на индекс SNP 500

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал