SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Kulikov Pavel

Краткое пособие по долгосрочному инвестированию для начинающих Баффетов.

- 05 мая 2012, 01:12

- |

Хотите как Баффет? Karapuz приготовил для вас красную таблетку.

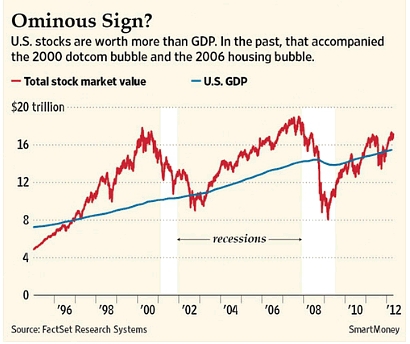

Первое, что читает каждый пришедший инвестор — это тексты типа: «если бы вы инвестировали ХХХ долларов 50 лет назад в рынок акций, и регулярно реинвестировали прибыль, то сейчас получили бы over 9000%». Призывы к регулярному долгосрочному инвестированию сыплются на голову бедного инвестора с крыши буквально каждой уважающей себя инвестизбы. Попадаются они и на smartlab. Вам расскажут о чём угодно — о «потенциальной доходности», «фундаментальной недооценке», «апсайде», но все эти рассказчики не ответят вам на простой вопрос: КАКОЙ БУДЕТ ВАША СРЕДНЕГОДОВАЯ ДОХОДНОСТЬ. Скромно умолчат.

Но нет! Мы — делаем деньги на рынке. Такой подход не для нас! Мы инвесторы и нам нужны цифры. Вернее даже не цифры, а всего лишь одна. Цифра. Среднегодовая доходность. И ВСЁ. Так давайте попытаемся её получить.

Долой «Матрицу» с аналами — агентами Смитами — добро пожаловать в Зион.

Начнем с фактов. За основу возьмем реальные значения индекса S&P500 и данные о ежегодно выплаченных дивидендах. Сколько дивидендов мы получим, купив индекс? О, спасибо,

( Читать дальше )

Первое, что читает каждый пришедший инвестор — это тексты типа: «если бы вы инвестировали ХХХ долларов 50 лет назад в рынок акций, и регулярно реинвестировали прибыль, то сейчас получили бы over 9000%». Призывы к регулярному долгосрочному инвестированию сыплются на голову бедного инвестора с крыши буквально каждой уважающей себя инвестизбы. Попадаются они и на smartlab. Вам расскажут о чём угодно — о «потенциальной доходности», «фундаментальной недооценке», «апсайде», но все эти рассказчики не ответят вам на простой вопрос: КАКОЙ БУДЕТ ВАША СРЕДНЕГОДОВАЯ ДОХОДНОСТЬ. Скромно умолчат.

Но нет! Мы — делаем деньги на рынке. Такой подход не для нас! Мы инвесторы и нам нужны цифры. Вернее даже не цифры, а всего лишь одна. Цифра. Среднегодовая доходность. И ВСЁ. Так давайте попытаемся её получить.

Долой «Матрицу» с аналами — агентами Смитами — добро пожаловать в Зион.

Начнем с фактов. За основу возьмем реальные значения индекса S&P500 и данные о ежегодно выплаченных дивидендах. Сколько дивидендов мы получим, купив индекс? О, спасибо,

( Читать дальше )

- комментировать

- ★54

- Комментарии ( 89 )

Существует только ТРИ способа прибыльной торговли

- 04 мая 2012, 13:53

- |

1.Исайд (в России самый распространенный среди действительно успешных псевдотрейдеров приближенных сами знаете к кому)

Обсуждение каких либо официальных новостей считаю непроходимой тупостью и потерей времени...

2.Глубокий и разносторонний фундаметальный анализ, со специальной и профессиональной агентурной сетью, когда смотрят не на отчеты, а заглядывают под каждую сидящую жопу во всех офисах, работает со сроками от года и выше

(в России наименее распросраненный так как крайне сложный и нужно еще очень хорошо разбираться в мировой экономике, что практически невозможно без связей так же сверху)

3.Рыночные аномалии или несовершенства

Как правило изначально их измеряли с помощью классического Технического анализа, есть много методов, как только аномалия сходит на нет, то метод начинают распространять в книгах и продавать.

( Читать дальше )

Обсуждение каких либо официальных новостей считаю непроходимой тупостью и потерей времени...

2.Глубокий и разносторонний фундаметальный анализ, со специальной и профессиональной агентурной сетью, когда смотрят не на отчеты, а заглядывают под каждую сидящую жопу во всех офисах, работает со сроками от года и выше

(в России наименее распросраненный так как крайне сложный и нужно еще очень хорошо разбираться в мировой экономике, что практически невозможно без связей так же сверху)

3.Рыночные аномалии или несовершенства

Как правило изначально их измеряли с помощью классического Технического анализа, есть много методов, как только аномалия сходит на нет, то метод начинают распространять в книгах и продавать.

( Читать дальше )

Да, да, именно об этих мерзоидных роботах

- 03 мая 2012, 19:22

- |

Не могу обойти эту любимую мной тему! To make it clear: я искренне ненавижу алгоритмический трейдинг и половину финансового инжиниринга, и считаю, что их необходимо объявить преступлениями и за их использование нужно сажать.

Более года назад на некой конференции я дорогим товарищам-коллегам с ММВБ-РТС довольно неполиткорректно сказал об этой своей idee fixe. То бишь, о чрезвычайном системном вреде роботов для рынков, особенно для рынка акций. «Да, да! — радостно ответили дорогие товарищи. — У нас все это уже работает и бурно развивается! Мы очень рассчитываем на развитие алгоритмической торговли вообще, и HFT в частности! Это генерит комиссии, за этим будущее.» Товарищей поддержали некоторые другие товарищи из финансового мира, сидевшие вокруг, заявившие с энтузиазмом, что высокоскоростные линии и порты имеются и в нашей стране Плохих Дорог и Низкой Газификации, и все это будет расти, шириться, всячески развиваться! Выводить нас на передний край! Создавать ликвидность! «Наплачетесь,» — злобно прошипел я в галстук. Это, конечно, было брюзжание ретрограда.

( Читать дальше )

Более года назад на некой конференции я дорогим товарищам-коллегам с ММВБ-РТС довольно неполиткорректно сказал об этой своей idee fixe. То бишь, о чрезвычайном системном вреде роботов для рынков, особенно для рынка акций. «Да, да! — радостно ответили дорогие товарищи. — У нас все это уже работает и бурно развивается! Мы очень рассчитываем на развитие алгоритмической торговли вообще, и HFT в частности! Это генерит комиссии, за этим будущее.» Товарищей поддержали некоторые другие товарищи из финансового мира, сидевшие вокруг, заявившие с энтузиазмом, что высокоскоростные линии и порты имеются и в нашей стране Плохих Дорог и Низкой Газификации, и все это будет расти, шириться, всячески развиваться! Выводить нас на передний край! Создавать ликвидность! «Наплачетесь,» — злобно прошипел я в галстук. Это, конечно, было брюзжание ретрограда.

( Читать дальше )

Рынок ликвидности 03.05.2012

- 03 мая 2012, 11:55

- |

http://smoketrader.livejournal.com/49340.html

Сегодня ЦБР «протормозил» и не вывесил сразу лимиты по РЕПО (пришлось туда звонить и «сеять панику»).

В итоге — 500 млрд (т.е. как и во вторник)

Однако, если вчера рынок (ожидая получения денег по 7-ми дневному РЕПО 28.04 — код расчета S1) привлек не весь объем на первом аукционе, то сегодня спрос превысил предложение — 545,543 млрд., в итоге объем сделок — 499,418 млрд., при этом средняя ставка практически одинаковая — 5,34%. (5,37% 02.05).

Свопы «высоки»: Евро — 6,23%, доллары подешевле — 5,98%

По РЕПО дилеры стоят по 6% на «бидах»

МБК пока еще «рано», индикативно ставки — 6,25-6,75%

Сегодня ЦБР «протормозил» и не вывесил сразу лимиты по РЕПО (пришлось туда звонить и «сеять панику»).

В итоге — 500 млрд (т.е. как и во вторник)

Однако, если вчера рынок (ожидая получения денег по 7-ми дневному РЕПО 28.04 — код расчета S1) привлек не весь объем на первом аукционе, то сегодня спрос превысил предложение — 545,543 млрд., в итоге объем сделок — 499,418 млрд., при этом средняя ставка практически одинаковая — 5,34%. (5,37% 02.05).

Свопы «высоки»: Евро — 6,23%, доллары подешевле — 5,98%

По РЕПО дилеры стоят по 6% на «бидах»

МБК пока еще «рано», индикативно ставки — 6,25-6,75%

5 ошибок мешающих вам зарабатывать деньги трейдингом

- 03 мая 2012, 11:36

- |

Ниал Фуллер

Итак, вы только что опять пополнили свой торговый счет, и в этот раз уверены, что начнете зарабатывать деньги. В конце концов, вы «знаете», что делали плохо в этой последней неудачной серии сделок, слившей ваш счет, и вы уверены, что не повторите этих ошибок. Вы разочарованы, что потеряли много денег, но новое пополнение дает вам свежие силы, вы чувствуете, что сможете побороть рынок и встать на правильный путь.

Ничего не напоминает? Многие трейдеры были в такой ситуации, как правило, не один раз. Множество трейдеров получают ложное чувство надежды, вновь пополняя торговый счет, или просто думая, что «в этот раз все будет по-другому». К сожалению, ни одна из этих вещей не является решением проблем, из-за которых вы сливаете счет. Пришло время остановить прикрывание ваших торговых ошибок, пополнением счета, чтением экономических отчетов, или покупкой новых торговых систем. НАСТОЯЩАЯ причина, почему вы теряете деньги снова и снова, находится в сером веществе между вашими ушами.

( Читать дальше )

Итак, вы только что опять пополнили свой торговый счет, и в этот раз уверены, что начнете зарабатывать деньги. В конце концов, вы «знаете», что делали плохо в этой последней неудачной серии сделок, слившей ваш счет, и вы уверены, что не повторите этих ошибок. Вы разочарованы, что потеряли много денег, но новое пополнение дает вам свежие силы, вы чувствуете, что сможете побороть рынок и встать на правильный путь.

Ничего не напоминает? Многие трейдеры были в такой ситуации, как правило, не один раз. Множество трейдеров получают ложное чувство надежды, вновь пополняя торговый счет, или просто думая, что «в этот раз все будет по-другому». К сожалению, ни одна из этих вещей не является решением проблем, из-за которых вы сливаете счет. Пришло время остановить прикрывание ваших торговых ошибок, пополнением счета, чтением экономических отчетов, или покупкой новых торговых систем. НАСТОЯЩАЯ причина, почему вы теряете деньги снова и снова, находится в сером веществе между вашими ушами.

( Читать дальше )

Теория Хабберта (пик нефти)

- 01 мая 2012, 22:33

- |

Добрый вечер, коллеги!

Предлагаю краткий обзор «теории Хабберта».

ТЕОРИЯ ХАББЕРТА (пик нефти)

Мэрион Кинг Хабберт — американский геофизик, который в 1956 г. количественно описал поведение нефтедобычи и выступил на конференции Американского института нефти с теорией «пика нефти».

Пик нефти — максимальное мировое производство нефти, которое было или будет достигнуто.

Согласно теории добыча нефти в материковой части США (без Аляски) достигнет максимума в начале 1970-х годов, а затем резко пойдёт на спад в том же темпе, как проходил рост; и что мировая добыча достигнет пика в 2000 г.

Математическая модель добычи нефти Хабберта дала гауссову кривую (кривая Хабберта), с резким ростом до пика и симметричным спадом (рис. 1), которая предсказывает, что общее количество добытой нефти как функция времени следует логистической кривой. Из этого следует, что темп добычи нефти является производной логистической функции по времени. График такой производной имеет колоколообразную форму.

( Читать дальше )

Предлагаю краткий обзор «теории Хабберта».

ТЕОРИЯ ХАББЕРТА (пик нефти)

Мэрион Кинг Хабберт — американский геофизик, который в 1956 г. количественно описал поведение нефтедобычи и выступил на конференции Американского института нефти с теорией «пика нефти».

Пик нефти — максимальное мировое производство нефти, которое было или будет достигнуто.

Согласно теории добыча нефти в материковой части США (без Аляски) достигнет максимума в начале 1970-х годов, а затем резко пойдёт на спад в том же темпе, как проходил рост; и что мировая добыча достигнет пика в 2000 г.

Математическая модель добычи нефти Хабберта дала гауссову кривую (кривая Хабберта), с резким ростом до пика и симметричным спадом (рис. 1), которая предсказывает, что общее количество добытой нефти как функция времени следует логистической кривой. Из этого следует, что темп добычи нефти является производной логистической функции по времени. График такой производной имеет колоколообразную форму.

( Читать дальше )

Зависимость.

- 01 мая 2012, 20:32

- |

Посмотрите видео про зависимость, про фондовый рынок не рассказали, но все зависимости очень близки. Скоро лето! Желаю солнце, море и радости!

Профит-фактор и динамика дродаунов

- 20 апреля 2012, 17:38

- |

Автор исследует, как величина профит-фактора, параметра, отвечающего за количественное измерение прибылей и убытков торговых систем, влияет на важнейшие характеристики торговли – рентабельность капитала и дродаун.

В результате делается вывод, что, если мы хотим иметь редкие проигрыши и частые выигрыши, профит-фактор должен быть меньше единицы. Увеличивать параметр необходимо, только если мы хотим, что бы рентабельность капитала была выше, чем относительный убыток.

http://robostroy.ru/community/Article.aspx?id=302

В результате делается вывод, что, если мы хотим иметь редкие проигрыши и частые выигрыши, профит-фактор должен быть меньше единицы. Увеличивать параметр необходимо, только если мы хотим, что бы рентабельность капитала была выше, чем относительный убыток.

http://robostroy.ru/community/Article.aspx?id=302

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

Источник: Bloomberg

Источник: Bloomberg