Избранное трейдера Игорь

Как посчитать оценку для максимальной просадки портфеля стратегий ??

- 11 июля 2017, 08:00

- |

PS А как в Алготрейдинг писать?

- комментировать

- ★4

- Комментарии ( 17 )

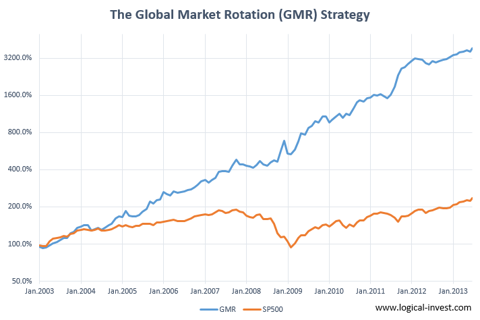

Стратегия ротации глобальных рынков

- 30 июня 2015, 14:52

- |

Насколько могут быть прибыльны портфельные инвестиции, если ими правильно управлять? О своем опыте рассказывает Frank Grossman в блоге Seeking Alpha.

Стратегия ротации глобальных рынков использует переключение между 6 разными биржевыми фондами ETF на месячных отрезках. Бэктестирование доходности такой стратегии c 2003 года впечатляет.

- Годовая доходность = 41,4% (для S&P500 = 8,4%)

- Общая доходность с 2003 года = 3740% (S&P500 = 134%)

- 69% месячных трейдов имели положительную доходность против 31% с отрицательной доходностью

В заглавии статьи приведен график доходности стратегии по сравнению с индексом S&P500.

Используются следующие рынки и инструменты:

- Американский рынок (MDY — S&P MidCap 400 SPDRs)

- Европа (IEV- iShares S&P Europe 350 Index Fund)

- Развивающиеся рынки (EEM — iShares MSCI Emerging Markets)

- Латинская Америка (ILF — iShares S&P Latin America)

- Тихоокеанский регион (EPP — iShares MSCI Pacific ex-Japan)

( Читать дальше )

торговые стратегии

- 07 июня 2015, 22:11

- |

на этом форуме все помешаны на фонде по ней и пройдемся

Не стану рекламировать сам метод коротко -

это метод составления синтетических финансовых инструментовна основе набора простых активов; валют, акций, товарных фьючерсов и т. д, он расширяет модель валютного кросс-курса на произвольные активы и портфели активов.

к примеру

«Торговли вокруг среднего», — основана на стабильном долгосрочном соотношении двух активов, но краткосрочно соотношение может отклоняться от среднего уровня и возвращаться к нему. Например, для анализа соотношения между нефтью WTI и нефтью BRENT (разница в ценах этих активов проистекает из особенностей их ценообразования) трейдер может создать инструмент в составе “OIL/#C-BRENT», проанализировать это соотношение и торговать этим персональным инструментом при пиковых, на его взгляд, отклонениях от среднего уровня.

( Читать дальше )

Введена альтернатива банковскому депозиту для физлиц

- 27 мая 2015, 12:05

- |

Мы не так давно уже говорили о том, что Налоговый кодекс вводит новый вид налогового вычета – инвестиционный. И вот сегодня опять хочу вернуться к этой интересной теме, раскрыть ее подробнее.

С 1 января 2015 года появилась новая возможность — вернуть 13% от суммы вложения на инвестиционный счет. Новые правила распространяются только на инвестиционные счета, не на депозитные. И при этом надо открывать только один индивидуальный инвестиционный счет (ИИС). И срок “работы” с таким ИИС составляет три года, не меньше.

1. Налоговая льгота 13% для инвестора — это когда государство возвращает 13% от суммы вклада.

Вы открываете инвестиционный индивидуальный счет (ИИС) на три года, на который можно в течение года делать вклады. Минимальная сумма вклада не установлена, а максимальная сумма вклада в год — не более 400 тыс.руб. По окончании года, вы подаете налоговую декларацию 3-НДФЛ за истекший год. В декларации вы отражаете данные по доходам за истекший год и о сумме уплаченного налога (данные собираете по справке 2-НДФЛ) и отражаете сумму вклада на ИИС.

( Читать дальше )

Индикатор слежения за Куклом

- 05 мая 2015, 10:44

- |

Представляю вам индикатор для слежения за позицией крупных игроков.

Семь лет занимаюсь торговлей, тестированием торговых систем, написанием индикаторов и роботостроением. То, что я хочу вам представить даст новые возможности. Как сказал Василий Олейник «На рынке всё просто, главное уметь всё видеть и понимать.» Я всегда пытался все идеи визуализировать у себя в Квике: маркетпрофайл, стакан. Теперь у нас есть такая возможность, возможность — Видеть.

Да, есть способы видеть позицию крупного игрока ЗДЕСЬ и СЕЙЧАС. Не постфактум, пытаясь разглядеть её в маркетпрофайл или расчерчивая плиты на недельных графиках. Нет. Данный индикатор показывает позицию кукла в моменте. Что позволяет чётко понимать направление и силу возможного движения.

( Читать дальше )

Решение Проблемы. Метод Фиксированного Отношения (Fixed Ratio). (продолжение копипаста, посвященного Риск-менеджменту)

- 05 мая 2015, 07:22

- |

РЕШЕНИЕ ПРОБЛЕМЫ. МЕТОД ФИКСИРОВАННОГО ОТНОШЕНИЯ (Fixed Ratio).

Занимаясь исследованиями методов управления капиталом, я сравнивал различные аргументы за и против. В результате я отказался от всех известных методов и разработал свой собственный. Прежде чем вникать в логику метода фиксированного отношения, позвольте мне привести несколько примеров применения этого метода в тех системах, которые вы, возможно, уже торгуете прямо сейчас.

S&P Daytrading System…

Результаты торговли одним контрактом:

# Trades 123

# Winners 67

# Losers 56

%Profitable 54%

Total net Profit $25,830

Avg. Trade $210

Largest DD 19%

( Читать дальше )

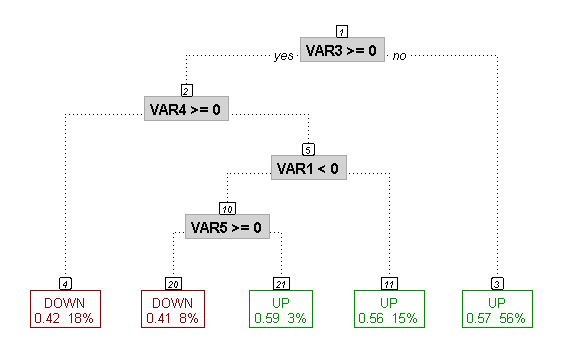

Использование CART в предсказании направления рынка

- 21 апреля 2015, 10:19

- |

Интересный подход к предсказанию направления рынка рассмотрен в статье "Using CART for Stock Market Forecasting". Для того, чтобы предугадать движение цены на недельном отрезке используется техника под названием CART (Classification And Regression Trees) — построение классификационного графа (дерева) с целью предсказать значение целевой характеристики (цены) на основании набора объясняющих переменных. CART находит применение во многих областях науки и техники, но применим и в торговле, так как обладает набором свойств, хорошо подходящими для этой цели:

- может применяться при любом типе статистического распределения

- может применяться как для линейных, так и нелинейных зависимостей

- устойчив к событиям, выходящим за рамки статистических распределений

Для построения дерева автор использует библиотеку языка R, вычисляющую рекурсивное разделение (Recursive Partitioning) rpart.

( Читать дальше )

фьючерсы СМЕ- как мой ордер оказывается на бирже?

- 19 апреля 2015, 08:38

- |

(Информация ниже касается исключительно фьючерсной торговли на СМЕ и содержит материалы с сайта www.cmegroup.com, в особенности, мануала для начинающих трейдеров)

Сразу хочу предупредить опытных трейдеров: вероятно, что вам известно практически все, описанное ниже, и покажется элементарным, но среди нас много людей, только начавших изучать СМЕ, или переходящих на СМЕ с других площадок, данной информации нет на русском языке нигде. Если у вас есть дополнения или полезные ссылки из официальных источников по теме, с удовольствием включу их в исходный пост. :)

В недавней беседе о раутинге ордеров на фондовые площадки сразу же возник вопрос о том, что же происходит при перемещении ордеров на СМЕ. С СМЕ все, на самом деле, намного проще. СМЕ- монополист с точки зрения своей продукции.

( Читать дальше )

я торгую NYSE, идут ли мои ордера из терминала прямиком на биржу?

- 16 апреля 2015, 15:17

- |

«Я торгую NYSE, идут ли мои ордера из терминала прямиком на бижу?»

Правильный ответ- нет.

( Читать дальше )

Юнайтед Трейдерс как он есть

- 11 апреля 2015, 23:27

- |

Про выводы денег у них я ничего говорить не буду, я про это ничего не знаю. Я буду писать только факты и простой анализ для нормального вообще человека. -)

Сразу скажу, ЮТ это Вам не Олейник Вася, там ребята сУрьезные очень, грамотные. Их так просто не возьмешь за.йца. -) Но мы попробуем.

Итак, поехали.

Юридический аспект.

А Вы знали, что ЮТ по закону РФ вообще не имеют право оказывать брокерских услуг и привлекать денежные средства? У них нет лицензий на осуществление брокерской деятельности. Вы знаете как это называется на юридическом языке? Серая зона. Это нелегальная деятельность. Их прищучить можно на раз два три в любой момент. Если надо будет. Просто никому это не надо, масштаб не тот, чтобы их трогать. Да и зачем, вроде ребята более менее порядочные, нормальные, бизнесмены молодые. Плюс крыша там есть небольшая, но если надо будет на любую крышу можно найти что-то выше… Но суть остается, это СЕРАЯ ЗОНА.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал