Избранное трейдера lazy cat

Время стоимостного инвестирования (Value investing)

- 05 апреля 2020, 19:07

- |

Здравствуйте, коллеги!

В одном из своих топиков приводил простой пример Value investing, продублирую:

«Давайте возьмём очень простой пример, — это хлебозавод. Печёт себе хлеб и всё хорошо. Собственники решили построить ещё один в соседнем районе. Вышли на IPO разместили 1 мио акций по 10$ (справедливая оценочная цена) и на перспективах открытия нового хлебозавода акции стоят 14$.

Мы не будем углубляться в тонкости фундаментальных мультипликаторов, а только предположим завод построен и грянул финансовый кризис и акции просели до 7$.

Простые вопросы:

1. Сильно изменится ниша потребителей? — нет.

2. Хлеб, как покупали, так и будут покупать, возможно какая-то элитная выпечка пострадает.

3. Количество потенциальных клиентов снизиться? Если и да, то очень не значительно (возможно кто-то перейдёт на сухари за махинации повлёкшие кризис ))) ).

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 14 )

Вопрос по настройке портфеля в терминале TWS Interactive Brokers на случай превышения маржинальных требований.

- 05 апреля 2020, 15:05

- |

Несмотря на завершение эпохального конкура «Опционный муфлон 2020», продолжаю уже в рабочем порядке ковыряться в текущих возможностях календарей на опционах SPY, которые дает сегодняшний рынок. К моей грусти, прошло время и дешевенькие деньги с рынка уже повыгребали, но пока вроде как сохраняется возможность забирать их с более тяжелых по стоимости конструкций.

Итак, сейчас пробую варианты перевернуться в календарях — ближний стреддл покупать, а дальний продавать (ранее прекрасно работала обратная конструкция, но — лафа кончилась). Тесты на моделях показывают хороший результат, но тут вступают в дело маржевые требования брокера. IB календари не сольдирует по рискам, т.е. проданый стреддл считается как есть, на всю катушку. А так как на моем относительно небольшом счете в результате ГО забивается практически под завязку, есть вариант выскочить за лимиты по марже, и, как я понимаю, меня брокер закроет сам.

В принципе, в этом нет ничего страшного, даже если будут крыть по рынку — на спу дикая ликвидность, риски формально прикрыты, убыток даже в самом неприятном случае будет небольшой. Неприятности возникнут, если они решат хлопнуть только одну какую-нибудь ногу — тогда да, будет сильный перекос.

( Читать дальше )

Что происходит с акциями после байбека! (для новичков)

- 01 апреля 2020, 18:40

- |

Что компания делает с выкупленными акциями?!

Выкупленные акции становятся собственностью всей компании. Такие акции называются казначейскими. Они не имеют права голоса, по ним не выплачиваются дивиденды, а еще они не участвуют в разделе имущества при ликвидации компании. Более того, эмитент обязан в течение года или продать эти акции не ниже рыночной цены, или погасить, уменьшив уставной капитал.

Если эмитент имеет дочернюю компанию и выкупает акции на баланс своей «дочки», то в этом случае акции обладают правом голоса, по ним выплачиваются дивиденды и компания не обязана их продавать. Такие акции называются квазиказначейскими.

P/s спасибо РБК за инфу.

Один раз - и только для вас: Опционные беседы со Старым Бесом. Бесплатно, без SMS

- 27 марта 2020, 14:25

- |

© Торгуйте опционами, и да пребудет с нами нелинейность, ликвидность и волатильность по целям

Опционные беседы

103 тезиса из книги Trading in the Zone - Mark Douglas

- 23 марта 2020, 06:04

- |

Очередная порция букв:

1. Трейдеры должны научиться мыслить категориями вероятностей, пожертвовав при этом всеми навыками, наработанными для достижения успеха во всех других сферах жизни.

2. Успеха добиваются лишь те трейдеры, которым присуща уверенность в действиях и доверие к самим себе, что в комплексе позволяет делать нужные вещи без каких-либо колебаний и сомнений. Их не пугает хаотичность рыночных движений. Они научились концентрировать внимание на информации, которая помогает определять возможности для получения прибыли, и не зацикливаются на новостях, подпитывающих страхи.

3. Необходимо осознать: необязательно знать, что случится на рынке в следующий момент времени, для того чтобы заработать деньги; может случиться все, что угодно; каждый момент на рынке отличается единообразием, поэтому любой конкретный случай и результат по-своему уникальны и неповторимы.

( Читать дальше )

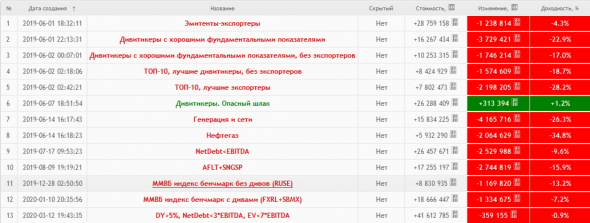

Результаты портфельного инвестирования. 01 июня 2019г — 20 марта 2020г

- 20 марта 2020, 19:32

- |

Все портфели — виртуальные.

smart-lab.ru/q/portfolio/Speculator2016/order_by_added_dt/asc/

Портфели созданы 01 июня 2019г (по ценам закрытия 31 мая 2019г) (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана с момента их создания и без учёта выплаченных дивидендов. (кроме портфеля ММВБ индекс бенчмарк с дивами (FXRL+SBMX), в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Портфель»

( Читать дальше )

Битва Опционщиков NYSE. Отчет по текущим сделкам на 20.03.20

- 19 марта 2020, 19:18

- |

Коллеги, всем добра. Отчитываюсь по прошедшему.

В прошлый раз, напомню кто смотрел, пробовался календарь на VXX. В принципе, ощущения положительные, недельная конструкция держит серъезные колебания б/а, одно из которых вообще вроде как самое сильное падение с 88 г., так говорят. Потестились так же варианты корректировки профиля, более менее понятно, что делать, когда и какие результаты на выходе

Далее, как и обещал, пробуем что можно сделать на SPY, если не брать во внимание баловство с лотерейками. Напомню, это тот самый инструмент, по которому наша гура ждет СИГНАЛА от СИСТЕМЫ. Ну, не знаю, поковырялся я в этом спу, там как бы на текущем рынке не просто сигнал, а воет сирена, мигают красные фонари и на входе висит баннер «SALE! Бесплатная раздача денег!» )). Не знаю, что за сигнала ждет товарищ, может сигнала из ракетницы, или когда Марс встанет напротив Юпитера. Ну ок, раз раздают денежки, нужно их собирать.

В качестве рабочего инструмента возьмем… а пускай будут ближние даты. Так смешнее, именно на них наша гура собиралась рвать танцпол. )

( Читать дальше )

О пользе дневников во время кризиса)

- 19 марта 2020, 14:20

- |

Бенджамин Рот не был профессиональным писателем или инвестором. Но он, сам об этом не зная, написал одну из самых поучительных книг об инвестициях из когда-либо изданных.

Рот, адвокат из Огайо, вел дневник во время Великой депрессии. Он писал в нем несколько раз в неделю с 1931 по начало 1940-х годов. Его сын Даниэль опубликовал этот дневник в 2010 году. Записи редко содержат более трех предложений, но наглядно описывают жизнь в то время как худшую экономическую трагедию Америки. Одна запись от 6 апреля 1932 года гласит: «Среди известных бизнесменов растет безумие и число самоубийств».

Очевидно, Рот сильно интересовался фондовым рынком. В своем дневнике он снова и снова повторяет простой урок, очевидный для всех, кто пережил депрессию и к которому нам всем следует прислушаться: ценность наличных денег может быть невероятной.

Июль 1931: «Журналы и газеты полны статей, рассказывающих людям о покупке акций и недвижимости по выгодным ценам. Говорят, что времена обязательно улучшатся и что многие великие состояния были построены именно таким образом. Проблема в том, что ни у кого нет денег».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал