Избранное трейдера lemesz

Трейдер и инвестор. На чьи деньги банкет?

- 19 ноября 2019, 14:42

- |

«По сути, цена — это солнечный зайчик, а зеркало, которое заставляет этот зайчик двигаться, находится на другом, более высоком слое рыночной реальности. Можно бегать за зайчиком, а можно оторваться и попытаться узнать больше о зеркале.»

А.Кургузкин «Лабиринт иллюзий»

Навеяно сегодняшним постом. Про Баффета-инвестора. Или спекулянта?

Решил описать некоторые типы участников рынка. Не все. Самые распространенные. Дабы разобраться, НА ЧЬИ ДЕНЬГИ БАНКЕТ? Кто на противоположной стороне? Кто оплатит наши заработки на финансовом рынке? Тема достаточно противоречивая. Ищите себя, критикуйте, дополняйте…

1 тип. Инвестор

1. Постоянно держит в портфеле акции и облигации.

2. Покупает исключительно «на свои».

3. Уходит от риска через диверсификацию.

4. Вовремя делает ребалансировку.

5. Не стремится купить дешево, продать дорого. Всегда находится в активах.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 20 )

БАБЛО ИЗ ВОЗДУХА или теория портфельной ребалансировки.

- 05 августа 2019, 11:49

- |

Вам говорили о том, что на рынке есть доходность «из воздуха»? Скорее всего нет, а она есть. Сейчас, как всегда, четко и без воды, откроем все «тайны», которые никакие не тайны. Просто люди в индустрии хотят, чтобы вам казалось, что все это сложно и без них вам ну никак не обойтись. В реальности портфельных инвестиций, как правило, все сильно проще.

( Читать дальше )

Инвестиции. Моя стратегия, тактика, результат и ошибки.

- 07 июля 2019, 16:09

- |

Для начала я дам свое определение инвестора и чем он отличается от спекулянта/трейдера.

Инвестор — этот тот, кто получает доход от владения активом. Спекулянт - тот кто получает доход от перепродажи актива. Инвестор конечно тоже может продать акции с прибылью, как и спекулянт получить дивиденды пока владеет акцией, но основная деятельность инвестора сводиться именно к тому, чтобы владеть акциями и облигациями как можно дольше, если конечно он не перестал считать эту компанию перспективной или хотя бы стабильной на рынке.

Я инвестор и вот мой портфель -

( Читать дальше )

Отбор акций на Московской Бирже. Правила, к которым я стремлюсь (Пэт Дорси + Арсагера).

- 14 июня 2017, 21:43

- |

1. Мультипликаторы. Тут всё очевидно. Лично я придерживаюсь минимального в отрасли P/E, желательно меньше 8 (100/8 = 12% — это купон ОФЗ, умноженный на 1,5, т.е. с премией за риск) Пример: в отрасли черной металлургии это ЧМК и Ашинский метзавод. Контрпримеры: в отрасли ритейла Магнит, в банковском секторе ВТБ.

2. Компания работает на своих акционеров, т.е. существует конечный выгодоприобретатель роста цен на акции и дивидендов. Компания выкупает и гасит свои акции при необходимости, стремится выплачивать дивиденды. Примеры: АФК Система, Северсталь, Лукойл. Контрпримеры: Газпром, ФСК ЕЭС.

3. Прозрачность компании и предсказуемость дивидендов. Четкая дивполитика, отсутствие сомнительных цифр в отчете, нет противоречий между решениями СД и ГОСА. Примеры: ФосАгро, Энел Россия.

( Читать дальше )

Можно ли показать результат лучше рынка?.. Можно!

- 02 ноября 2016, 14:24

- |

Всех приветствую! Возможно эта статья сэкономит вам очень много денег/времени и поможет понять как наиболее оптимально действовать на рынке акций. Я изложу ее в простом виде, но в ее простоте заключена большая ценность.

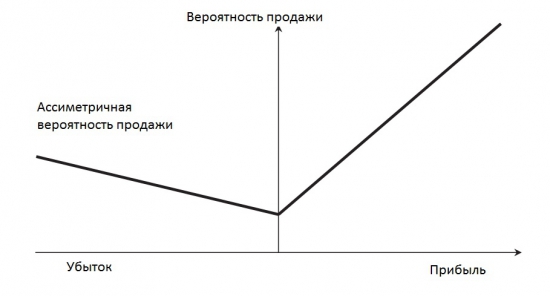

Речь пойдет об одном крайне интересном исследовании, в котором авторы проанализировали действия 77 000 американских инвесторов. Сейчас вы узнаете, как действуют (в среднем) индивидуальные трейдеры и инвесторы!!! Это одно из самых ценных исследований про фондовый рынок, что я читал за последние годы. Делюсь с вами, за плюсы в карму :)

Авторы исследования получили в свое распоряжение данные о сделках всех инвесторов одного из самых крупных брокерских домов США за много лет. И посмотрели, как реагируют инвесторы в зависимости от того, наблюдают ли они прибыль на своем счету или убыток. Вот итог исследования:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал