Избранное трейдера Михаил Безуглый

Непозитивные моменты оценки Positive Technologies

- 17 декабря 2021, 16:26

- |

В последнюю неделю увидел несколько рекламных публикаций о размещении акций российской компании сектора кибербезопасности Positive Technologies. Чем интересен ее бизнес? Почему компания выбрала необычный способ «прямого листинга» для продажи акций? Зачем нужна активная поддержка блогеров? Наблюдения и инвестиционные тезисы:

📚Брифинг

Positive Technologies предоставляет софт и услуги в области информационной безопасности: защита от вредоносного кода и системы предотвращения вторжений. В рейтинге от TAdviser «100 крупнейших IT-компаний России 2020 года» компания заняла 72-е место с годовой выручкой в ₽5,6 млрд. По российским меркам это не большой размер бизнеса.

Основа бизнеса — работа с государством. Согласно годовому отчету, 35% выручки компании приходится на государственные структуры, еще 32% — на корпорации топливно-энергетического комплекса и банки. PT занималась обеспечением кибербезопасности выборов в Госдуму, ЧМ по футболу и Олимпиады в Сочи.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Главная ошибка биржевого игрока.

- 17 декабря 2021, 00:13

- |

https://smart-lab.ru/blog/749229.php

Топикмахер жалуется на то, что набирал Газпром и сидел в нём с плечами.

И ждал светлого будущего.

А недавняя коррекция на ФР РФ лишила Топикмахера части сбережений, при помощи Маржинколла.

Мой краткий ответ:

( Читать дальше )

Майкл Ковел. Биржевая торговля по трендам

- 16 декабря 2021, 14:07

- |

Предыстория следующая. В середине 2010 года впервые наткнулся на эту книгу. То было время неопределенности. С одной стороны, великолепно заработал, торгуя импульсы, в 2009. Это дало возможность распродать остатки загибающегося бизнеса и полностью сосредоточиться на биржевых спекуляциях. С другой стороны, постоянно задавал себе вопросы: «А не случайность ли это?» или «Работает ли этот подход в долгосроке?»

К блогу А.Г. тогда только присматривался. А тут такая книга! Оказывается, целая индустрия работает, используя тот же принцип, к которому сам пришел интуитивно. Методом проб и ошибок. Это было как глоток свежего воздуха. И, возможно, именно это помогло верить в тренд и продолжать его торговать в непростой период, каким был 2011-2013гг.

Книга Майкла Ковела – великолепный сборник, вводящий в мир интересного биржевого подхода, который никогда не сломается. Trend Following. При этом Following – важнейшая часть парадигмы. Работа вторым номером. Сначала движение цены, затем действия трейдера в ответ на нее.

( Читать дальше )

Краткое руководство по Price Action

- 15 декабря 2021, 15:31

- |

В этом посте я хотел бы рассказать вам подход к трейдингу Price Action. (ПЭ) Переводится “ценовое действие”. Из перевода ничего не понятно, я покажу вам свой взгляд.

Я обожаю прайс экшн и примерно 80% моей ТС основаны на нём.

Как показывает моя практика, в интернете под прайс экшн люди понимают свечные паттерны — это поверхностное понимание.

ПЭ – метод трейдинга, когда решения основываются только на анализе графика цены. Индикаторы не используются. Это не отдельная стратегия, это подход к анализу графика.

И в этом подходе есть несколько основных пунктов.

Шаг 1.

Определяешь min и max прошлых движений на старшем таймфрейме.

В моём случай старший таймфрейм – дневка. Min и max – это те точки, в которых был разворот тренда. Это те места, куда цена будет стремиться.

Шаг 2.

Определяешь основной тренд: восходящий, нисходящий, боковик.

На эту тему определения тренда в моём инстаграм есть отдельный пост.

( Читать дальше )

относительность относительно рынка

- 13 декабря 2021, 11:32

- |

и глянуть в рынок что там копошится и где ликвидные акции ходят относительно индекса imoex т.е относительно широкого рынка

т.е смотрю=акция/imoex

принцип парной торговли прост… акция покупается, а фьючерс на индекс шортится… т.е в акции будут дивы а во фьюче будет контанга… ну и если угадал с направлением то будет дополнительный профит, а если не угадал то убыток… а если акция пойдет вместе с рынком то дивы+контанга… т.е в 2ух случаях из трех есть профит… но стопы надо ставить...

ну и гэп… а вдруг война и гэп… а поза то рыночно нейтральная… и убытков не будет...

и вот что вижу… самое интересное...

1 группа неудачников на отскок

fees

vtbr

( Читать дальше )

Артем, 34 года: Уволился с зарплаты $250 000 в год и уехал на пенсию в Португалию

- 11 декабря 2021, 16:51

- |

Мы познакомились с Артемом в Твиттере на почве общих интересов к финансам и инвестициям. Сейчас много кто говорит про FIRE (финансовую независимость и раннюю пенсию), но не так часто можно встретить людей, кто, собственно, уже практикует эту самую раннюю пенсию. Поэтому мне было очень интересно взять интервью у Артема про то, как он дошел до жизни такой, и о чем он думал в процессе.

Хотел бы сразу предупредить: не стоит воспринимать текст ниже как мотивирующую статью в стиле успешного успеха о том, что «любой может заработать миллион долларов, если последует моим советам». Нет, это всего лишь рассказ о личном опыте одного конкретного человека, а уж какие выводы из него делать — это решать вам. Но, как минимум, обещаю, что этот рассказ будет интересным. =) Всё, передаю слово самому Артему.

( Читать дальше )

Почему 2022г. будет сложным для фондовых рынков. Мнение.

- 10 декабря 2021, 22:46

- |

Впереди — ужесточение денежно — кредитной политики (ДКП) в США.

15 12 2022г. — заседание ФРС, на котором, вероятно объявят об ускорении сворачивания QE.

17 12 2022г. — заседание ЦБ РФ, на котором объявят о повышении ставки с нынешних 7,50%

(вероятно, новая ставка будет 8,25% или 8,50%, в н/вр рынок не закладывает существенное изменение ставки ЦБ РФ в 2022г.).

Поэтому 2022г. будет сложным.

Чтобы пересидеть тяжёлые времена, выбираю инструменты с фиксированной доходностью:

— фонды денежного рынка: VTBM (меньше спреды, выше оборот, самый удобный),

— FXMM, SBMM, аналогично депозиту, но на фондовом рынке, ежедневная доходность, % примерно ставка ЦБ РФ минус 0,5%,

— самые короткие ОФЗ (ОФЗ 26209, погашение 20 07 2022),

— «линкер» 52001: доходность около 10% годовых;

— вклады,

— короткие корпоративные облигации «голубых фишек» в рублях или в долларах.

Придёт время, и будет возможность сформировать портфель дешевле текущих уровней.

С уважением,

Олег.

DX, SP 500, Gold, Silver, NG, РТС, EURUSD, CL, BTCUSD, USDRUB, AUDCAD

- 10 декабря 2021, 22:35

- |

В обзоре инструментов использовался новый формат подачи материала (видео в конце топика). Выбор и анализ моделей на старших и младших планах, отрисовка сценариев, - без комментариев, если необходимо в конце анализа инструмента были небольшие пояснения.

Скрины из видео с сценариями:

Нефть WTI, квартальный план.

( Читать дальше )

Газпром - мечты сбываются. Считаем прибыль и дивиденды

- 10 декабря 2021, 16:26

- |

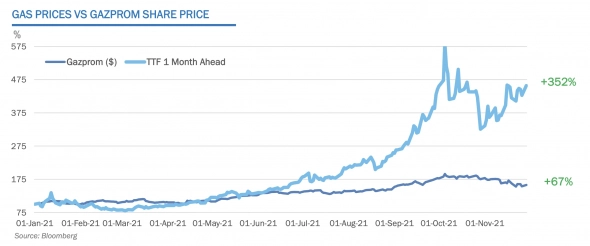

Одной из самых популярных историй в 2021 году стали акции Газпрома. Газовый кризис в Европе достиг апогея. На носу зима, а газовые хранилища не готовы к сезону. Добавляет ажиотажа рекордная цена на газ на европейских хабах. В данный момент цена составляет более $1100 за тысячу куб.

Тут нужно учитывать, что у Газпрома большинство объемов поставляемого газа законтрактованы, но рост цен позволяет пересматривать уже заканчивающиеся контракты. Газпром ожидает среднюю цену газа на хабе TTF в 4 квартале на уровне $550 за тыс. куб м, что гораздо выше прошлогоднего уровня.

Даже сама компания акцентирует внимание инвесторов в своей презентации на отставание динамики капитализации акций от цен на газ.

( Читать дальше )

Чудес не бывает, расходимся

- 10 декабря 2021, 10:21

- |

Я тут ВНЕЗАПНО осознал одну очень простую вещь — все инструменты по извлечению денег примерно одинаковы по соотношению риск/доходность/квалификация.

Вот смотрите:

Акции — доходность потенциально высокая, риски вполне присутствуют, требуется некоторая квалификация для отбора акций

Фонды (на акции) - потенциальная доходность явно пониже, рынок вы не обгоните, но и риска поменьше (индекс целиком не обнулится, да и не падает, так как отдельные бумаги), квалификация тоже пониже нужна, не надо ковырять отдельные компании. Я не Баффет, иду этим путем, в основном)

Облигации — доходность еще пониже, чем у фондов, риск тоже меньше (в основном), квалификация нужна примерно такая же

Фонды (на облигации) - аналогично, доходность еще чуть меньше, риск меньше, требования к квалификации меньше

Недвижимость (физические квартиры под сдачу) - доходность маленькая, риск тоже, квалификации, чтобы сдавать квартиру тоже не надо

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал