Избранное трейдера Павел М

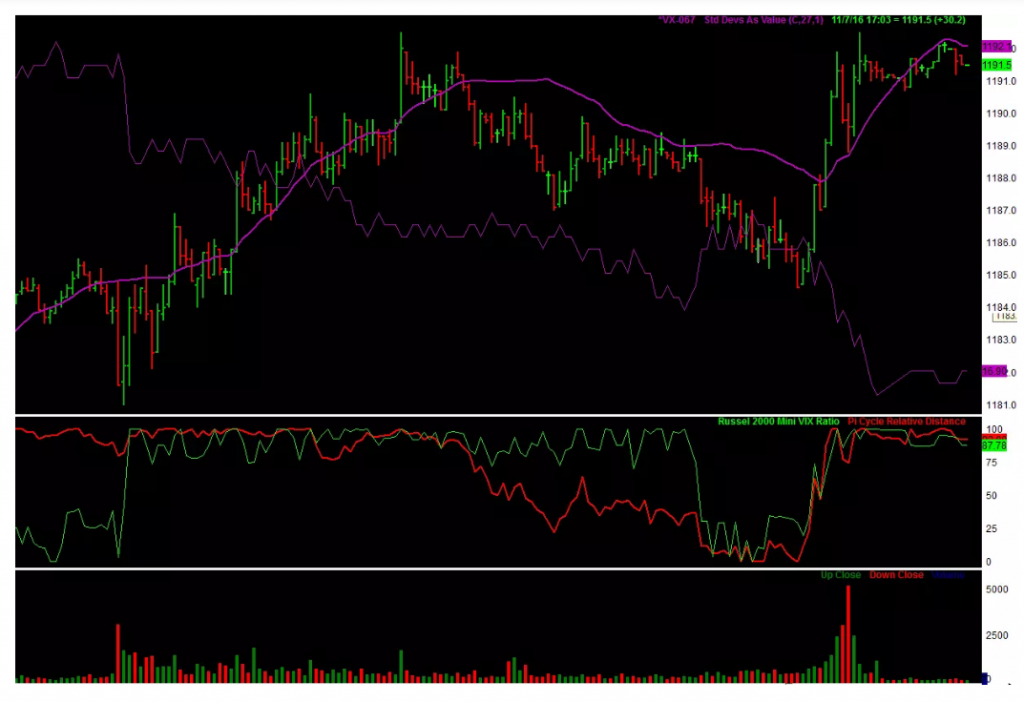

Торговая система с возвратом к среднему

- 25 июня 2017, 18:48

- |

Статья с сайта www.miltonfmr.com, из которой можно взять некоторые приемы, пригодные даже для использования в высокочастотной торговле.

Многие трейдеры, создающие и правильно применяющие торговые системы с возвратом к среднему, получают хорошую прибыль. Факты говорят о том, что рынки двигаются в соответствии с паттернами, одним из которых является цикличность. Простыми словами, все, что двигалось вверх, должно пойти вниз и наоборот. Ничто не движется в одном направлении вечно. Применительно к рынкам, у нас есть два возможных исхода — тренд, либо определенный торговый диапазон с возвратом к среднему. В прошлых наших исследованиях было показано, что гэп на открытии определяет тренд на остаток дня в 30% случаев. Это значит что из 20 торговых дней мы имеем 6 трендовых дней без возврата к среднему. С другой стороны у нас есть 70% движения цены, которая имеет тенденцию к возврату к среднему значению несколько раз за день. Важно отметить, что эти 70% относятся к внутридневному движению цен.

( Читать дальше )

- комментировать

- ★40

- Комментарии ( 10 )

НОВОСТИ: Майя Зотова-Хесс - 20.06.2017

- 20 июня 2017, 18:50

- |

Добрый день, Трейдеры, Инвесторы, Финансисты.

Давно ничего не писала, поэтому сразу скопом обо всём:

1. Базируюсь по прежнему в Цюрихе. Вышла замуж. Новая фамилия Майя Зотова-Хесс.

Сразу отвечаю на вопросы, кто избранник: Муж швейцарец, родились мы в один день 13 мая (он немного постарше правда), Свадьбу сыграли скромно в Лихтенштейне (Вадуц) так же 13 мая, сильвупле – Stefan Martin Hess & Maya Zotova-Hess.

( Читать дальше )

Увеличение размера годового взноса на ИИС до 1 млн

- 19 июня 2017, 13:41

- |

Предусматривается увеличение размера совокупной суммы денежных средств, которые могут быть переданы в течение календарного года по договору на ведение индивидуального инвестиционного счета, с четырехсот тысяч рублей до одного миллиона рублей.

Об этом был пост чуть ниже.

Важно:

Владельцы ИИС, открытых на момент вступления в силу закона, смогут внести на свой счет до 1 млн рублей в течение 2017 года. (так прокомментировали для СМИ полчаса назад) — БКС подтвердил, можно пополнять!!!

Однако МАКСИМАЛЬНЫЙ размер налогового вычета типа «А», которым можно будет вернуть ранее уплаченный НДФЛ продолжит расчитываться исходя из 13% от 400 тыс в год.

Что касается налогового вычета типа «Б» то он предоставляется на весь размер заработанной прибыли (любой, хоть млрд)

( Читать дальше )

Открытие Брокер не отдает деньги.

- 17 июня 2017, 15:45

- |

29 мая по заявке на вывод средств был получен отказ. По телефону выяснить причину не удалось. Все ответы сводились к одному: «Вы получите информацию на e-mail». 31 мая пришло письмо с Уведомлением о расторжении договора. Договор Брокер расторгает с 30 августа.

Звоню по телефону, указанному в письме. Молодой человек, взявший трубку, устроил форменный допрос о том, откуда у меня этот номер телефона. На мои вопросы отвечать отказался, сказав, что эти сотрудники не общаются с клиентами, мне написали все в письме, если есть вопросы, могу задать их в ответном сообщении. Меня интересовало два вопроса: почему был расторгнут договор и как получить свои средства. Пишу письмо. Получаю ответ:

"По результатам рассмотрения Ваши операции были признаны высокорискованными. Решение было принято Управлением внутреннего контроля в соответствии с законодательством РФ. Сотрудникам запрещено разглашать информацию относительно критериев высокорискованных операций.

( Читать дальше )

Вывод дивидендов с ИИС на банковский счет и НДФЛ

- 17 июня 2017, 09:40

- |

Какие акции купить на дивиденды?

- 16 июня 2017, 16:22

- |

Какие акции купить на дивиденды?

Начался сезон дивидендных отсечек, и в скором времени (и уже даже сейчас) начнут приходить дивиденды. Возникает вопрос, что с ними делать, реинвестировать в акции, облигации, купить валюту или просто проесть? Если реинвестировать в акции то в какие? Предлагаю опрос из некоторых, на мой взгляд самых интересных бумаг, а так же прочие варианты).

Григорий Исаев: про индексные ETF и оттоки из активных фондов

- 16 июня 2017, 12:22

- |

Вот такая вот феерическая картина у нас по притокам в ETFs в этом году.

Немногие кстати понимают, что подобные потоки

а) увеличивают агрегированный риск инвесторов

б) толкают рынок выше значительно и продолжают надувать пузырики.

Центробанки тут ни при чем :). Сейчас объясню почему.

Большинство этих притоков естественно не новые деньги, а деньги, которые инвесторы достали у активных управляющих либо забрали из облигаций и т.д. В случае облиг надеюсь понятно почему это более рискованно. Посмотрим на активные vs индексные (не “пассивные”, пассивность etfs — это оксюморон, индексные — это реально такие же активные, просто медленные и по известной стратегии).

Активные управляющие бывают разные, но в основном конечно они пытаются покупать дешевые акции и не покупать дорогие. Т.е. тяготеют так или иначе к value инвестированию. В ETF в среднем (они бывают конечно тоже самые разные и даже активные, но львиная доля притоков — это все же олдскул индексные фонды) все не так — чем дороже стоит бумага, тем выше при прочих равных ее вес, тем больше денег туда заходит, когда приходят в фонд новые деньги. Это чистая математика.

Соответственно чего происходит когда идут такие массивные изъятия денег у активных фондов и притоки в пассивные? Активные фонды вынуждены продавать свои более дешевые в среднем акции, причем продают как правило наиболее дешевые, чтобы резать так сказать loosers. После чего эти деньги уходят в индексные фонды, которые чем дороже акция, тем больше денег в нее заливают.

В результате в среднем идут огромные притоки в momentum/glamour stocks и оттоки из value. Не удивительно что последние годы value относительно других факторов находится в полной заднице. Подобная картина, только в меньшем масштабе наблюдалась последний раз в 99 году кстати, тогда каждый инвестор и его собака покупал только недавно появившиеся SPDR и QQQ. Сколько это может продолжаться — вопрос, но рано или поздно конечно оно закончится и даже развернется. Естественно при такой картине как сейчас надеяться что индексы акций американских дадут лет через 7-10 хоть что-то похожее на их среднюю историческую доходность — очень глупо. Многие очень успешные исторически компании и аналитики сейчас прогнозируют на таком горизонте реальную доходность около и даже ниже нуля для голубых фишек американских. Забавно что российские инвесторы многие по наблюдения давно тоже ломанулись в этот тренд, хотя, не смотря на все риски, дома можно найти очень хорошие бумаги по очень хорошим ценам (а уж если ты живешь в РФ, то чего тебе эти риски ты их итак несешь каждый день).

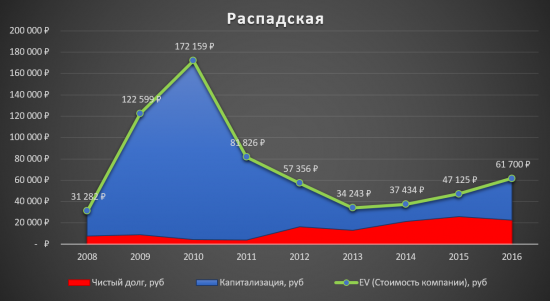

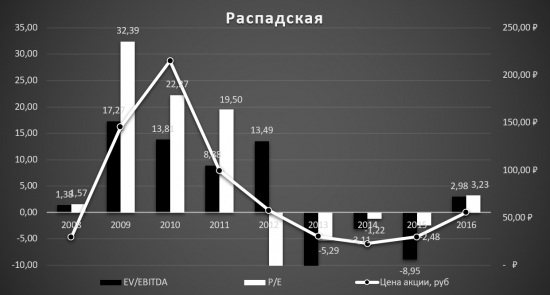

Распадская - лидер угольщиков

- 14 июня 2017, 20:06

- |

Фундаментальный анализ: Все расчёты проведены самостоятельно, данные были взяты из отчётов компаний по МСФО в млн. рублей.

Начну с оценки Распадской, стоимость компании 61,7 млрд. рублей, из неё 22,4 млрд. рублей чистый долг.

Исходя из мультипликаторов оценки компании, Распадская стоит очень дешево на мой взгляд.

( Читать дальше )

Что выгоднее: плечи на акциях или срочном рынке? (автор: Bull)

- 14 июня 2017, 13:37

- |

Для многих трейдеров, использующих в своих стратегиях эффект финансового рычага для увеличения прибыльности торговли, возникает дилемма — использовать инструменты срочного рынка или маржинальные ресурсы брокера.

На первый взгляд кажется, что инструменты FORTS выгоднее из-за более низких тарифов за совершение сделок, а также из-за отсутствия необходимости платить процент за использование плеч.

Но это не так на самом деле. Произведем упрощенный расчет на основе следующих предпосылок:

1. Расчеты будем проводить для долгосрочной торговли с горизонтом сделок в несколько месяцев.

2. В связи с этим тарифы за совершение сделок в расчетах учитывать не будем, т.к. при ловле больших движений мы один раз заходим в сделку и один раз выходим и сумма данных комиссий составит незначительную часть.

3. В качестве инструментов для упрощения рассмотрим акции, по которым возможно открытие как лонгов, так и шортов.

4. Также не будем учитывать дивиденды, чтобы не усложнять модель.

5. Размер платы за привлечение маржинальных ресурсов от брокера в лонг и шорт округлим до 1.5 ключевой ставки ЦБ (сегодня это вполне доступно для крупных клиентов)

6. Фьючерсы будут торговаться в обычной ситуации контанго. Разница цены фьючерса и базового актива рассчитывается на основе ключевой ставки ЦБ (КС)

Позиция «Лонг»

1. Сделка открывается на размер депо: В этой ситуации при покупке акций никаких процентов не начисляется, а при покупке фьючерса и длительном удержании позиции (в т.ч. перекладываясь при экспирациях в новые контракты) мы по сути платим КС, т.к. фьючерс со временем дешевеет относительно базового актива.

2. Сделка открывается в размере 2-х депо: По акциям за одно плечо мы платим 1.5 КС, по фьючерсу — 2 КС.

3. Сделка открывается в размере 3-х депо: По акциям за два плеча мы платим 3 КС, по фьючерсу — 3 КС.

4. Сделка открывается в размере 4-х депо: По акциям за три плеча мы платим 4.5 КС, по фьючерсу — 4 КС.

Таким образом, при открытии лонгов выгоднее использовать базовый актив, если объем позиции не превысит 3-х депо (плечо — не более 1 к 2)

Позиция «Шорт»

При открытии шортов через займ бумаг у брокера мы за каждое плечо платим 1.5 КС, а по фьючерсному контракту наоборот получаем дополнительный доход в размере 1 КС за каждое плечо.

Т.е разница достигает по сути 2.5 КС от размера позиции!

P.S. Лонгуем бумажки, шортим фьючерсы!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал