SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера maserati

Почему мы ловим стопы или нежелание получить профит

- 12 апреля 2013, 15:05

- |

Очень простой и тем не менее эффективный метод работы с подсознании описан тут

текст:

( Читать дальше )

текст:

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 2 )

Ларри Вильямс. Чем профессионал отличается от любителя.

- 10 апреля 2013, 20:24

- |

Октябрь 1991, том 28, номер 10

Чем профессионал отличается от любителя

Чтобы ответить на этот вопрос, давайте посмотрим, как профессионалы и любители открывают и закрывают позиции.

У любителя на счету обычно мало денег, поэтому он открывается «по полной». Тем самым с ходу нарушает важнейший принцип риск-менеджента – не делать больших ставок в одной сделке.

Любитель эмоционально неуравновешен. Он легко поддается влиянию «Уолл-стрит Джорнел», астрологии или вообще шут знает чего. Может быть, даже графиков, напоминающих свечи. У любителя мало денег, и он стремится быстро разбогатеть. Как следствие – начинает торговать слишком часто, утомляется и теряет деньги.

Таким образом, поведение типичного «частного» трейдера на торговой площадке становится чересчур эмоциональным и иррациональным.

Любитель смотрит на цены открытия и придает им очень большое значение, в то время как профессионал концентрируется на ценах закрытия. Эту особенность можно использовать в своей торговле.

Активность любителя может быть измерена как разница цен между прошлым закрытием и сегодняшним открытием. А вот активность профессионалов лучше всего измеряется разницей между открытием и закрытием одного и того же дня.

Чем профессионал отличается от любителя

Чтобы ответить на этот вопрос, давайте посмотрим, как профессионалы и любители открывают и закрывают позиции.

У любителя на счету обычно мало денег, поэтому он открывается «по полной». Тем самым с ходу нарушает важнейший принцип риск-менеджента – не делать больших ставок в одной сделке.

Любитель эмоционально неуравновешен. Он легко поддается влиянию «Уолл-стрит Джорнел», астрологии или вообще шут знает чего. Может быть, даже графиков, напоминающих свечи. У любителя мало денег, и он стремится быстро разбогатеть. Как следствие – начинает торговать слишком часто, утомляется и теряет деньги.

Таким образом, поведение типичного «частного» трейдера на торговой площадке становится чересчур эмоциональным и иррациональным.

Любитель смотрит на цены открытия и придает им очень большое значение, в то время как профессионал концентрируется на ценах закрытия. Эту особенность можно использовать в своей торговле.

Активность любителя может быть измерена как разница цен между прошлым закрытием и сегодняшним открытием. А вот активность профессионалов лучше всего измеряется разницей между открытием и закрытием одного и того же дня.

Главные враги и друзья дейтрейдера

- 10 апреля 2013, 12:23

- |

Враги:

*«усреднение» — когда по мере того, как цена идет не в твою сторону, происходит добавление позиции

* использование одного таймфрейма в системе торговли

* испльзование более трех инструментов тех. анализа

* максимальные «плечи» (за исключением случаев, когда общая позиция защищена стопом «в безубыток»)

Друзья:

*усреднение с +" т.е. добавление объема к первоначальной позиции с последующей установкой стопа в безубыток, относительно средневзв. входа

*использование двух тайм фреймов

*использование двух/трех инструментов для торговли

*использование 1/4 от максимального размера плеча (для первоначального входа)

*вход в позицию частями

Используйте эти правила и вам ПОПРЕТ!!!

*«усреднение» — когда по мере того, как цена идет не в твою сторону, происходит добавление позиции

* использование одного таймфрейма в системе торговли

* испльзование более трех инструментов тех. анализа

* максимальные «плечи» (за исключением случаев, когда общая позиция защищена стопом «в безубыток»)

Друзья:

*усреднение с +" т.е. добавление объема к первоначальной позиции с последующей установкой стопа в безубыток, относительно средневзв. входа

*использование двух тайм фреймов

*использование двух/трех инструментов для торговли

*использование 1/4 от максимального размера плеча (для первоначального входа)

*вход в позицию частями

Используйте эти правила и вам ПОПРЕТ!!!

Последние наблюдения по рынку.

- 10 апреля 2013, 01:55

- |

Сел вот после закрытия свои сделки смотреть. Понял, что пропало понимание рынка и решил посмотреть чарты, поискать закономерности, пошлифовать стратегию. Сделал несколько заметок. Буду рад, если оцените, напишите комментарии- может где-то ошибаюсь. Нужен фидбек, так сказать.

1. пробой хая?

вроде бы лучше работает выше цены клоуза

цена за день не уходила в глубокий минус

пробой зелеными свечами, стоп за лоу 5 минутки.

Вход после 10. Т.е. смотрим хай, где откат, виден ли тренд. Чем глубже откат, тем хуже

при таком входе частый сигнал на выход первая красная свеча.

Вход: пробой зеленой свечой максимума, входить можно сразу в пробой, если свеча закрывается и держит уровень на красных

свечках — докупка. Половина позиции в пробой, половина на докупке. Стоп за лоу зеленой, если пробивает тенью: кроем сразу по рынку

-------------------------------------------------------

2.Шорт сейчас работает только в слабых секторах? X, APOL

Вниз чаще всего идет коррекция, т.е. мы работаем против основной тенденции рынка. Там нужно найти проторговку на лоу и шортить на ее пробой

( Читать дальше )

1. пробой хая?

вроде бы лучше работает выше цены клоуза

цена за день не уходила в глубокий минус

пробой зелеными свечами, стоп за лоу 5 минутки.

Вход после 10. Т.е. смотрим хай, где откат, виден ли тренд. Чем глубже откат, тем хуже

при таком входе частый сигнал на выход первая красная свеча.

Вход: пробой зеленой свечой максимума, входить можно сразу в пробой, если свеча закрывается и держит уровень на красных

свечках — докупка. Половина позиции в пробой, половина на докупке. Стоп за лоу зеленой, если пробивает тенью: кроем сразу по рынку

-------------------------------------------------------

2.Шорт сейчас работает только в слабых секторах? X, APOL

Вниз чаще всего идет коррекция, т.е. мы работаем против основной тенденции рынка. Там нужно найти проторговку на лоу и шортить на ее пробой

( Читать дальше )

Навеяло про некоторые правила.

- 09 апреля 2013, 14:19

- |

Сегодня вспомнил несколько топиков давно написаных, к сожалению уже не найду их. Так вот там пару интрадейщиков на фортсе писали, в какое время они торгуют, а точнее в какое не торгуют. Не много смешно стало от этих правил, вот некоторые из них:

— «не торгуют в первый час торгов, так как это время умных денег»

Мда, я то думал умные деньги закрывают день. а не открывают его, ну да ладно, идем дальше)

— «не торгуют на открытие Европы»

Хз, почему они не торгуют на открытии, может им страшно?

— «не торгую, или закрывают позиции, когда выходит блок европейской и американской статистики, а так же важных новостей, заседание глав ЦБ и т.д.»

Видимо тоже страшно...

— «не открывают или закрывают имеющиеся позиции перед клирингом в 14 часов».

Вот, это меня убило, за три минуты люди ждут чудовищного гепа, после клиринга?)

— «не торгуют, либо закрывают имеющиеся позиции, либо если нет таковых, то не открывают их вовсе перед открытием американской сессии»

( Читать дальше )

— «не торгуют в первый час торгов, так как это время умных денег»

Мда, я то думал умные деньги закрывают день. а не открывают его, ну да ладно, идем дальше)

— «не торгуют на открытие Европы»

Хз, почему они не торгуют на открытии, может им страшно?

— «не торгую, или закрывают позиции, когда выходит блок европейской и американской статистики, а так же важных новостей, заседание глав ЦБ и т.д.»

Видимо тоже страшно...

— «не открывают или закрывают имеющиеся позиции перед клирингом в 14 часов».

Вот, это меня убило, за три минуты люди ждут чудовищного гепа, после клиринга?)

— «не торгуют, либо закрывают имеющиеся позиции, либо если нет таковых, то не открывают их вовсе перед открытием американской сессии»

( Читать дальше )

Американские пропы. Что такое? Их цели, как туда попасть, перспективы работы в пропе.

- 08 апреля 2013, 20:36

- |

Американские пропы. Что такое? Их цели, как туда попасть, перспективы работы в пропе.

Проп — это кампания, которая занимается поиском, обучением и сопровождением в торговле (вплоть до психологической) талантливых дисциплинированных трейдеров, на сейчас ситуация с американскими пропами следующая: на мой взгляд лидером по перспективам работы с пропом является www.topsteptrader.com за самый шикарный раздел прибыли, который может получить управляющий счетом эквити -партнеров трейдер. Он варьируется от 60/40 до 80/20 в процентах в зависимости от результатов торговли — чем больше прибыли делает трейдер — тем больше его доля.

Потенциальным трейдерам, новичкам, полу-профи и профессионалам прохождение отбора это возможность получить счет у управление 50000S или 150000S.

В зависимости от того какой комбайн вы выбрали и успешно прошли. Если прошли отбор на 50к то и в управлении будет 50. Так что для тех, кто еще не стартовал мой совет берите комбайн на 150к и пробуйте пройти в живые трейдеры на нем.

( Читать дальше )

Проп — это кампания, которая занимается поиском, обучением и сопровождением в торговле (вплоть до психологической) талантливых дисциплинированных трейдеров, на сейчас ситуация с американскими пропами следующая: на мой взгляд лидером по перспективам работы с пропом является www.topsteptrader.com за самый шикарный раздел прибыли, который может получить управляющий счетом эквити -партнеров трейдер. Он варьируется от 60/40 до 80/20 в процентах в зависимости от результатов торговли — чем больше прибыли делает трейдер — тем больше его доля.

Потенциальным трейдерам, новичкам, полу-профи и профессионалам прохождение отбора это возможность получить счет у управление 50000S или 150000S.

В зависимости от того какой комбайн вы выбрали и успешно прошли. Если прошли отбор на 50к то и в управлении будет 50. Так что для тех, кто еще не стартовал мой совет берите комбайн на 150к и пробуйте пройти в живые трейдеры на нем.

( Читать дальше )

Ошибки или может ошибка 90% трейдеров?

- 08 апреля 2013, 12:40

- |

Все мы слышали про статистику, что 90% трейдеров не получают прибыли на фондовом рынке. Так же мы читали очень много статей, где описываются основные ошибки, которые допускают эти 90% трейдеров и то, как над ними работать. Сейчас не об этом. Я хочу сказать вам, что 90% трейдеров допускают всего одну ошибку, но фатальную, а все остальные ошибки это всего лишь процесс, попытки исправления той самой, первой и основной! Наверное, многие сейчас подумали про сапера, который ошибается в жизни всего 2 раза: 1ый, когда выбирает профессию сапера, а второй (фатальный) при разминировании…, но нет, вся «соль» в другом.

Представьте, что вы перепутали времена года, причем в диаметрально противоположные стороны: теперь у вас вместо лета – зима, а весной у вас приходит осень. Но вы не просто перепутали названия времен года, вас «переклинило», вы живете привычками и обычаями текущего времени года: на дворе зима, холодно, снег идет, а вы убеждены, нет, даже уверены на 100%, что сейчас лето и жарко. Вы собираетесь на пляж, на речку. Придя туда, вы недоумеваете, что такое? Что за странная пленка на речке? Это же лед! Но этого не может быть – сейчас же лето! Вы берете камень и долбите лед (вы же пришли искупаться и это обязательно надо сделать), прорубив прорубь, вы ныряете! Мля, что за хня, почему вода ледяная!? Вам не приходит в голову, что на дворе настоящая «русская зима» со всеми вытекающими. Вы берете обогреватель и пытаетесь…, дальше не буду продолжать, думаю, вы поняли, каким бредом можно заниматься, не понимая, что на самом деле происходит. Вы мне скажете: «Что я идиот? Что я не почувствую, что холодно? Зачем мне нырять в ледяную воду, зачем мне рубить прорубь? Дааа…, мальчик, ты совсем с головой не дружишь!» И вы будете правы, потому что для того что бы чувствовать холод или жару, мать-природа наградила нас соответствующими рецепторами, охранными индикаторами, которые не позволяют нам совершать подобные глупости. Но представьте, что их у вас нет, что произойдет после нескольких погружений в воду? Верно – слив депозита или летальный исход!

( Читать дальше )

Представьте, что вы перепутали времена года, причем в диаметрально противоположные стороны: теперь у вас вместо лета – зима, а весной у вас приходит осень. Но вы не просто перепутали названия времен года, вас «переклинило», вы живете привычками и обычаями текущего времени года: на дворе зима, холодно, снег идет, а вы убеждены, нет, даже уверены на 100%, что сейчас лето и жарко. Вы собираетесь на пляж, на речку. Придя туда, вы недоумеваете, что такое? Что за странная пленка на речке? Это же лед! Но этого не может быть – сейчас же лето! Вы берете камень и долбите лед (вы же пришли искупаться и это обязательно надо сделать), прорубив прорубь, вы ныряете! Мля, что за хня, почему вода ледяная!? Вам не приходит в голову, что на дворе настоящая «русская зима» со всеми вытекающими. Вы берете обогреватель и пытаетесь…, дальше не буду продолжать, думаю, вы поняли, каким бредом можно заниматься, не понимая, что на самом деле происходит. Вы мне скажете: «Что я идиот? Что я не почувствую, что холодно? Зачем мне нырять в ледяную воду, зачем мне рубить прорубь? Дааа…, мальчик, ты совсем с головой не дружишь!» И вы будете правы, потому что для того что бы чувствовать холод или жару, мать-природа наградила нас соответствующими рецепторами, охранными индикаторами, которые не позволяют нам совершать подобные глупости. Но представьте, что их у вас нет, что произойдет после нескольких погружений в воду? Верно – слив депозита или летальный исход!

( Читать дальше )

Мой анализ сделок Ларри Вильямса за 1987 год (прибыль 10 000%)

- 07 апреля 2013, 21:51

- |

Ларри Вильямс

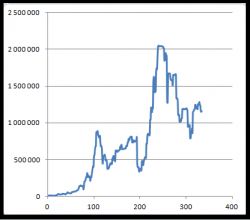

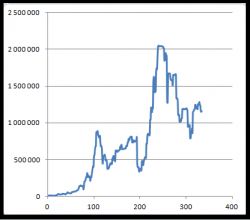

Ларри Вильямс за 1 год увеличил 10 000$ до 1 147 607$, что составило ≈11 000%. В сентябре результат достигал 2 042 000$, но к концу декабря уменьшился. За год случались просадки более 30% пять раз, из которых два раза капитал уменьшался на 50%. Были серии прибыльных сделок, когда капитал увеличивался на 100% (количество сделок от 2-х до 11). Из 12 месяцев прибыльными оказались только 7.

Торговля велась всего двумя финансовыми инструментами: фьючерсами S&P и T-bond. Каждый месяц капитал увеличивался на 95%, а если учитывать только прибыльные месяцы, то на 185%. Сделки совершались практически каждый день, 80% из торговых дней он совершал операции. По моему мнению, риск каждой сделки составлял ≈ 10% от счета. Поэтому я разделил все сделки на 3 типа: 1. Прибыльные (выигрыш более 10% от счета), 2.Убыточные (проигрыш более 10% от счета) и сделки которые не оказывали сильного влияния на счет 3. «В нуле» (результат сделки от -10% до +10%). Оказалось, что прибыльные сделки составляли 22%, убыточные 14,5% и «в нуле» 63,5%. Т.е. 63,5 % всех сделок были закрыты без значительного результата. Прибыль в выигрышных сделках в среднем за год фиксировалась, если превышала риск в два раза, т. е. составляла 20% (коэффициент=2) от счета. Если не учитывать сделки «в нуле», то соотношение прибыльных и убыточных сделок выглядит как 60% на 40%, т.е. прибыль фиксировалась в 1,5 раза чаще, чем убыток. И если учесть, что коэффициент в прибыльных сделках равен 2 (не сильно большая величина), то можно сделать вывод, что он выбирал сделки с высокой вероятностью выигрыша (т.е. небольшая прибыль чаще лучше, чем большая редко) и если цена не двигалась как он ожидал, то он закрывал позицию (63,5% сделок «в нуле»).

P.S.: В интернете можно найти брокерские отчеты Ларри Вильямса за 1987 год. Именно по ним я и написал данный текст в 2009 году. На разбор сделок ушло несколько недель. Сначала я не хотел выкладывать данную информацию, но потом все-таки решил поделиться ей. Информация уникальная, поэтому публикую ее вместе с рекламой своего сайта.

--

Совершайте прибыльные сделки с FT-Trade!

Ларри Вильямс за 1 год увеличил 10 000$ до 1 147 607$, что составило ≈11 000%. В сентябре результат достигал 2 042 000$, но к концу декабря уменьшился. За год случались просадки более 30% пять раз, из которых два раза капитал уменьшался на 50%. Были серии прибыльных сделок, когда капитал увеличивался на 100% (количество сделок от 2-х до 11). Из 12 месяцев прибыльными оказались только 7.

Торговля велась всего двумя финансовыми инструментами: фьючерсами S&P и T-bond. Каждый месяц капитал увеличивался на 95%, а если учитывать только прибыльные месяцы, то на 185%. Сделки совершались практически каждый день, 80% из торговых дней он совершал операции. По моему мнению, риск каждой сделки составлял ≈ 10% от счета. Поэтому я разделил все сделки на 3 типа: 1. Прибыльные (выигрыш более 10% от счета), 2.Убыточные (проигрыш более 10% от счета) и сделки которые не оказывали сильного влияния на счет 3. «В нуле» (результат сделки от -10% до +10%). Оказалось, что прибыльные сделки составляли 22%, убыточные 14,5% и «в нуле» 63,5%. Т.е. 63,5 % всех сделок были закрыты без значительного результата. Прибыль в выигрышных сделках в среднем за год фиксировалась, если превышала риск в два раза, т. е. составляла 20% (коэффициент=2) от счета. Если не учитывать сделки «в нуле», то соотношение прибыльных и убыточных сделок выглядит как 60% на 40%, т.е. прибыль фиксировалась в 1,5 раза чаще, чем убыток. И если учесть, что коэффициент в прибыльных сделках равен 2 (не сильно большая величина), то можно сделать вывод, что он выбирал сделки с высокой вероятностью выигрыша (т.е. небольшая прибыль чаще лучше, чем большая редко) и если цена не двигалась как он ожидал, то он закрывал позицию (63,5% сделок «в нуле»).

P.S.: В интернете можно найти брокерские отчеты Ларри Вильямса за 1987 год. Именно по ним я и написал данный текст в 2009 году. На разбор сделок ушло несколько недель. Сначала я не хотел выкладывать данную информацию, но потом все-таки решил поделиться ей. Информация уникальная, поэтому публикую ее вместе с рекламой своего сайта.

--

Совершайте прибыльные сделки с FT-Trade!

- SMS информирование

- Точки входа и выхода

- Уровни стоп-лосс и тейк-профит

- Бесплатное подключение до 01.05.2013г.

- Площадки ММВБ и Forts

Былое и думы (с) пер-ст

- 07 апреля 2013, 17:21

- |

Сразу говорю, это перепост. Но блин меня так за душу взяло, поэтому захотел поделиться с другими трейдерами.

Умели же люди давать названия. Но, мы — не они, поэтому у нас не думы, а, скорее, думки. О трейдинге, естественно. Точнеее об одной его составляющей — личностной.

Есть устоявшееся мнение о якобы двух мешающих трейдеру «китах»:

( Читать дальше )

Умели же люди давать названия. Но, мы — не они, поэтому у нас не думы, а, скорее, думки. О трейдинге, естественно. Точнеее об одной его составляющей — личностной.

Есть устоявшееся мнение о якобы двух мешающих трейдеру «китах»:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал