Избранное трейдера master1

Как вернуть НДФЛ и зачесть все убытки: пошаговая инструкция

- 26 сентября 2017, 08:50

- |

Все об инвестиционном вычете

Правило первое – зачесть убытки можно прибылью, которая была получена позже. Если, например, убыток был в 2016 году, а прибыль в 2015 году, то для сальдирования убытка надо ждать следующего прибыльного года.

Каждый год мы закрываем либо «+», либо «-». Государство дает нам возможность вернуть часть убытка в виде налога, который был удержан с суммы полученной прибыли. Иными словами, можно зачесть убытки.

Чтобы было понятно, сразу буду приводить пример – гражданин получил убытки в 2011, 2012 годах. Далее он торговал только с «плюсом». Что ему сейчас делать?

Так как у нас идет 2017 год, то в текущем 2017 году вернуть налог можно за три года – это 2014, 2015, 2016 годы. Если суммы полученной прибыли хватит, чтобы зачесть убыток 2011 и 2012 годов, то замечательно. Допустим, убыток в 2011 году – 500 000 рублей, в 2012 году – 20 000 рублей. Прибыль в 2014 году – 600 000 рублей. В 2015 и 2016 годах прибыль была получена в размере 900 000 рублей. Как мы видим из нашего примера, сумма прибыли гораздо больше суммы убытка. И поэтому можно брать любой год: или 2014, или 2015, или 2016 год. Можно взять и вернуть налог, который был уплачен в 2016 году. А можно и за 2014 год вернуть налог – нам любой вариант подходит.

( Читать дальше )

- комментировать

- ★103

- Комментарии ( 69 )

Как зачесть убытки, если торговые операции проводились через разных брокеров?

- 25 сентября 2017, 22:34

- |

Для того, чтобы отразить данные в одной декларации 3-НДФЛ – вам надо взять справки 2-НДФЛ у всех брокеров и плюс запросить справку об убытках (налоговый регистр) у тех брокеров, где был получен убыток. Это важно.

Далее, вы вносите все данные с каждой справки 2-НДФЛ. Но по тому брокеру, где был убыток, вам надо будет внести не просто сумму дохода и сумму расхода, которые отражены в справке 2-НДФЛ, а отметить сумму расхода фактическую. Постараюсь подробнее объяснить – когда получен убыток, то справка 2-НДФЛ показывает сумму дохода, например, 500 000 рублей и такую же сумму расхода 500 000 рублей. Пусть расходы были по факту 700 000 рублей, но убыток в 200 000 рублей мы не увидим из справки 2-НДФЛ.

( Читать дальше )

ИНДИКАТОР ОТКРЫТЫХ ПОЗИЦИЙ ФИЗИЧЕСКИМИ И ЮРИДИЧЕСКИМИ ЛИЦАМИ

- 27 августа 2017, 13:47

- |

Комплект индикаторов из серии «черпаем издалека и намазываем на график».

Сайт московской биржи по окончании торгов приводит данные об открытых позициях на срочном рынке. Эти данные содержат информацию в следующих разрезах:

- типе владельца позиции (физическое или юридическое лицо),

- типе позиции (короткая или длинная)

- размере позиции в контрактах

- изменениям по отношению в предыдущему дню (в количестве контрактов и процентах)

Эта информация является официальной. Она не всегда совпадает с количеством открытых позиций, которые показывает терминал Quik. Вернее она всегда показывает немного больше открытых позиций, чем терминал. Как я понимаю, дело во внебиржевых сделках, которые в терминал не попадают.

Информация интересная. На предложение визуализировать её я с удовольствием прикинулся золотой рыбкой. Написан шаблон, генерирующий комплект индикаторов, которые выводят на график историю как сырых данных, так и результат определённых математических действий над ними.

( Читать дальше )

ОБЗОР VWAP (VOLUME WEIGHTED AVERAGE PRICE)

- 21 августа 2017, 12:02

- |

VWAP — это внутридневный расчет, используемый в основном HFT алгоритмами и институциональными трейдерами для оценки того, где акции торгуются относительно среднего значения объема за день. Внутридневные трейдеры также используют VWAP для оценки направления рынка и фильтрации торговых сигналов. Перед использованием VWAP, необходимо понять, как он рассчитывается, как его интерпретировать и использовать, а также какие недостатки у этого инструмента.

Как рассчитывается VWAP?

VWAP (Volume Weighted Average Price) — это аббревиатура от Средневзвешенной цены по объему. На первый взгляд, вы можете думать, что VWAP — это всего лишь индикатор средней цены. Но VWAP — это нечто большее.

Индикатор скользящей средней чаще всего основан только на одной цене (закрытия) актива, и он никогда не даст вам точной информации об истинной средней цене. Чтобы определить истинную среднюю цену акции (или другого актива), вам необходимо фактическое количество транзакций по целому ряду цен. Это то, что может делать VWAP.

( Читать дальше )

Алгоритм поведения фунта/йены. Пасьянс сложился.

- 22 июля 2017, 11:33

- |

Сами должны знать и понимать азы не такого уж примитивного, но форекса.

Но поделиться могу, а вдруг не все такие просвещенные? ;)

Начну с народной поддержки из прошлого выпуска.

Давно уяснил правило, что не надо торговать то, в чем не разбираешься. Мне тут и новозеландский доллар советовали, и все что волатильно. Нет, ребята, свою голову надо на плечах. И вот… мое прозрение как-будто, наступило.

Пара GBP.JPY.

Да, та самая, о которой писал статью => погружение в астро-форекс

А сегодня аналитика для трейдинга — что из чего проистекает, и куда вливается. Прикинул симпатичный коллаж (моя настройка mt4), который будем исследовать.

savepic.ru/14993196.htm в оригинал размере.

Раньше в теории я думал так, берем пару якобы противоположных или достаточно разнородных стран, к примеру, Канаду и Японию, и ясно, как пень. Если в Канаде успешная стата =

( Читать дальше )

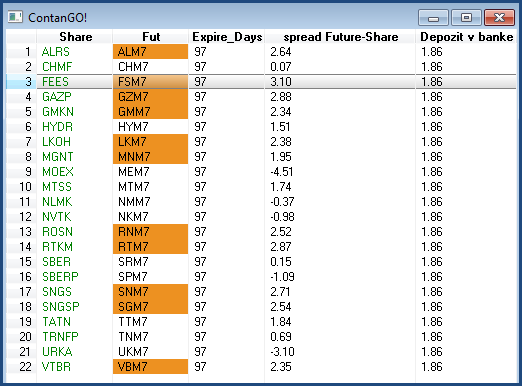

Робот ContanGO!

- 10 марта 2017, 16:35

- |

Я написал простенького робота, который считает контанго и бэквордацию между фьючерсом и акцией.

Значения полей:

Share — акция, базовый актив

Fut — фьючерс на эту акцию

Expire_Days - сколько дней до экспирации

spread Future-Share — размер контанго или бэквордации, то есть разница между ценой фьючерса и базового актива

( Читать дальше )

Космонавту с МКС - волновые принципы Эллиотта. Пректер и его неточности.

- 23 декабря 2016, 16:13

- |

Проблемы в трактовки волновых принциопов Эллиотта

КДТ и НДТ — на индексе Доу

Сходящийся КДТ и расходящийся КДТ

мой подход к этим вопросам в книге

( Читать дальше )

Стоп Лосс и Тейк Профит что это такое | Инструкция | Полный разбор

- 03 мая 2016, 11:21

- |

Стоп Лосс и Тейк Профит это основные средства управления позицией. Кто бы что не говорил, но единственное мы способны контролировать на рынке — это точку входа, и размер риска. Для нахождения точки входа в рынок, трейдер, использует, торговую стратегию, а для контроля за размером риска, стоп лосс.

( Читать дальше )

МОЙ ОПЫТ: стоп-лоссы вредны для торговли

- 01 апреля 2016, 12:13

- |

Во многих книжках по трейдингу и на многих семинарах во главу успешной торговли ставят понятие риск-менеджмента (управление риском) и сводят его к простому правилу:

Всегда ставьте стоп-лоссы, то есть выходите из позиции полностью при достижении определённого уровня убытка от сделки.

Действительно, управление «взвешенным» риском (или управление размером возможного убытка портфеля, помноженным на вероятность его получения), имеет очень большое значение для тех, кто работает с чужими деньгами. Однако роль стоп-лоссов в биржевой торговле невероятно переоценена, что неудивительно.

Биржевая индустрия живет за счет комиссий с биржевых оборотов, поэтому она заинтересована в том, чтобы подталкивать людей к совершению большего количества сделок. Миф о пользе стопов создан ради того, чтобы сделок было больше, даже когда в этом нет нужды, увеличивая комиссию брокеров и биржи. Также этот миф очень удобен околорыночным проповедникам постулата.

( Читать дальше )

Вся правда об опционах. Или всё, что требуется знать, чтобы ими торговать (философия покупки опционов).

- 16 января 2016, 21:15

- |

1. Фьюч + пут = колл. Колл — фьюч = пут. Колл — пут = +фьюч. Пут — колл = -фьюч.

Практическое применение: нет смысла покупать фьюч и хеджировать путом, можно просто купить колл.

2. "Продавцы опционов клюют как курицы, а срут как слоны" ©. Помните об этом, когда «продавцы времени» предлагают гарантированно зарабатывать 30-40% годовых. И хотя чёрный лебедь к ним может довольно долго не прилетать, но, как говорится, "ты видишь лебедя? Нет? А он есть". © ;)

3. Чем опционы лучше/хуже фьючерса?

Лонг опционов лучше при больших движениях цены, фьючерс лучше при малых движениях, шорт опционов лучше… не использовать :) (см.п.2)

4. Все опционы и их конструкции имеют одинаковое соотношение параметров доход/риск/вероятность. Если что-то выигрывает в одном параметре, значит проигрывает в другом. Поэтому при выборе страйка опциона тупо выбирайте самый ликвидный. Опционы «вне денег» (out the money, OTM) ничем не хуже опционов «около денег» (at the money, ATM). На опционы

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал