Избранное трейдера Bablos

Повальная лоботомия инвесторов на фондовом рынке

- 13 июля 2021, 11:40

- |

Инвесторы теряют способность критического мышления, становясь овощами фондового рынка. Вот из этих овощей и рубают салаты околорыночники, телеграмм-каналья и всякая брокерня.

Что мы знаем о лоботомии?

Те, кто знает многое, может пропустить эту часть и перейти ближе к концу. Остальные могут почитать для развития и понимания взаимосвязи.

В 1848 году в США подрывник Гейдж получил травму. Несмотря на многолетний опыт работы со взрывчаткой, он высек случайную искру, при забивании пороха железным прутом. Последующий взрыв дал такое ускорение этому пруту, что он вошёл в голову Гейджа под левой щекой и вышел через макушку, пролетев ещё около 100 метров. Стоит ли говорить как люди узнали, что это был именно тот прут? (спойлер: по кусочкам мякоти Гейджа)

Конечно, далее были судороги, но потом Гейдж пошёл на поправку с некоторыми нюансами. Дело в том, что у Гейджа изменились личностные характеристики. Из-за повреждения обоих префронтальных кортекса (лобных долей), Гейдж стал социально неадаптированным. Он стал ненадёжным, непредсказуемым, неуправляемым. Прошлая его обходительность и добросовестность была стёрта будто ластиком с листа бумаги. Проще сказать, что у «выздоровевшего» исчезло равновесие между интеллектом и животными инстинктами. Потеряв тем самым регулирование своего поведения, контролирование импульсов, планирование будущего и принятие сложных решений.

( Читать дальше )

- комментировать

- ★38

- Комментарии ( 105 )

Никто не хочет, чтобы у вас получилось

- 12 июля 2021, 18:04

- |

Вы не задумывались о том, что эти люди даже боятся, что вы станете очень успешны?

Почему так?

Потому что это любой успех резко возвысит вас над этими людьми, а в их сознании, их самоощущении, их собственные достижения будут низложены.

Достижения окружающих — это линейка, с помощью которой люди измеряют свою собственную состоятельность. И если кто-то ближний «улетает в космос» благополучия, ваше положение на этой линейке становится глубоко отрицательным. А это повод для зависти.

Есть и исключения.

Те, кто вне данной линейки сравнения, например. Тот, кто «уже в космосе», например на 5 уровне, более спокойно может оценивать подъем других людей с 1 на 2 уровень или со 2 на 3 уровень. Или те, кто на 1 уровне, спокойно созерцают успех тех, кто идет с 3 на 4 уровень.

Могут искренне порадоваться семья и самые близкие люди тоже. Потому что они прямые бенефициары вашего взлёта.

Но ваши коллеги, друзья и родственники вряд ли захотят, чтобы вы покинули их уровень.

Если вы станете очень круты, они будут тихо вас ненавидеть. Но при этом, они все равно постараются стать бенефециарами вашего успеха.

Так, к примеру, люди с удовольствием возьмут у вас в долг и не вернут его. Я такие ситуации наблюдаю сплошь и рядом. А вы потом будете удивляться, что долг испортил отношения. Ан нет. Не долг испортил отношения. Испортил отношения ваш успех. А долг — это лишь попытка содрать себе хоть какую-то шкурку с вашего успеха.

Тем кто успешен, в принципе пох.

Те, кто собирается стать успешными, вы предупреждены.

А те, кто находится на нижних уровнях, постарайтесь изменить своё мышление: Это будет проще сделать, если оценивать людей снизу-вверх, ставя себя априори на ступеньку ниже. Это открывает прекрасную возможность учиться хорошему у любого человека!

Аристократы

- 29 июня 2021, 13:45

- |

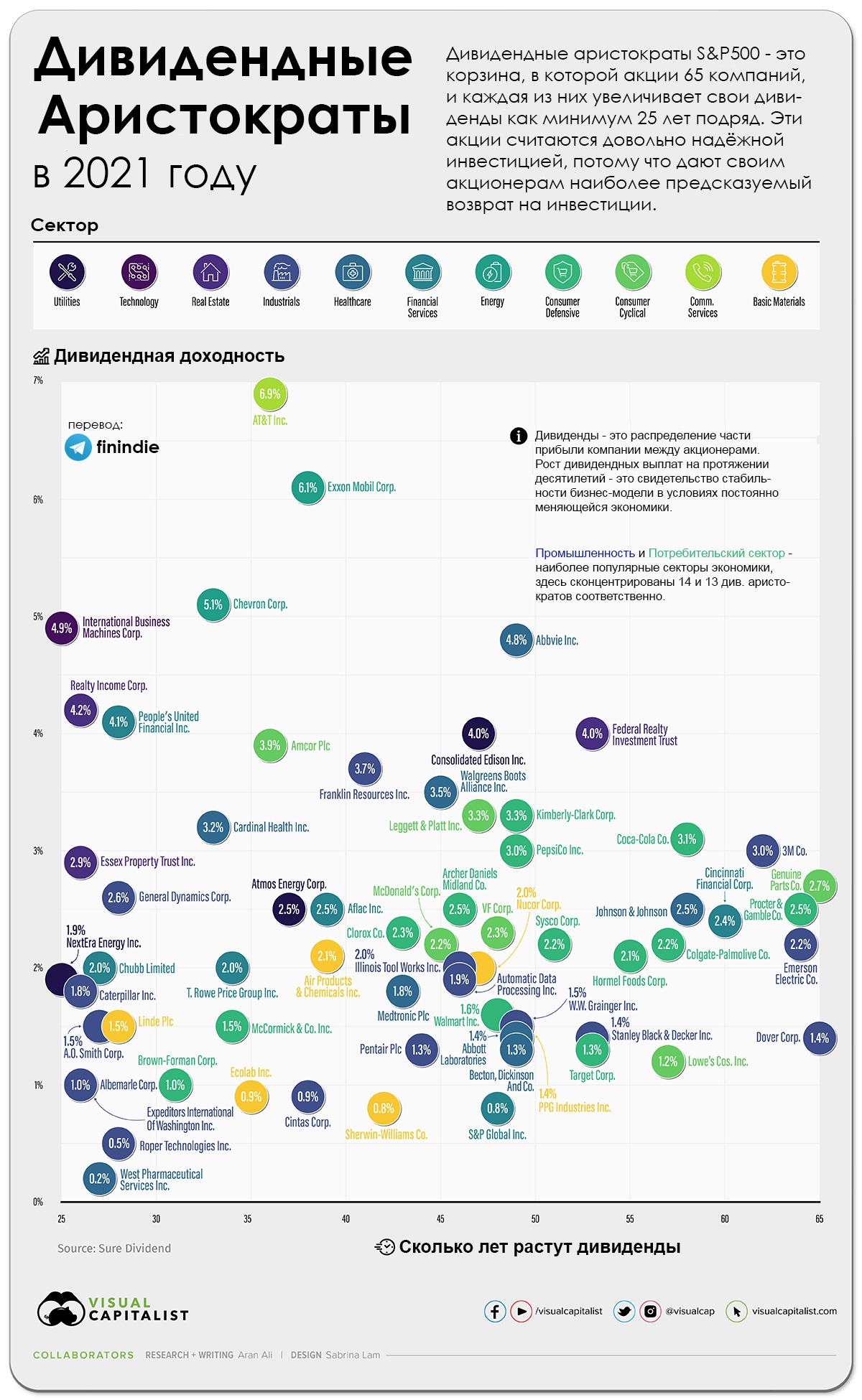

VisualCapitalist опубликовал красивую и информативную графику по американским дивидендным аристократам, и я с удовольствием перевёл её для вас:

Дивидендные аристократы США в июне 2021 года — это целых 65 компаний из индекса S&P500, и все 65 компаний непрерывно каждый год повышают свои дивиденды на протяжении как минимум 25 лет.

Это легче сказать, чем сделать, ведь компаниям приходится распределять эти дивиденды ежеквартально, независимо ни от чего. Я лишь отмечу, что чтобы иметь этот статус сегодня, компании должны как минимум с 1996 года не только не прекращать выплаты дивидендов, но и каждый год повышать их. А за это время мы увидели: пузырь доткомов, ипотечный пузырь и мировой финансовый кризис, мировой локдаун и вирусную пандемию. Чтобы выплачивать и приумножать дивиденды в такие разные по своей сути кризисы, необходима очень устойчивая бизнес-модель.

Какие-то компании из списка известны во всём мире — Coca-Cola, Pepsi, McDonalds или Procter&Gamble. Какие-то компании хоть и являются очень крупными, но их деятельность сконцентрирована только в США, и нам эти названия мало о чём говорят — Expeditors International of Washington или People's United Financial.

( Читать дальше )

Школа жизни: как я первый раз в жизни покупал БУ автомобиль?

- 19 июня 2021, 13:24

- |

2,5 года назад, когда у меня родилась третья дочь, я стал думать о новой, более вместительной тачке. Теану продавать за 600-700 жалко, поэтому решил брать вторую тачку. Первая история была про Chevrolet Tahoe, за который я уже внес залог, и, к счастью не купил. Это была бы тупая непрактичная покупка (хотя старый брутальный Тахо мне нравится внешне👍).

Как я искал тачки? Я искал вместительную БУху, по цене до 1,500,000 рублей с честными параметрами. Когда мне чето нравилось, я отправлял автоподборщика посмотреть. Хотел взять например Hyundai Starex, но сделал вывод, что их вообще не бывает с честными пробегами😁. В итоге я нашел 7-летний VW Multivan с пробегом 187 тыс км, пробил его со всех сторон, и решив, что это максимально прозрачная тачка, решил его купить.

С покупателем сразу встретился на сервисе, отвалил на диагностику тыщи 4, мне сразу честно перечислили все косяки. Ценник за тачку был 1,3 я немного сторговал до 1,270 млн и я сознавал что ввалить в него придется сразу тыщ 100 и суммарно меня эта цена устраивала.

( Читать дальше )

Как вложиться в недвижимость дешево?

- 15 июня 2021, 13:24

- |

Сегодня мы расскажем вам об активе, с помощью которого можно инвестировать в недвижимость, диверсифицировать свой портфель и получать высокие дивиденды. Этот инструмент — REIT. В статье расскажем:

- каким он бывает;

- сколько можно заработать;

- когда его покупать.

REIT — что за зверь?

REIT (Real Estate Investment Trust) — это инвестиционный фонд недвижимости, который извлекает доход из строительства недвижимости, перепродажи и сдачи в аренду. Еще они могут покупать ипотечные бумаги. Полученный доход распределяется между акционерами фонда путем выплаты дивидендов. По закону такой фонд обязан направлять на дивиденды не менее 90% дохода.

На СПБ бирже вы можете купить акции разных REIT’ов. Покупая акцию, вы покупаете долю в недвижимости, которой владеет фонд, поэтому вложение в REIT — альтернатива приобретения недвижимости, у которой есть ряд преимуществ, таких как: диверсификация, ежеквартальные выплаты дивидендов, ликвидность, низкий порог входа.

Сразу скажу о минусе — это налогообложение REIT. По законодательству США с дивидендов акций фондов недвижимости вы заплатите налог 30%. Этот налог одинаков как для резидентов, так и для нерезидентов (нас с вами) и работает без исключений, даже если подписана форма W8-BEN.

( Читать дальше )

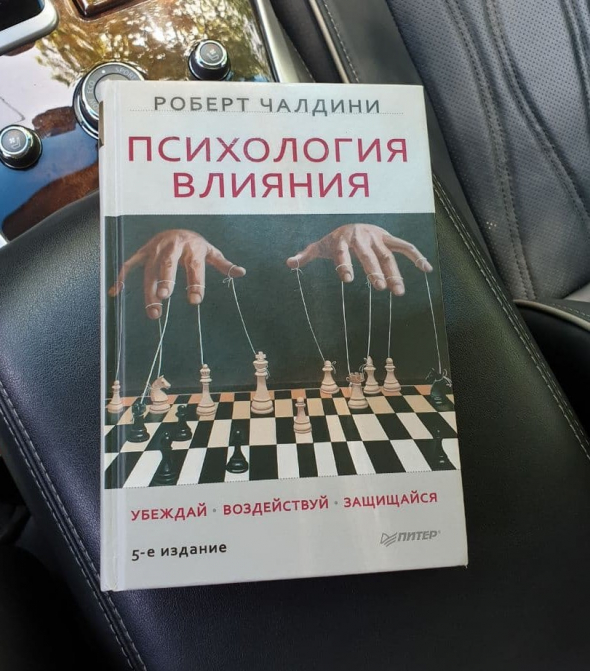

ПСИХОЛОГИЯ ВЛИЯНИЯ

- 01 июня 2021, 12:43

- |

Прочитал эту книгу еще в августе 2018. И сейчас, когда просматривал идеи, был удивлен, насколько сильно некоторые тезисы засели глубоко-глубоко в голове. Уже забыл, что они отсюда.

В ситуации, когда нас окружает огромный поток информации, когда мы в спешке, когда общепринятые стереотипы давят на нас, когда вопросы сложны, когда эмоции давят, многие решения мы принимаем, как говорится, «на коленке». По инерции, сильно не задумываясь.

В этой ситуации мы уязвимы. Уязвимы под напором «агентов влияния» — людей, чаще продавцов разных мастей, использующих наше несовершенство себе во благо. Под их напором мы принимаем решения не к своей выгоде, а к выгоде этих товарищей.

Автор разбирает всего семь принципов, но разбирает досконально. С различными примерами, прорабатывая каждый аспект.

Остановлюсь на нескольких из них, имеющих отношение к финансовому рынку.

✅ВЗАИМНЫЙ ОБМЕН

( Читать дальше )

В нашем полку облигационных ETF прибыло

- 19 мая 2021, 11:41

- |

Встречаем FXTP – фонд долларовых облигаций с защитой от долларовой инфляции.

⠀

Для защиты от обесценения рубля многие российские инвесторы предпочитают хранить сбережения в долларах. Но доллар тоже теряет покупательную способность из-за инфляции: на ту же самую сумму через год удастся купить меньше товаров или услуг. Для решения этой проблемы можно использовать TIPS (Treasury Inflation-Protected Securities).

⠀

TIPS — это особый тип долларовых облигаций, выпускаемых Федеральным казначейством США. В отличие от классических облигаций, номинал облигаций TIPS индексируется с учетом инфляции. То есть чем выше инфляция в США — тем больше номинал облигации, тем больше купонного дохода вы по ней получаете (а последние новости как раз говорят о рекордных размерах инфляции за 40 лет).

⠀

Теперь можно дополнить защитную часть портфеля облигациями TIPS, вложившись в FXTP — долларовый ETF от FinEx. Причем сделать это с минимальными затратами: общий уровень расходов всего 0,25%

.

.( Читать дальше )

Вы боитесь инфляции? Тогда есть тема для вас!

- 19 мая 2021, 10:06

- |

FXTP — первый в России фонд облигаций Федерального казначейства США с защитой от инфляции (Treasury Inflation-Linked Bond, также известных как TIPS или TII) со сроком погашения от 5 до 20 лет. Фонд следует за индексом Solactive US 5-20 Year Treasury Inflation-Linked Bond Index.

Особенность этого типа облигаций в том, что их номинал на момент выплаты купонов индексируется по официальному уровню инфляции. А значит, ваши сбережения в долларах не обесценятся.

- Безусловная защита долларовых сбережений от инфляции.

- Инвестиции в TIPS с минимальными издержками — комиссия FXTP всего 0,25%.

- Возможность повышения доходности облигационной части портфеля при ускорении инфляции

Комиссия фонда — 0,25%.

А как считают инфляцию?

- 13 мая 2021, 15:18

- |

Вчера всех ошарашила новость:

Индекс потребительских цен CPI в США вырос на 4,2% в годовом выражении!

Многие околорыночные телеграм-каналы немного изменили формулировки, новость звучала так:

Годовая инфляция в США ускорилась до 4,2%!

Я постарался разобраться в матчасти — что такое CPI, как из этого показателя вычисляется инфляция, чем этот процесс в США отличается от российского расчёта инфляции, и почему эта новость лично меня не пугает. А заодно узнал, почему официальная инфляция в России всё время кажется какой-то неправильно рассчитанной!

Consumer Price Index — CPI

На русский язык термин переводится как Индекс Потребительских Цен (ИПЦ). В США этот индекс рассчитывается довольно давно, есть данные, позволяющие сравнить современные цены с историческими вплоть до 1913 года!

Индекс рассчитывается Федеральным бюро статистики США на основе изменения цен на 80'000 различных товаров и услуг. Естественно, покрываются все мыслимые и немыслимые товары и услуги при вычислении CPI.

( Читать дальше )

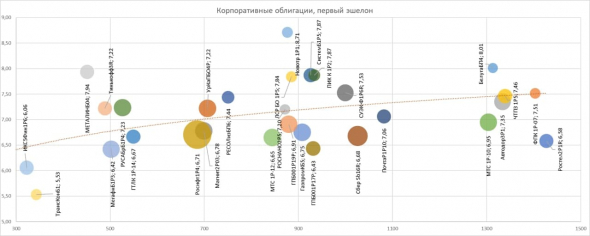

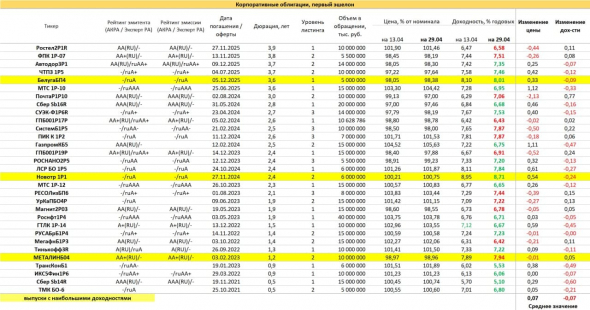

PRObondsмонитор. Первый эшелон корпоративных облигаций. Снижение остановилось

- 30 апреля 2021, 06:15

- |

Ликвидные выпуски облигаций первоклассных заемщиков остановили снижение цен. Часть доходностей приблизилась к 8%, а в отдельных случаях и превысила этот рубеж. Рынок стал привлекательнее, даже несмотря на вероятное продолжение подъема ключевой ставки. Двух-четырехлетние бумаги с доходностями 7,5% и выше, как мне представляется, рациональная и вполне безопасная альтернатива банковскому депозиту.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал