Избранное трейдера Bablos

Думай, решайся, читай.

- 13 августа 2020, 13:59

- |

Конечно можно было бы просто переписать оглавление, добавить подпункты, но это больше будет походить на работу машинистки, которая кнопает под диктовку. Никакого изящного искусства.

Я долго думал с чего начать описание. Но понял, что нужно начинать с растолковывания сути. С самой обрисовки той информации, которая вертится вокруг Системы_1 и Системы_2. И это далеко не АФК Система, а метод принятия решения. То, чем мы руководствуемся при принятии ответа на какой-либо вопрос, проблему или действие.

Сравнение двух этих систем происходит под разными ракурсами наблюдения. Что это за системы? — спросите вы. Если скомкать всю книгу и кинуть в лицо, в качестве пары предложений, то будет что-то вроде: Система_1 — это интуиция, а Система_2 — это мышление. Но лёгкий путь не для наших ног, поэтому буду утомлять вас простынёй:

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 43 )

Драгметаллы на Мосбирже

- 31 июля 2020, 18:35

- |

Тем не менее, у меня как-то не особенно получилось заработать за все эти 14 лет, хотя я всегда держал позицию в серебре — в том или ином виде и количестве. И так уж вышло, что основной урон нанёс мне именно иной вид: фьючерсы на срочном рынке FORTS. Году так в 2013-м я потерял на них практически половину тогдашнего портфеля. Кошмар какой-то, честное слово!

( Читать дальше )

НОВАТЭК - оптимистичный взгляд на дивиденды

- 31 июля 2020, 17:15

- |

*Дивиденд за 2020 год — мой прогноз

Несмотря на катастрофическое падение цен на газ, считаю свой долгосрочный прогноз по НОВАТЭКу в силе. Рекомендую к прочтению мою большую статью по нему в двух частях: Дешёвый дорогой «НОВАТЭК». Часть 1

Дешёвый дорогой «НОВАТЭК». Часть 2

НОВАТЭК — это еще диивидендный аристократ, думается, что как и ЛУКойлу ему не захочется распрощаться с этим званием.

Вот подборка моих статей про дивидендных аристократов:

Дивидендные аристократы США и России 2020

Как дивидендные аристократы переживают коронакризис?

Успешных инвестиций!

Майкл Льюис: Отмененный проект - еще одна крутая книга!

- 31 июля 2020, 13:09

- |

Умеет Льюис писать интересно. Как всегда, он превысил мои ожидания. Как и в случае с FlashBoys, я ожидал, что книга будет скучноватой. Но она меня захватила и не отпускала до самого конца.

Книга про двух еврейских психологов, — Канемана и Тверски:

❤️Интересно про их судьбу

❤️интересно про их гениальность

❤️конечно же интересно про их научные открытия и про то, как они к ним шли

❤️интересно про то, как семья Дэнни спасалась от холокоста

❤️интересно было даже читать про историю Израиля, которая идет фоном в этой книге

Как ни странно, в этой биографической книге гораздо больше адекватной информации про психологию трейдинга, чем в Психологии Трейдинга Бретта Стинбарджера. Почему? Потому что Канеман и Тверски работали в основном над вопросом: как человек принимает решения в условиях неопределенности. А это и есть основа психологии трейдинга. По сути эти ребята были первые, кто совместил психологию и статистику. За свои работы Канеман получил Нобелевскую премию в 2002 году, через несколько лет после смерти Амоса Тверски.

Один из главных выводов, который можно сделать из книги — если что-то можно закодировать, алгоритм будет лучше принимать решения, чем человек. Это касается даже таких банальных вещей, как выбор наиболее подходящего кандидата при приёме на работу или выбор футбольного игрока на трансфере. Теперь мне больше понятно, почему Рэй Далио все алгоритмизировал в своей компании.

Еще пожалуй более важный вывод состоит в том, что до Канемана и Тверски психологическая наука была совершенно непрактична. А эти двое начали решать абсолютно важные задачи, чтобы сделать жизнь общества лучше.

Что мне понравилось, что Канемана и Тверски еще 50 лет назад сделали выводы про счастье, которые я лично логически сформулировал исходя из своего опыта примерно в 2010 году.

Интересны в книге удивительные отношения Тверски и Канемана.

Удивительно то, что в 1973 когда началась «война судного дня» ученые, работавшие в США, без раздумий собрали чемоданы и полетели в Израиль, чтобы воевать против арабов. Это мне показалось интересным.

Опять-таки интересно, что США уже давным давно создает в своих университетах такие условия, что даже такие патриоты Израиля как Канеман и Тверски неизбежно оказывались в итоге именно в американских университетах.

Некоторые цитаты и идеи из книги:

Жирным я выделил все тезисы, которые имеют отношение к инвестициям и трейдингу

( Читать дальше )

Очередные результаты инвестирования на коленке: доходность как у индекса, риск меньше.

- 31 июля 2020, 12:05

- |

Решил для себя подвести итоги своих первых 3,5 лет осознанных инвестиций на ФР. Удивился результату, думал что будет хуже.

Коротко:

- Начал с 2017 года очень плавно и сыкливо, тысяч по 100 в мес, начал наращивать на хаях, все по классике

- Про пассивные подходы, портфельные теории, или Asset Allocation еще не слышал и вообще заведомо презирал

- Как результат — выбирал акции по рекомендациям российских гур — Олег Клоченок, Черемушкин, Аленка.Капитал, ну и все в таком духе

- Году в 2018 перетащил все депозиты на ФР, нарастил долю облиг (прямо перед достаточно бурным ростом 2019)

- В апреле 2018 на санкциях ничего не докупил, пил текилу с пивом

- В марте 2020 на коронакризисе ничего не докупил (почти), пил корвалол с пивом

- Большую часть времени портфель был 50/50 из акций и депозито-облигаций

Итог

Среднегодовой доход (посчитанный как доход на средневзвешенный капитал, с учетом расходов на комиссии, налоги, неудачные спекуляции, простаивающие ден.средства, итд) — 14,53% годовых в рублях vs 14,97 у чистого индекса мосбиржы без вычета комиссий.( Читать дальше )

Какую книгу прочитать, чтобы научиться читать отчеты

- 28 июля 2020, 10:43

- |

Чтобы научиться читать отчеты, надо начать читать отчеты. Не ленитесь, читайте отчеты целиком. Это как читать книги на английском:

Первый отчет будет идти очень тяжело и медленно. Потом еще штуки 4-5 тяжело и мучительно. Потом уже чуть легче.

Поймете структуру отчета, поймете что они все одинаковые. Думаю, что уже после 5 отчетов станет ясно, какие моменты можно пропустить, а какие важны. Я прочитал сотни отчетов и именно это помогло мне понять что к чему. Ведь ваша задача — посмотреть прибыль, и определить что на нее влияет. А также посмотреть реальный денежный поток, как он формируется. Это тоже есть обязательно в отчете в отдельном разделе.

Читайте отчеты внимательно и записывайте вопросы, которые возникают. Их можно задать в блоге на смартлабе, или на форуме акций той компании (на смартлабе), отчет которой вы изучили и где у вас появился вопрос. Я лично всегда так и поступаю.

Совет: вы и ваши финансы — как компания. Запишите в табличку все ваши деньги и материальные ценности, запишите все ваши обязательства. Вы поймете что такое баланс. Запишите сколько денег вы заработали за месяц, сколько потратили, сколько налогов заплатили — вы будете лучше понимать что такое отчет о прибылях и убытках.

Добавьте к отчету ваши инвестиции, проценты, переоценку стоимости ваших активов, чтобы посмотреть, как баланс месячной давности превратился в текущий баланс и вы поймете как устроен отчет о движении денежных средств. Делайте это регулярно. Я уже многие годы записываю все свои расходы и доходы в табличку, записываю баланс на конец каждого месяца.

Если у вас есть мелкий бизнес, не ленитесь, регулярно делайте такой бух. отчет, и сами гораздо лучше будете понимать как устроена отчетночть.

Сразу скажу, что книгу про фин. отчетность читать гораздо неинтереснее, чем сами отчеты. Кому хочется книгу, почитайте Герасименко: https://smart-lab.ru/books/book_view/651/

Но лучше её читать после того, как вы прочтете и осознаете хотя бы штук 10 отчетов, чтобы озадачиться проблематикой.

Ну или классический справочник Дамодорана на 1000 страниц https://smart-lab.ru/books/investicionnaya-ocenka-asvat-damodaran/

Его лучше конечно читать не целиком, а как справочник, если что-то конкретное непонятно

САМЫЕ СТАБИЛЬНЫЕ ДИВИДЕНДЫ В ИСТОРИИ

- 27 июля 2020, 15:31

- |

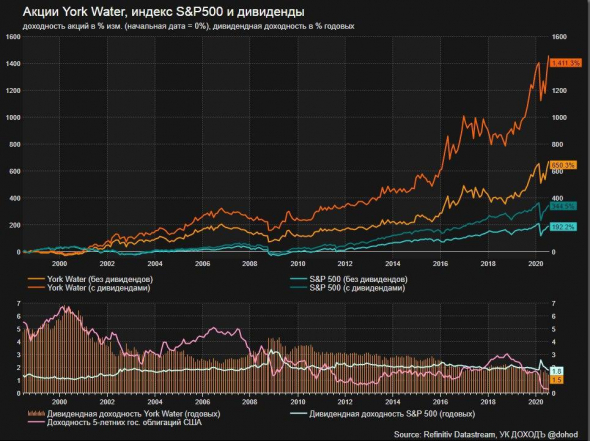

The York Water Company была зарегистрирована в 1816 году в городе Йорк, Пенсильвания, и является самой старой частной акционерной коммунальной компанией в США.

К концу 1816 года к водопроводной системе были подключены первые 35 домов. В 1849 году было налажено водоснабжение с помощью парового насоса. В 1897 году из-за лихорадки брюшного тифа вода стала непригодной для употребления. Чтобы уменьшить распространение лихорадки, York Water построила первый в мире успешно работающий завод по очистке воды.

Эта история может показаться довольно скучной, если бы не один интересный факт из сферы финансов. В этом году York Water выплатила 598-ые дивиденды подряд или непрерывные последовательные дивиденды в течение 203 лет. Это рекорд среди всех публично торгующихся компаний в США и, возможно, во всем мире.

( Читать дальше )

3 года инвестирования! Итоги. Портфель на 10 000 000 р. Жизнь на максималках? (Нет)

- 25 июля 2020, 10:44

- |

Цель создать портфель 10 000 000 руб.

Это 15-ой отчёт. Предыдущий можете посмотреть здесь.

- Цель создать портфель на 10 000 000 руб.;

- старт дан 25.07.2017;

- ориентировочный план акции, облигации, валюта;

- портфель пополняю постоянно, по мере возможности.

- Текущая стоимость портфеля: 8 036 962 руб.;

- предыдущая стоимость портфеля: 3 235 185 руб.;

- текущая прибыль с начала инвестирования: +1 390 924 руб.;

- текущая доходность годовых: +11%

- времени с начала инвестирования: 3 года ровно.

Давненько не писал, последний мой пост был как раз ровно 2 года назад. А сегодня ровно 3 года с того дня, как я сделал первый взнос. Доходность годовых всего портфеля за весь период составила 11%, оцениваю результат положительно. Моя цель в 10 млн. близка как никогда, я уже представляю когда это произойдёт :-)

( Читать дальше )

Три заблуждения о дивидендах на Санкт-Петербургской бирже

- 23 июля 2020, 13:41

- |

В прошлой статье я разбирал заблуждения о дивидендах на Московской бирже (Частые заблуждения о дивидендах на Мосбирже). Сегодня мы разберем ситуацию на Санкт-Петербургской бирже.

Основное заблуждение, которое можно встретить, — это то, что 10% налога удерживается в США и 3% необходимо доплатить в российский бюджет или если не подписана форма W-8BEN, то удерживается 30% и ничего доплачивать не нужно. По большинству ценных бумаг это так, но разберем исключения, которых больше, чем на ММВБ.

1. Заблуждение о бумагах, которые относятся к REIT*, — налог 30%

Это касается компаний и фондов, связанных с недвижимостью. Может оказаться, что они относятся к особому типу бумаг — REIT. Тогда с полученных дивидендов в любом случае будет удержано 30% (даже если подписана форма W-8BEN).

Узнать, относится ли компания к REIT, можно следующими способами:

Сайт Национальной ассоциации риелторов США (NAREIT)

( Читать дальше )

Великая депрессия для чайников.

- 18 июля 2020, 17:31

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал