Избранное трейдера megatrade

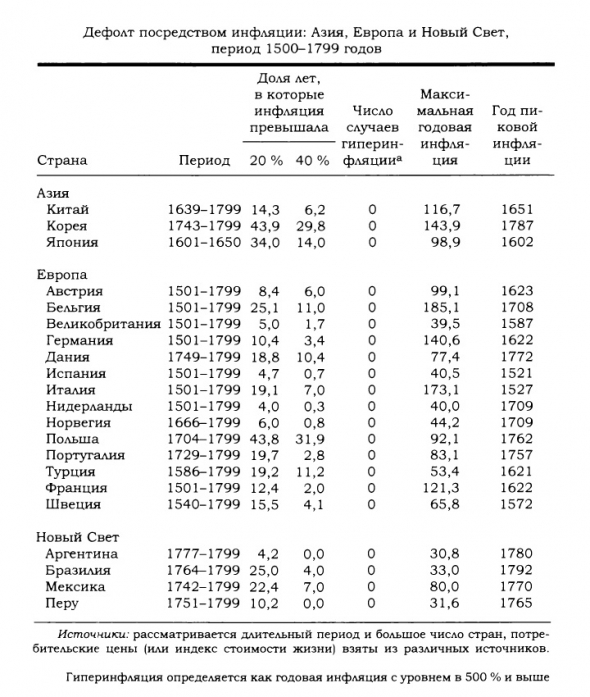

Дефолты за 4 века

- 20 ноября 2020, 22:56

- |

Прошлый пост про инфляцию:

Причины низкого уровня инфляции в США

Сравнение с Россией

smart-lab.ru/blog/630474.php

Причины низкого уровня инфляции в США

Стабильно невысокий порог америкнской инфляции обуславливается следующими

основными факторовами:

национальная валюта США позволяет экспортировать инфляцию. Это возможно

благодаря тому, что доллар обладает статусом мировой валюты;

разедление инфляции на два уровня: базовый и общий. Одних товаров это явление

может коснуться, а другие обойти стороной;

при составлении статистических данных всегда учитывается стоимость товара,

обладающего меньшей стоимостью при наличии аналогов. Это позволяет

удерживать на стабильном уровне показатель CPI;

крупные банковские резервы.

Вопрос:

Если будет дефолт в РФ, что будет с фондовым рынком в РФ,

что будет с ценой акций которыми владею, ну чисто гипотетически?

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 4 )

Бумажный НДС

- 20 ноября 2020, 03:08

- |

Необходимо авторизоваться.

Делистинг: как умирают акции компаний-банкротов и почему Chesapeake Energy и Hertz все еще могут возродиться

- 18 ноября 2020, 03:23

- |

В этом году обанкротилось максимальное количество публичных компаний за последние десять лет. В 2020 году заявили о банкротстве в том числе такие известные компании, как Chesapeake Energy, Hertz, Cirque du Soleil, Whiting Petroleum и 24 Hour Fitness. Владельцы акций, как правило, остаются ни с чем, если не избавятся от проблемного актива. Но некоторым компаниям все же удается возродиться из пепла или хотя бы «полетать» благодаря спекулянтам.

Восстановление экономики, бум IPO, рекордно высокие уровни индексов S&P 500 и Nasdaq Composite. Кто мог в марте этого года с уверенностью заявить, что все это ждет нас всего спустя каких-то полгода? Однако, несмотря на повсеместный позитив и веру в лучшее, не будем забывать, что за этот период многие компании прекратили свое существование.

Из графика видно, что в этом году обанкротилось максимальное количество публичных компаний за последние десять лет. «Лидеры» среди отраслей — нефтегазовая отрасль, потребительские товары и сфера развлечений. Им пришлось тяжелее всех.

( Читать дальше )

Позиции ведущих хэджфондов за 3-й квартал.

- 17 ноября 2020, 12:08

- |

Одно дело гонять акцульку внутри дня другое дело попробуй пристроить миллионы баксов. Это две разные вещи.

Хэджфонды сейчас не обгоняют даже индекс на графике все видно. И конечно я думаю не уместно сравнивать частных инвесторов и фонды.

Задачи у них разные.

Так же как и многие могут сделать с 10 тыщ. 100% за МЕСЯЦ но попробуйте сделать со 100млн. 100% за ГОД!

Тема топика.

Позиции ведущих хэджфондов за 3-й квартал.

Тикер, что купили, в чем сидят, что сбросили. Думаю всем будет понятно.

ADAGE CAPITAL PARTNERS

Top new buys: BMY, LSPD, SAGE, PH, OXY, TWTR, RKT, WEC, ANNX, CMI

Top exits: PFE, CCK, TM, GRA, HSC, ATR, WM, SIRI, VMC, PCG

Boosted stakes in: AMZN, JNJ, ST, BRK/B, HZNP, UPS, UAA, HON, DHR, TXN

Cut stakes in: OTIS, ROST, CSCO, BAC, RTX, C, FIVE, ITT, FCX, BMRN

APPALOOSA

Top exits: AVGO, QCOM, VST, TSLA, HUM

Boosted stakes in: PCG, MU, MSFT, ET

Cut stakes in: AMZN, T, GOOG, BABA, FB, NFLX, PYPL, WFC, V, MO

BALYASNY ASSET MANAGEMENT

( Читать дальше )

Еда и эволюция. Заключение. История Homo Sapiens в тарелке. Кухни Китая, Японии, Англии, Франции, Германии, Италии, России, США.

- 14 ноября 2020, 14:27

- |

Еда и эволюция. Часть 2. История Homo Sapiens в тарелке. Кухни Древних: Греции, Персии, Рима. Еврейская, арабская, индийская кухни

- 13 ноября 2020, 09:19

- |

Еда и эволюция. Часть 2. История Homo Sapiens в тарелке. Кухни России, Японии, Китая, Индии, США, ЕС

Электронная книга https://t.me/kudaidem/1309

( Читать дальше )

ЛЧИ 2020: Триумф лудомании

- 05 ноября 2020, 02:04

- |

Несколько дней назад участник PAN показал впечатляющую доходность в 1200%.

И казалось бы обеспечил 1 место, но нет. Жадность затмила все...

На выходные он ушел, загрузившись 105 путами Ри с экспирацией 5 ноября

( Читать дальше )

Коммерциализация жизни - новая государственная политика

- 27 октября 2020, 18:49

- |

Одна из задач государства, насквозь пропитанного интересами бизнеса (смотри последнее интервью Грефа) – воспитание идеальных потребителей!

А кто у нас идеальный потребитель? Ребенок!

А какие дети в наше время? Они считают что в жизни так много интересного: пиво, дискотеки, клубы, кино, интернет, роликовые коньки, бассейн, яхта, теннис. Жизнь похожа на большую песочницу, в которой появляются все новые формочки и совочки. А работать приходится для того, чтобы их оплачивать, поскольку родители этот взрослый набор игрушек обеспечить уже не в состоянии или не имеют желания.

Ребенок за себя отвечать не может. Он весь во власти влечений, сиюминутных, по преимуществу низменных желаний.

Кто хочет того, другого, третьего и всего сразу, не умея задуматься, нужно ли ему это в действительности? Кто падок на все новое, яркое, вкусное? Кому быстро надоедает купленная игрушка (смартфон за 80000 рублей)

( Читать дальше )

Стратегия торговли Pump and Dump

- 24 октября 2020, 21:32

- |

Стратегия торговли памп и дамп (Pump and Dump) заключается в поиске акций или других биржевых инструментов, цены которых были разогнаны с помощью новостей, слухов, сильно преувеличенных или ложных заявлений и других манипуляций. Часто высокие цены, например, акций, являются результатом PR компаний, они не обоснованы и не имеют под собой фундамента в виде финансовых результатов фирм.

Мы можем искать точку для открытия длинных позиций на начальных этапах накачки, отслеживая новостной фон по компании, или для открытия коротких позиций, когда сильное движение вверх останавливается. Отслеживая новостной фон вокруг компании, можно купить акции, когда накачка только начинается, или зашортить акции после сильной накачки, когда рост составляет 50, 100% и более, и становится очевидно, что рост ничем не обоснован. В этом случае мы рассчитываем взять на падении 30-50% от этого роста.

Часто под стратегией торговли памп и дамп имеют в виду именно открытие шорт позиций, когда в сильно выросшей акции после резких вертикальных движений возникает дисбаланс. Организаторы накачки распродают акции толпе на росте, и когда интерес у толпы покупать по высоким ценам пропадает, цены начинают сами обваливаться и возвращаются к точке, от которой начался рост и даже падают ниже.

Из масштабных памп и дампов последнего времени я бы отметил накачку криптовалют. В конце 2017-го года о биткойне говорили все, кому не лень. Можно было наблюдать мощную PR компанию перед началом торгов фьючерсами на этот инструмент. Во множестве публикаций утверждалось, что биткойн будет стоить 100 тысяч, миллион долларов. При этом криптовалюты не имели какого-то определенного правового статуса во многих странах. Как проводить фундаментальный анализ криптовалют, тоже не понятно. Часто под видом фундаментального анализа можно увидеть смехотворный анализ слухов в твиттере, когда владельцы определенной криптовалюты кормят публику «новостями о будущем». В общем, в криптовалютах наблюдаются многие признаки памп и дампов, и поведение цены того же биткойна и разнообразных токенов это подтверждает. В статье мы будем рассматривать памп и дампы в американских акциях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал