Избранное трейдера megatrade

Что представляет из себя банковская система ФРГ? Если коротко, то это труп.

- 02 февраля 2019, 13:06

- |

Оказывается правительство Германии оценивает возможное слияние двух своих крупнейших банков, что в конечном итоге может привести к созданию третьего по величине банка Евросоюза.

Более подробно (читать далее): тут https://www.vedomosti.ru/finance/articles/2019/01/17/791708-germanii-sliyanie-deutsche-commerzbank и тут https://ru.investing.com/news/economy-news/article-595104

Давайте разберемся, что за этим стоит?

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 42 )

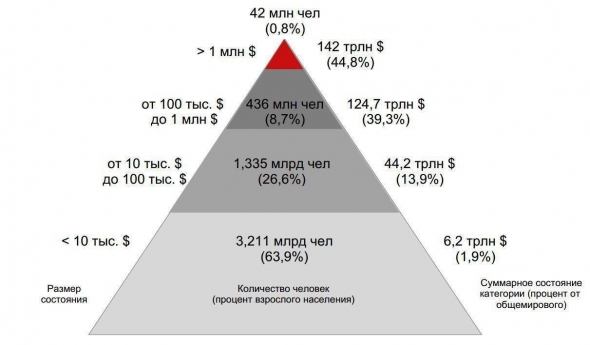

Пирамида глобального благосостояния согласно Credit Suisse Global Wealth Report 2018

- 01 февраля 2019, 23:35

- |

Если у вас есть 700к под подушкой, то вы богаче 64% живущих людей на планете.

Источник

ВТБ - Прибыль рсбу за 2018г: 256,606 млрд руб (+153,4% г/г)

- 01 февраля 2019, 16:50

- |

ВТБ – рсбу/ мсфо

Прибыль 2016г: 69,088 млрд руб/ Прибыль мсфо 51,6 млрд руб

Прибыль 11 мес 2017г: 90,118 млрд руб/ Прибыль мсфо 98,8 млрд руб

Прибыль 2017г: 101,268 млрд руб/ Прибыль мсфо 120,1 млрд руб

Прибыль 1 мес 2018г: 11,455 млрд руб

Прибыль 2 мес 2018г: 28,578 млрд руб/ Прибыль мсфо 30,5 млрд руб

Прибыль 1 кв 2018г: 40,908 млрд руб/ Прибыль мсфо 55,5 млрд руб

Прибыль 4 мес 2018г: 50,513 млрд руб/ Прибыль мсфо 67,6 млрд руб

Прибыль 5 мес 2018г: 61,067 млрд руб/ Прибыль мсфо 87,1 млрд руб

( Читать дальше )

Как поживаешь, мистер Околорынок?

- 31 января 2019, 00:27

- |

Есть такая штука в интернете – контекстной рекламой зовётся.

Это, когда в ответ на введённое в поисковик слово, на вас кидается злой пёс выскакивают рекламные объявления, привязанные к этому слову (контексту).

Вот я и решил спросить у Яндекс.Директа: «А как поживает наш любимый старичок мистер Околорынок?».

Глянем?

Просто подряд.

Хочешь стать трейдером? – Гарантия результата!

Мы научим тебя зарабатывать на фондовом и валютном рынках! Бесплатно!

Обучение трейдингу – 0 рублей

Сертификат по окончанию.5 занятий. Очно в Москве или дистанционно.

Обучение трейдингу с нуля бесплатно

(тут вообще сотни таких объявлений)

Обучение трейдеров с нуля до профи

Побарный анализ трейдера А.Пурнова. От 90% успешных сделок. Смотрите видеоуроки!

( Читать дальше )

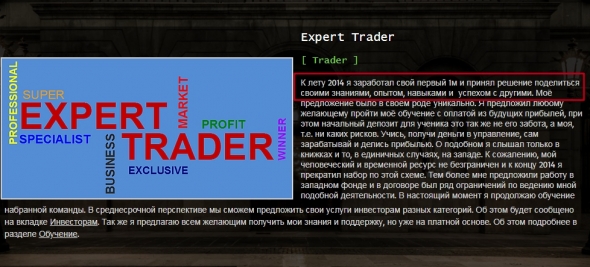

Трейдеры миллионеры и Пурновщики

- 30 января 2019, 19:39

- |

На просторах интернета поискал информацию о русскоязычных трейдерах. Не побоюсь этого слова Миллионерах.

И таки я их нашел.

Номер один Эксперт трейдер http://www.expert-trader.pro

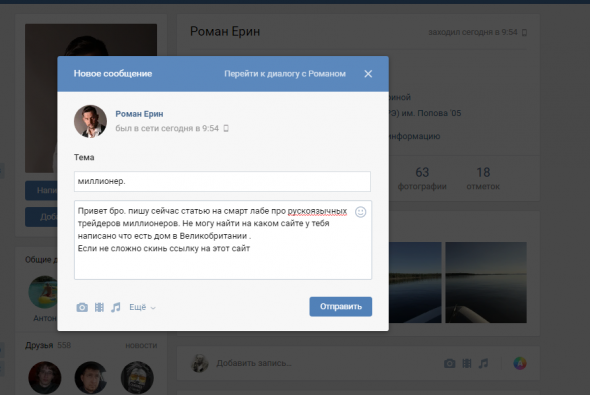

Номер два Роман Ерин. https://vk.com/scalping_school

На одном из многих своих сайтов он написал что у него есть дом в пригороде Лондона и 300к налом в евро.

Сайт с данной инфой к сожалению не нашел но задал Роману вопрос в личке.

( Читать дальше )

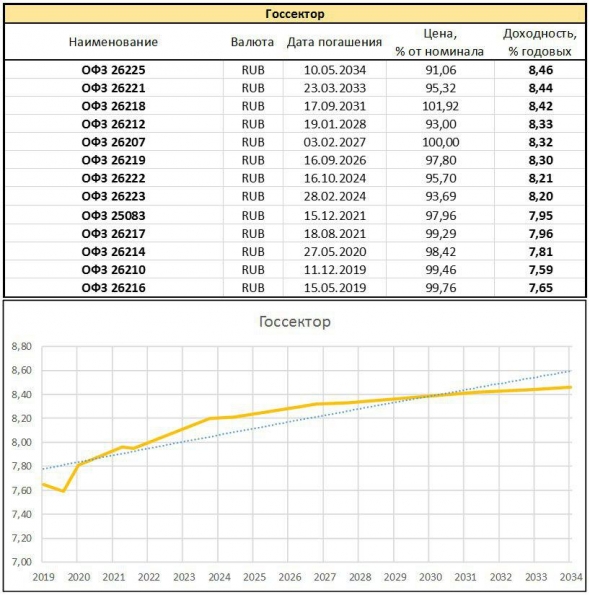

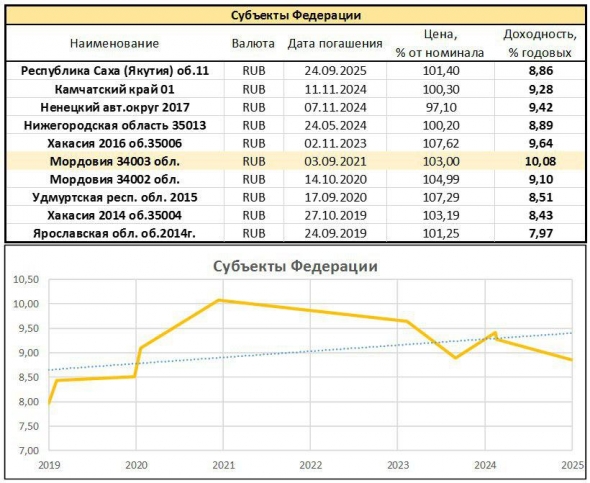

Обзор доходностей облигационного рынка России

- 30 января 2019, 16:14

- |

Кривая срок/доходность близка к идеалу или идеальна. За последнюю неделю сами доходности выросли на 0,1%, не более чем обычные колебания. В остальном, по справедливости: бумаги с короткими сроками торгуются ниже ключевой ставки (она 7,75%), с длинными – выше. Через месяц-два, возможно, появится спекулятивная идея в покупке длинного конца, например, ОФЗ 26225, но, очень надеюсь, покупать его можно будет на процент-два дешевле сегодняшней, стремительно росшей последний месяц цены. А сама спекуляция будет интересна под потенциальное снижение ключевой ставки. Ставка высокая, и несмотря на внешние угрозы, требует пересмотра.

( Читать дальше )

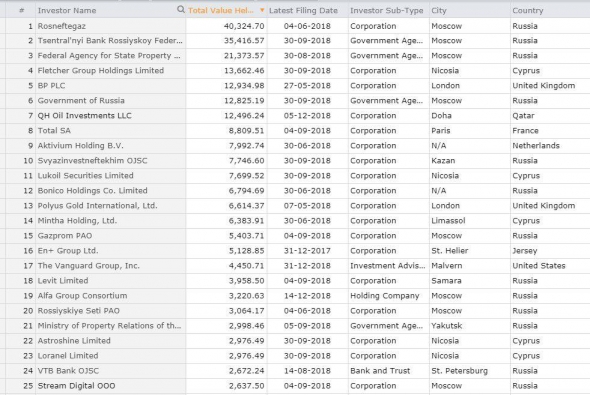

Крупнейшие инвесторы на российском фондовом рынке

- 29 января 2019, 23:18

- |

Владельцы крупнейших (по рыночной капитализации) пакетов акций российских компаний из базы расчета индекса Мосбиржи. Среди 25 инвесторов более трети прямо или косвенно находятся под контролем государства.

Особенности удержания НДФЛ брокером.

- 29 января 2019, 18:48

- |

При открытии брокерского счета, в соответствии с действующим налоговым законодательством, брокер берет на себя обязательства налогового агента по операциям клиента на финансовых рынках. Другими словами, при возникновении положительного финансового результата, то есть прибыли, удержание налога на доходы физических лиц является прямой обязанностью брокера.

Налог на доход физических лиц удерживается в следующих случаях:

1. При выводе денежных средств с брокерского счета в течение налогового периода.

При выводе денежных средств, процесс удержания брокером НДФЛ имеет несколько особенностей. В том случае, если выводимая сумма меньше исчисленного НДФЛ, с выводимой суммы брокер удерживает 13%, при этом, сумма исчисленного налога к уплате уменьшается на сумму удержанного налога при выводе денежных средств. В случае, если выводимая сумма больше исчисленного НДФЛ, брокер удерживает ПОЛНОСТЬЮ исчисленный НДФЛ с выводимой суммы.

( Читать дальше )

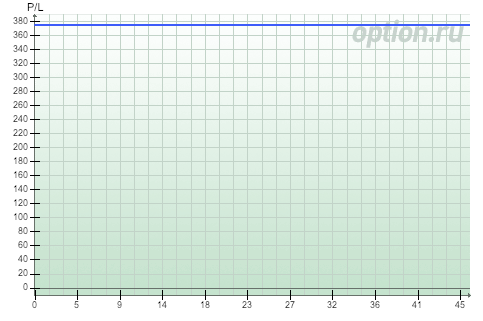

-1300% на опционах

- 29 января 2019, 18:01

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал