Избранное трейдера megatrade

"Закон об инвестиционных консультантах". А именно 51 статья ФЗ №39 "О рынке ценных бумаг"

- 05 января 2019, 00:03

- |

Инвестиционный консультант — профучастник, который оказывает соответствующую деятельность.

Инвестиционный консультант может быть юрлицо, может быть физлицо.

Физлицо при этом обязано быть членом СРО.

Инвестиционная рекомендация:

- письменно

- содержать описание инструмента и планируемой сделки

- описание рисков

- наличие или отсутствие конфликта интересов

- объем инвестируемых средств

- срок инвестиций

- ожидаемая доходность

- уровень знаний о рынке и о финансовом инструменте

- инфа о финансовом положении

Ну и напоследок:

Инвестиционный консультант несет имущественную ответственность за неисполнение или ненадлежащее исполнение своих обязанностей при оказании услуг по инвестиционному консультированию

Товарищи, я считаю себя профессионалом в области инвестиций и трейдинга.

За годы работы на РБК, я видел сотню «экспертов», приглашенных на эфиры.

Так вот я точно могу вам сказать, что реальными адекватными консультантами могли бы стать лишь единицы из тех, кого я знаю и встречал.

Причем прикол в том, что скорее всего, эти единицы, как раз никогда «инвестиционными консультантами» по 39 ФЗ не станут.

Да и вообще, те кто понимает, как устроен рынок, наверное не стали бы писать статью 51 закона о РЦБ.

Потому что самое понятие «инвестиционный консультант» на фондовом рынке — это все равно что инвестиционный консультант в казино.

Мало кто соображает как принимать решения в условиях неопределенности, в условиях постоянно меняющейся информации.

Чем больше я узнаю рынок, тем больше понимаю, что не существует адекватного решения клиента, например с проблемой:

Тимофей, скажите, пожалуйста, куда можно вложить 500 тыс. руб с максимальной доходностью и с просадкой за год не более 15%? спасибо за ответ!

- комментировать

- ★14

- Комментарии ( 54 )

Как голландцы вывели американцев на чистую воду.

- 30 декабря 2018, 21:57

- |

В одной своей предыдущей статье я попытался выяснить кому на самом деле принадлежат крупнейшие американские компании. Конкретный окончательный ответ получен не был: с одной стороны, финансовой культуре США удалось построить некое подобие справедливого распределения благ, когда народ владеет всем, ну, хорошо, большинство имеет хотя бы какую-то долю в экономике США через личные сбережения или сбережения в пенсионных фондах. С другой стороны, хоть и не удалось найти неких бенефициаров-мажоритариев, так как структура владельца наибольших долей — «Vanguard» — закольцована сама на себя, в процессе подготовки материала наткнулся на одну статью, которая внесла сомнения. Я не упомянул о ней раньше, так как она более чем достойна отдельного ознакомления. Её тематика хоть и близка, но всё-таки несколько отличается.

Итак, вот она. Как видно, это исследование находится на сайте университета Cambridge, что уже ставит его в очень авторитетное положение. Статья написана около полутора лет назад, судя по всему, в издании «Business and Politics». Авторы: Jan Fichtner, Eelke M. Heemskerk и Javier Garcia-Bernardo. Её название: «

( Читать дальше )

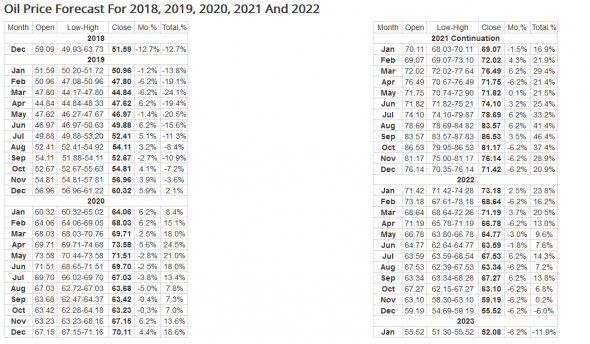

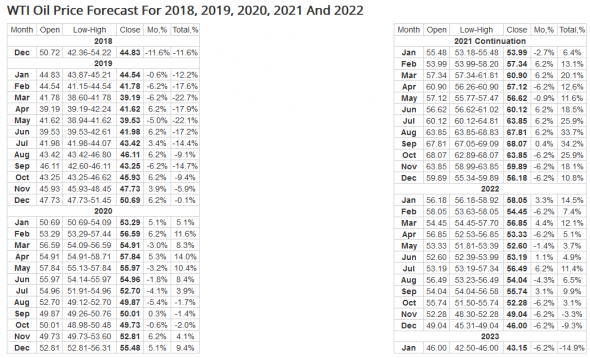

Вот так вот по нефти!

- 29 декабря 2018, 19:27

- |

На Brent

И на WTI тоже

( Читать дальше )

Законопроекты 2018 о рынке ценных бумаг РФ: первоисточники и обзоры

- 29 декабря 2018, 17:55

- |

Федеральный закон от 27 декабря 2018 г. 514-ФЗ «О внесении изменений в Федеральный закон „О рынке ценных бумаг“

Федеральный закон от 27 декабря 2018 г. 514-ФЗ «О внесении изменений в Федеральный закон „О рынке ценных бумаг“

и отдельные законодательные акты Российской Федерации в части совершенствования правового регулирования осуществления эмиссии ценных бумаг»https://rg.ru/2018/12/29/fz-514-dok.html

Полный обзор изменений: http://www.lp.ru/alert_emission_new_rules

ключевые вопросы:

- Передача части полномочий по регистрации выпусков определенных видов ценных бумаг и подготовке уведомлений об итогах выпуска специализированным участникам рынка ценных бумаг (регистраторам, депозитариям, бирже), что позволит разгрузить Банк России и сократить издержки эмитентов на соответствующие процедуры.

- Более гибкий подход регулятора к процедуре эмиссии ценных бумаг в зависимости от вида ценных бумаг и структуры выпуска (исключение некоторых корпоративных процедур, устранение дублирования одной и той же информации в разных документах, расширение возможностей по регистрации программ облигаций, выпуску коммерческих и биржевых облигаций, появление права подписи эмиссионных документов по доверенности, подачи документов в электронной форме и иные).

- Возможность размещения бессрочных облигаций не только для кредитных организаций, но и для всех прочих юридических лиц.

- Применение к эмитентам принципа пропорционального регулирования в вопросах раскрытия информации, что позволит снизить трудозатраты небольших непубличных компаний и повысить прозрачность больших публичных корпораций.

- Сокращение случаев необходимости регистрации проспекта.

( Читать дальше )

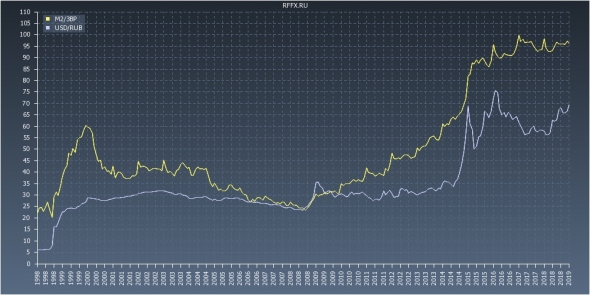

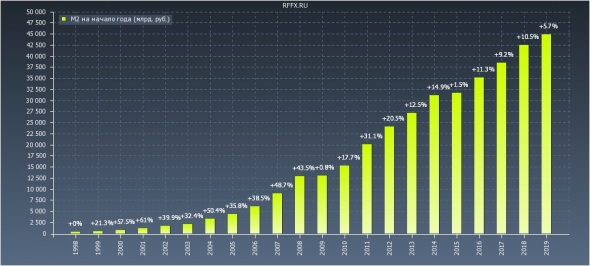

М2/ЗВР

- 29 декабря 2018, 14:19

- |

ЦБ опубликовал данные по М2, текущая диспозиция:

M2: +1.5% (44892 млрд. руб. против 44219)

ЗВР: +0.9% (466 млрд.$ против 461.8)

прирост денежной массы:

( Читать дальше )

2018 итоги +6.5мио

- 29 декабря 2018, 13:20

- |

ИТОГИ 2018

+20% = +6.5 мио чистыми и можно дальше не читать. Еще комиссов отдал 2мио и проскальзываний примерно столько же. Расходы больше половины профита. Очень дорогая торговля. Пытаюсь сделать подешевле. Но тогда вариантов только 2 — ри и си, а это риски и боковики в 2 года. Брент неудобен — переход в новый контракт ра в месяц + очень растянутая торговая сессия.

На начало 2018 расклад был такой: счет 30мио руб 25мио руб в ботах на ацкии + 25 мио в ботах на валюту. Имел резерв в 5 мио на случай просадки. Ожидалось примерно 6-9 мио профита. Так и случилось. На хаях видел почти 9ть, но за 3 недели до нового года счет распилился до 6.5 на низкой воле. Нервов вымотали писец сколько. Я то был уверен что будет ралли и профит будет овер 10 мио, но жестко обломался. Всегда год закрывал на хаях, а 2017 и 2018 стали исключением.

Много работал по америке. Даже пост сваял smart-lab.ru/blog/501955.php Сначала ничего не получалось. Но уехал в Турчак отдыхать и на солнышке под пальмами родил идею. Сваял бота. Собрал торговлю на 4.5мио руб. Запустил. Но пока выхлопа нет. Много поработал по тслабу. Это стало очень дорого по деньгам на той же америке. Где то 300к минимум потерял на всяких технических проблемах. Планирую на каждые 10к профита докидываь еще 20ку баксов и сделать торговлю на россии = торговле на америке. Ожидаю где то 15-30% выхлопа в баксах.

( Читать дальше )

Необычный 1-дневный рост во время медвежьего рынка проблематичен (перевод статьи IBD)

- 27 декабря 2018, 12:06

- |

Необычный 1-дневный рост во время медвежьего рынка проблематичен

ПОЛ УИТФИЛД

Остерегайтесь однодневного чуда на фондовом рынке. На медвежьем рынке это включает в себя диковинный дневной рост к-л крупного индекса. Такая прибыль может быть ловушкой.

Теперь, когда Nasdaq в медвежьем рынке, индивидуальные инвесторы должны быть настороже. Просто посмотрите на историю.

Девять наибольших процентных приростов индекса часто происходили на медвежьем рынке.

В 1933 году промышленный индекс Доу-Джонса за одну сессию вырос на 15,34% - самый большой однодневный приростом за всю историю. В 1931 году индекс Dow подскочил на 14,87% за один день. В 2001 году индекс Nasdaq поднялся на 14,17% за день. Печально известный крах 1929 года принес 12,34% подскок Dow за один день. В 2008 году индекс Nasdaq вырос на 11,81% за день. В 1932 году индекс Dow вырос на 11,37% за один день. Индекс Dow 2008 года вырос на 10,88% за день. Nasdaq в 2000 году поднялся на 10,48% за одну сессию, и в 1987 году Dow подскочил на 10,15% за один раз.

( Читать дальше )

Московская биржа. Превращение в кухню - как большой игрок раздел физиков 25.12 в нефти

- 26 декабря 2018, 22:03

- |

Замечательная иллюстрация того, почему крупные инвестиционные структуры и корпорации не торговали в России, не торгует и торговать не будут, а физики в целом с недоверием будут относиться к финансовому рынку.

У Московской биржи были неплохие шансы на развитие товарной секции с потенциальным переходом на поставочные контракты при привлечении в рынок хэджеров – компаний из реального сектора экономики, тех же металлургов, нефтегаз, агропром. Помимо этого, были многообещающие перспективы на прием возвращаемых капиталов западно-ориентированной элиты, которую третируют по политическим мотивам и в целом на сопряжение в рынок народных масс по мере роста денежной массы и свободных средств. Ключевое слово «были».

Есть старая народная пословица, что человек может выйти из деревни, а деревня из человека нет или же можно выйти из бандитских подворотен, но не выпустить бандитские нравы из себя. В принципе, 25 декабря войдет в историю, как безнаказанный триумф бандитских методов, свойственным лихим 90-м.

( Читать дальше )

Необходим отскок по амерам

- 26 декабря 2018, 00:42

- |

А вот по нашим индексам, к сожалению, пока баланса нет. По нашим индексам, наоборот, баланс заключался бы в еще большем падении, но его не происходит. Наверное потому что есть «неправильные акции», где присутствует искусственная покупка, которая делает огромный перекос в картине индексов и получилась совершенно невероятная история, когда индексы более эффективного рынка падают намного сильнее и быстрее наших индексов.

Главная причина необходимой передышки и возможного отскока — картинка по нефти, а именно быстрое и досрочное достижение первого целевого диапазона 45-50 долл/барель. За три недели прошли путь от 65 до 50, хотя я предполагал ранее, что это должно было растянуться на гораздо большее время

План:

Реальность Brent: 2 недели и нефть уже на 50, осталось только зайти внутрь диапазона 45-50 и первая цель сделана,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал