Избранное трейдера Leo

«Принципы» Рэя Далио. Конспект. Часть 5. Bridgewater Associates. Начало. Теория «бОльшего дурака». Моделирование рынков машинным методом

- 07 декабря 2018, 12:37

- |

Часть 1 https://smart-lab.ru/blog/497030.php

Часть 2 https://smart-lab.ru/blog/497306.php

Часть 3 https://smart-lab.ru/blog/508559.php

Часть 4 https://smart-lab.ru/blog/508645.php

Bridgewater Associates. Начало

Строго говоря, компанию я не основал, а перезапустил. Мы назвали компанию Bridgewater, потому что «наводили мосты» (от английского bridging the waters) между разными странами.

Я работал вместе с другом, с которым играл в регби, плюс мы взяли девушку на должность ассистента. Вот и вся компания.

Практически все время я посвящал анализу рынка: я ставил себя на место собственных корпоративных клиентов, чтобы показать им, как я бы управлял рыночными рисками на их месте. Мы с друзьями видели свою миссию в том, чтобы помогать клиентам обогнать рынок.

В 1977 году мы с Барбарой решили завести ребенка и поженились. Мы переехали в особняк на Манхэттене, туда же автоматически переместился и офис компании. В то время русские закупали зерно в большом объеме и хотели получить мой совет, так что я взял Барбару с собой в деловую поездку в СССР, которая стала нашим свадебным путешествием.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 1 )

Поведенческое преимущество как основа

- 06 декабря 2018, 08:40

- |

Получение качественной информации — штука затратная. Наблюдение же себя и поведения других людей — довольно дешевый способ ее получения.

Лет 5-7 назад, размышляя о том, что является моим конкурентным преимуществом на рынке, впервые натолкнулся на мысль о некотором внутреннем стержне, который год за годом позволял держаться «на плаву». Вовремя признавать ошибки. Не паниковать в сложные периоды. Подавлять нотки эйфории после успешных. Критически оценивать себя. И т.п.

Лишь полгода назад в книге трейдера А.Кургузкина столкнулся с классным термином «поведенческое преимущество», содержащее в себе все перечисленное. Автор подтвердил мои размышления, что анализ себя и других людей гораздо важнее и, что главное, значительно дешевле качественной аналитики (аналитическое преимущество) или сложных технических решений (техническое преимущество).

В этом посте хотел бы отметить ряд аспектов Поведенческого преимущества. Естественно, список не полный. Но это то, что повышает наши шансы на успех в долгосроке.

1. ПОСЛЕДОВАТЕЛЬНОСТЬ. День за днем, месяц за месяцем, год за годом выполнять скучные рутинные операции. Не ища что-то, что зацепит за эмоции. Как уже ни раз описывал, 5 лет – минимальный период, когда системы активной торговли пройдут необходимый цикл Рост-Падение-Боковик. Меньший период рискует ввести в заблуждение.

( Читать дальше )

Торговая система BWS

- 04 декабря 2018, 07:40

- |

Торговая система BWS

Введение

В основе человеческой психологии лежит желание купить то, что подешевело, то, что стоило раньше 100, а сейчас, к примеру, 90. Подобные сделки кажутся очень выгодными, тем более, что в обычной повседневной жизни они, как правило, действительно являются выгодными. Например, выгодно покупать продукты по акциям в магазине со скидкой, выгодно отовариваться на распродажах, покупать товары при ликвидации магазинов и т.д. Именно поэтому многие и на фондовом рынке придерживаются такой же стратегии, покупая акции компаний аутсайдеров, которые падают и, зачастую, падают сильно. Не скрою, что когда-то и я так торговал, но анализ собственных сделок, а также анализ движения цен на акции лидеров рынка и аутсайдеров, заставили меня пересмотреть этот подход.

Если вы уже давно торгуете на фондовом рынке, то наверняка заметили, что одни и те же бумаги растут сильнее рынка, а другие все время стоят на месте или даже падают. Примеров можно привести много: это и ВТБ, который разместился на IPO в 2007 году по 13.6 копеек, а сейчас стоит менее 4 копеек, это и Газпром, который когда-то в 2008 году стоил более 300 рублей, а сейчас, спустя 10 лет, стоит в два раза меньше. Да и каждый из вас без труда может привести множество подобных примеров. В то же время есть бумаги, которые выросли за это время в несколько раз, оставаясь лучшими много лет подряд.

( Читать дальше )

«Принципы» Рэя Далио. Конспект. Часть 3

- 03 декабря 2018, 16:38

- |

Часть 1 https://smart-lab.ru/blog/497030.php

Часть 2 https://smart-lab.ru/blog/497306.php

В журнале Fortune я нашел небольшой отрывной купон на бесплатную доставку годовых финансовых отчетов компаний из списка Fortune 500. Я заказал отчеты всех компаний без исключения. С этого началась моя библиотека инвестора.

Основной стратегией, которой следовали большинство игроков на рынке, стало «усреднение долларовой стоимости», то есть они ежемесячно инвестировали примерно одну сумму независимо от того, сколько акций могли на нее купить. Конечно, еще выгоднее было выбрать самые быстрорастущие акции, именно это я и пытался делать.

Я всегда считал, что великое лучше, чем ужасное, но ужасное лучше, чем посредственное, потому что ужасное по крайней мере вызывает эмоции. Цитата, которую мои друзья выбрали мне для альбома выпускников: «Если человек не идет в ногу со всеми, возможно, он слышит другой ритм. Позвольте ему следовать этому ритму, каким бы он ни был».

( Читать дальше )

Обзор портфеля, мысли по рынку

- 14 ноября 2018, 08:49

- |

Начну, пожалуй что, с общих мыслей. Так получилось, что полностью был оторван от рынка на 1,5 месяца, занимался решением своих проблем. Терминал открывал раза три, новости не читал, да и вообще хз, где были котировки за это время. 10% кэша, отсутсвие плечей и совсем уж шлака в портфеле, позволили полностью забить на рынок, не ожидая стука Коли. Да, я упустил какую-то часть прибыли, но, на тот момент, мне было искренне пофиг на все. Господа, это бесценно!

Последнюю неделю я потратил на чтение отчетов, новостей и т.д.

Теперь текущий портфель и хотелки по покупке\продаже:

Сейчас портфель выглядит так:

На красивой диаграмме так:

( Читать дальше )

Биотехнологии и Фарма: В Какие Компании Вкладывать Деньги?

- 13 ноября 2018, 17:41

- |

В Прямом Эфире представил Research по поводу рынка биотехнологий и фармы — лучшие компании, прогноз до 2024 года по всему сектору.

Содержание Прямого Эфира:

02:25 — Насколько вырастет рынок лекарственных препаратов по рецепту к 2024 году?

04:22 — Какие направления будут расти быстрее сектора?

07:14 — Совокупный рынок лекарств по рецепту.

09:15 — Лучшие компании в секторе

10:50 — Биотехнологии против обычных технологий

16:07 — Затраты на инновации

18:45 — ТОП-10 инновационных проектов

27:12 — Самые перспективные компании в сегменте «Онкология»

29:20 — Самые перспективные компании в сегменте «Борьба с Диабетом»

31:10 — Самые перспективные компании в сегменте «Анти-ревматология»

32:50 — Самые перспективные компании в сегменте «Вакцина»

33:50 — Самые перспективные компании в сегменте «Противовирусные препараты»

38:08 — Ответы на ваши вопросы

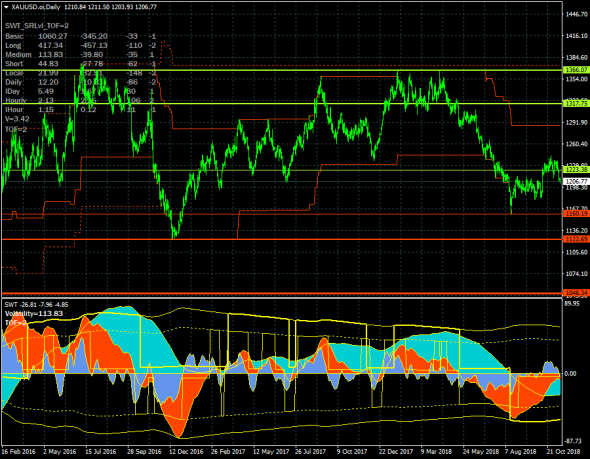

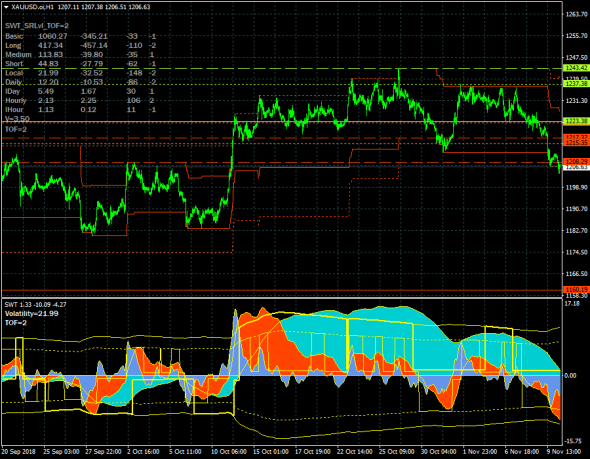

Золото прорвало нижнюю границу канала 1217.32-1243.42 и снова идет вниз

- 12 ноября 2018, 12:18

- |

Направление и характер движения по наблюдаемым трендам.

Основной тренд — в нисходящей коррекции.

Долгосрочный тренд — нисходящий с целью на уровне 1046.28.

Среднесрочный тренд — в восходящей коррекции в канале 1160.19-1223.28, верхняя граница канала прорвана.

Краткосрочный тренд — восходящий, с целью на уровне 1223.28, цель прорвана.

Локальный тренд — нисходящий, с целью на уровне 1217.32.

Дневной тренд — нисходящий.

( Читать дальше )

Списки книг лучшие книги для инвестора

- 24 сентября 2018, 12:24

- |

Если вы знаете ещё достойные книги, оставляйте свои предложения в комментариях!

Top 8 идеи купить прямо сейчас от Morgan Stanley

- 14 сентября 2018, 17:49

- |

Morgan Stanley является самым негативно настроенным банком когда дело касается выбора акций для покупок. В банке считают, что рынок перегрет, но тем не менее есть сектор который инвестиционный банк считает перспективным.

Это индустриальные компании т.к. они достаточно долго находились под давлением.

Инвестиционный банк Morgan Stanley дал 8 рекомендации по таким акциям как:

Morgan Stanley установил целевую стоимость акций Alcoa в 57 долл / тикер AA

Morgan Stanley установил целевую стоимость акций American Axle в 22 долл / тикер AXL

( Читать дальше )

21 лучший пост Смартлаба (Всех времен!)

- 02 августа 2018, 17:39

- |

- FAQ по системе Романа Андреева (588 сохранений)

https://smart-lab.ru/blog/197310.php

2. Повторю один хороший пост. ( 568 сохранений)

https://smart-lab.ru/blog/copypaste/232469.php

3. Гайд по биржевой торговле на мамбе… (505 сохранений)

https://smart-lab.ru/blog/155810.php

4. Гайд по торговле на бирже часть2 Основа торговли (350 сохранений)

https://smart-lab.ru/blog/260540.php

5. Как купить валюту на бирже (344 сохранения)

https://smart-lab.ru/blog/233199.php

6.Моя записная книжка. Полезные ссылки. Окончание. (338 сохранений)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал