Избранное трейдера mrOleg

Бэктест моментума

- 22 мая 2020, 11:29

- |

Вообще-то меня сильно впечатлили результаты выбора бумаг для покупки и удержания на основе моментума по ссылке выше. Настолько что я решил самостоятельно это проверить. Но поскольку меня это интересовало именно с практической точки зрения, то задача была ограничена несколькими условиями: — выборка бумаг ограничена ликвидными компаниями с капитализацией более 30 млр. рублей, расчет и соответственно модельный портфель должен быть реализован в доступном мне инструменте — в электронной таблице. Немного перефразируя Силаева А.: если стратегия/модель не может быть выстроена относительно просто в электронной таблице, то грош цена такой модели. Поэтому с практической точки зрения мне было важно то, что в случае успеха я могу применить стратегию имея всего лишь электронную таблицу и интернет с котировками.

Исходные данные выгружал с известного ресурса investing.com. Цена бумаг без дивидендов. Цены на конец каждого периода (месяца) по цене закрытия. Для расчетов я отобрал две группы компаний: условно с большой капитализацией: не менее 200 млр. руб. и средне-малой капитализацией: менее 200 но выше 30 млр. руб. Хотел проверить, повлияет ли фактор размера на итоговый результат. Во время выборки вторую группу пришлось изрядно проредить исключив некоторые низколиквидные компании с мертвым оборотом или со странным поведением в графике котировок, типа резкого взлета цены внутри дня. Возможно сплит или какая-то ошибка в архиве данных сайта investing. Таким отсортированных историй оказалось довольно много. Итого в каждой из двух групп оказалось по 34 компании (случайное совпадение).

( Читать дальше )

- комментировать

- ★37

- Комментарии ( 42 )

Опыт доработки QLua-скриптов для QUIK 8.5.2

- 15 мая 2020, 16:29

- |

Версия Lua 5.3 обратно несовместима с Lua 5.1. Я почти не использовал внешние библиотеки и для меня было два важных изменения: отказ от module (это было сделано в версии 5.2) и введение целочисленной арифметики (версия 5.3).

Для избавления от использования module пришлось переработать много кода, хотя изменения были несложные. Приведу пример. Раньше был такой код Arrays.lua для работы с массивами:

--

-- Выполнение действий с массивами.

--

local pairs = pairs

local type = type

module(...)

--- Создать копию массива (таблицы)

-- @return копию массива (таблицы)

function copy(array)

local copy_array = {}

if type(array) ~= "table" then

return array

end

for k, v in pairs(array) do

if type(v) == "table" then

copy_array[k] = copy(v)

else

copy_array[k] = v

end

end

return copy_array

end

--- Узнать, начинается ли индексация в массиве с нуля или с единицы.

-- @return 0 или 1

function base(array)

if array[0] ~= nil then

return 0

else

return 1

end

end

--- Вычислить число элементов в массиве.

-- @return число элементов в массиве

function size(array)

local n = 0

for _, _ in pairs(array) do

n = n + 1

end

return n

end

--- Проверить пустой или нет массив.

-- @return true/false

function isEmpty(array)

for _, _ in pairs(array) do

return false

end

return true

end

--- Получить первый индекс массива, где ничего не записано. Поиск начинается с 1.

-- @return первый индекс массива, где ничего не записано

function firstEmptyIndex(array)

local i = 1

while array[i] ~= nil do

i = i + 1

end

return i

end( Читать дальше )

Наивный прогноз волатильности

- 16 апреля 2020, 13:20

- |

Смотрим на high-low за сегодня, вчера и позавчера.

Проверяем гипотезу о чередовании волатильности и её контртрендовости.

Если позавчера было больше, чем вчера, то сегодня должно быть также больше чем вчера.

Если угадали, то получили +1. Если не угадали, то -1. В итоге получаем в среднем +0,28.

Работает.

Если позавчера было меньше, чем вчера, то сегодня должно быть также меньше, чем вчера.

По такой же схеме баллы +1 и -1. В итоге +0,38 в среднем.

Опять работает.

Перейдем к процентам. Что будет в относительных величинах, если делать ставку на изменение дневного диапазона цены

по отношению к средней сегодняшней цене.

Для первого случая получаем среднюю «сделку» в +0,54%. Это что-то типа купленного стрэддла.

Для второго случая получаем среднюю «сделку» в +0,61%. Это что-то типа проданного стрэддла.

Заглянув в стаканы опционов, понимаем, что издержки могут измеряться процентами, поэтому грааля тут нет,

но, как факт, любопытно.

Возможной стратегией, реализующей эти случаи была бы покупка/продажа стрэддла, например, в 18:30, удержание в один день и скидывание на следующий день в такие же 18:30.

Палю грааль от PROSTGUIDE.RU

- 09 апреля 2020, 12:04

- |

Хочу поделится с вами одним из действительно работающих паттернов Price Action - Метаструтурный зеркальный паттерн. В основе данного паттерна, лежит идея о том что время от времени на рынке образуются ситуации, когда цена начинает повторять свои предшествующие движения как бы в зеркальном отражении.

С помощью определения точек от которых цена в рамках зеркального паттерна с некоторой вероятностью отразится в будущем, можно определить не только точку входа, но и максимально точно рассчитать размер тейк-профита.

Грааль тут

QLua: таблица крупных "склеенных" обезличенных сделок

- 03 апреля 2020, 15:06

- |

В терминале QUIK ордерлог недоступен, поэтому надо как-то эвристическим образом определить, что набор обезличенных сделок относится к одной и той же рыночной заявке. Например, можно проверять, что инструмент в текущей сделке совпадает с инструментом в предыдущей сделке, направление сделки то же самое, время сделки совпадает с точностью до миллисекунд, и цена при покупке растёт, а при продаже — падает.

Если суммарный объём не менее какой-то границы, которую можно задать для каждого инструмента индивидуально, такие «склеенные» сделки выводятся в таблице. В ней указаны:

— суммарный объём;

— количество обезличенных сделок, которые были склеены;

— начальная цена и конечная цена;

( Читать дальше )

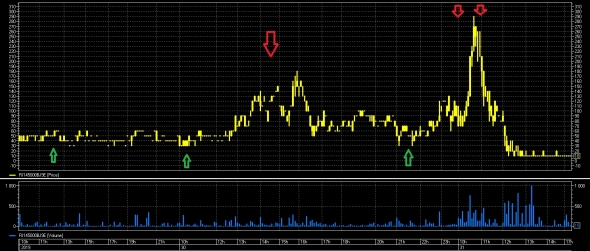

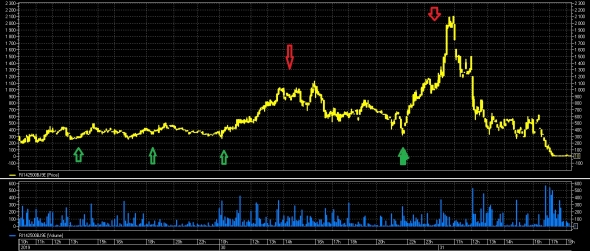

Мой софт спрогнозировал рост на Распадской

- 11 января 2020, 08:10

- |

Но, вот мой предыдущий пост: https://smart-lab.ru/blog/584792.php

Будем считать, что удачно «попал», хотя… попробую «пованговать»: на следующей неделе с 13-го по 17-е января очень хорошо поднимется ALRS (алроса). Почему: потому что данную акцию три дня подряд «тупо выкупают», и крупными сделками и по объему в целом.

p.s. скачать файлик можно здесь: https://github.com/BazDen/Stuck

p.p.s почитать вот здесь:

Беспроигрышная стратегия для фьючерсов.

- 10 января 2020, 19:43

- |

Стратегия стара как мир, и называется — календарный спред. В общем, разновидность арбитража. В простейшем виде, продаем дальний фьючерс, покупаем ближний, ждем некоторое время, закрываем позицию, получаем гарантированную прибыль. Как и у каждой стратегии, есть свои нюансы, и ошибки могу привести к убыткам. Но, это не ошибки, типа, не угадали куда пойдет — вверх или вниз. Это ошибки стратегии. Здесь не надо гадать куда пойдет.

В неклассическом виде в эту стратегию можно играть хоть интрадей, и 3-4 сделки в день вам обеспечены. Играть руками не рекомендую, целый день пялиться в монитор — может крыша поехать. А вот автоматом оч неплохо, тем более, что стратегия легко алгоритмизируется. Риски? — максимум 2-3 неудачных копеечных сделок в месяц.

Ну, и прежде чем начинать, попробуйте на кошках — смоделируйте в Python, например.

Исходная идея изложена. Ну, а конкретика, это уже не для общего доступа, кому нужны конкуренты в стакане.) Здесь каждый сам за себя. Ну, а стратегий на этой идее можно построить не одну, а целое семейство. Удачи!

Вот такие игровые инструменты--я КУКАРЕКУ...

- 31 октября 2019, 19:07

- |

СУТЬ---делая малые ставки в пределах до 10т.р.(и рискуя только этими суммами)-можно за день-два поиметь в разы и десятки раз больше...

(Речь только о ПОКУПКЕ опц. ПУТ или КОЛЛ)

Недельные РИ с экспирой сегодня--

КОЛЛ стр. 145000

КОЛЛ стр. 142500

( Читать дальше )

И еще раз о хедже портфеля акций, 2 часть

- 31 октября 2019, 11:25

- |

Итак, продолжаем:

1 часть здесь smart-lab.ru/blog/571035.php#comment10270086

Как я уже определил для полного хеджирования портфеля, мне необходимо 45 путов. 3 последовательных страйка по 15 шт. на страйк. Стоимость каждого страйка составляет 2500*15 = 37500пт.

Наша задача сделать хедж бесплатным.

Каким образом я решаю эту задачу? Все очень элементарно! Я просто продаю 10 недельных стредлов на ЦС примерно за 10 дней до экспирации, т.е. в понедельник-вторник. Временная стоимость 1 стредла 3800-4000пт, в сумме мы получаем 38000-40000пт.

Понятно, что б/а не стоит на месте и легко может уйти как вправо, так и влево.

Если влево, то ничего страшного, низы прикрыты с избытком. Успевает дойти до следующего страйка, продаю еще 10 коллов. Не успевает – путы, зашедшие в деньги превращаются в длинные фьючи, которые будут нейтрализованы при следующей продаже коллов.

Гораздо сложнее обстоит дело со второй частью стредла, проданными коллами. Вот их я дополнительно прикрываю покупкой коллов следующего страйка. Это стоит недешево, но делать необходимо. Если рынок растет, например как сейчас, то с выходом на следующий страйк, продаю новые путы. Коллы не трогаю. В этом случае, если б/а зависает между начальным страйком и страйком справа. Коллы, зашедшие в деньги и путы, зашедшие в деньги нейтрализуются. Если б/а уходит выше второго страйка, то проданные коллы нейтрализуются купленным следующим страйком, а все проданные путы просто распадаются.

С каждой новой недельной серией открывается подобная конструкция.

Если рынок растет, то поза обходится бесплатно. Покупка каждого нового страйка на квартале компенсируется данной конструкцией на недельках. Если рынок останавливается, логично, что квартальной покупки нет, между тем, конструкция на недельках генерит профит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал