Избранное трейдера Гришин Андрей

О вычислении дельты опциона

- 09 марта 2019, 23:24

- |

О вычислении дельты опциона

Дискуссии о правильных и неправильных методах вычисления дельты опциона. Дошел до темы «Липкая денежность» против «липкого страйка».

Больше всего смущает то, что в работе Блэка и Шолеса, на которую постоянно ссылаются оппоненты, нет вообще никаких упоминаний о «кривой волатильности», волатильность у БШ есть константа. Чем «кривее» кривая IV для конкретного рынка, тем меньше модель БШ подходит для его описания, это вся информация, которую кривая IV в себе содержит.

Спор о том, следует ли учитывать ее наклон при вычислении дельты, подобен спору о количестве чертей, способных уместиться на острие иголки. Мне кажется, правильнее изменить модель БШ, чем стараться подогнать ее неверные результаты под реальные рынки.

Напомню об одном из возможных подходов к такой модификации.

1. Собираем статистику — набор исторических пар {d(Fut),d(ImpVol)};

Где d(Fut) – дневное приращение БА

d(ImpVol) – приращение волатильности опционов на центральном страйке за тот же день.

( Читать дальше )

- комментировать

- ★28

- Комментарии ( 81 )

Особенности воздействия в межличностном взаимодействии.

- 26 февраля 2019, 21:03

- |

Очередность приводимых аргументов влияет на их убедительность.

Наиболее убедителен следующий порядок аргументов: сильные — средние — один самый сильный.

Из этого правила следует, что слабыми аргументами лучше не пользоваться: выявив их в процессе подготовки, не пользуйтесь ими для убеждения. Они принесут вред, а не пользу.

Действительно, лицо, принимающее решение, уделяет больше внимания слабостям в Ваших аргументах, ибо, приняв положительное решение, он принимает на себя ответственность. Поэтому ему важно не ошибиться. Не количество аргументов решает исход дела, а их надежность.

Следует отметить одно очень важное обстоятельство. Один и тот же аргумент для разных людей может быть и сильным и слабым. Поэтому сила (слабость) аргументов должна определяться с точки зрения лица, принимающего решение.

Второе правило (правило Сократа):

Для получения положительного решения по важному для Вас вопросу поставьте его на третье место, предпослав ему два

( Читать дальше )

ЭТО - Опционы BRENT. Тяну Пустышку, но Раздвигаю Ножки..

- 26 февраля 2019, 13:36

- |

ЭТО — это просто «Экспериментальная Торговля Опционами».

Нулевой пустотой отметились первые две торговые сессии моего экспериментально-публичного нефтеторгования.

Напомню предыдущие серии:

1. Опционы BRENT. Грааль. И снова про ЭТО? «Клубничка». Часть 1

2. ЭТО — Опционы BRENT. Часть 2. Открываем скрытое.

Почему сегодня я решился чуть-чуть пошевелить позицию, и что мне светит (но не греет)? Ответ — не солнце...

Я встретил выходные в равнокрылой 4х-долларовой «бабочке» 63/67/71 и готовился ПО ОТДЕЛЬНОСТИ защищать одну из ножек. Чего я опасался — на то и напоролся.

Кто открыл удачно шорт — просто посмеётся надо мною — типа, тупорылый старый дурак...

Кто неудачно оставил лонг — скажет что-то иное, но тоже про нефть и ейну меть...

В общем, сколько трейдеров — столько и мнений.

( Читать дальше )

Подскажите

- 26 февраля 2019, 12:09

- |

Вопрос для прошареных, дайте в коментах ссылки на англоязычные трейдинг форумы типа смартлаба, желательно входящие в топ по крупности.

Лайкните этот пост пожалуйста, чтоб его больше увидели и больше людей полезное написали что нибудь

Ипотека меня уже пугает

- 25 февраля 2019, 19:39

- |

Начнем с анализа данных.

Здесь приведена статистика которую ведет наш ЦБ РФ по количеству и суммам выданных ипотечных кредитов. Статистика замысловата и чтоб понять приходится преобразовывать данные.

www.cbr.ru/statistics/UDStat.aspx?TblID=4-1&pid=ipoteka&sid=ITM_2357

— первый столбец (количество....) преобразовываем так чтоб было видно количество выданных кредитов в этот месяц

— второй столбец (объем....) преобразовываем так чтоб было видно суммы выданных кредитов в этот месяц

Попробуем преобразить первый столбец и смотрим как распределяются величины, и мы сразу видим нормальное Гауссовское распределение. Со средним значением примерно 72 000 выданных кредитов в месяц. Это ого го! Далее из таблицы видим, что в последние месяцы выдают огромное количество ипотек, и оно зашкаливает за 100 000 в месяц (это происходит весь 18 год).

Теперь берем преобразованную колонку количество выданных ипотек в месяц в штуках это наша левая на картинке и видим

( Читать дальше )

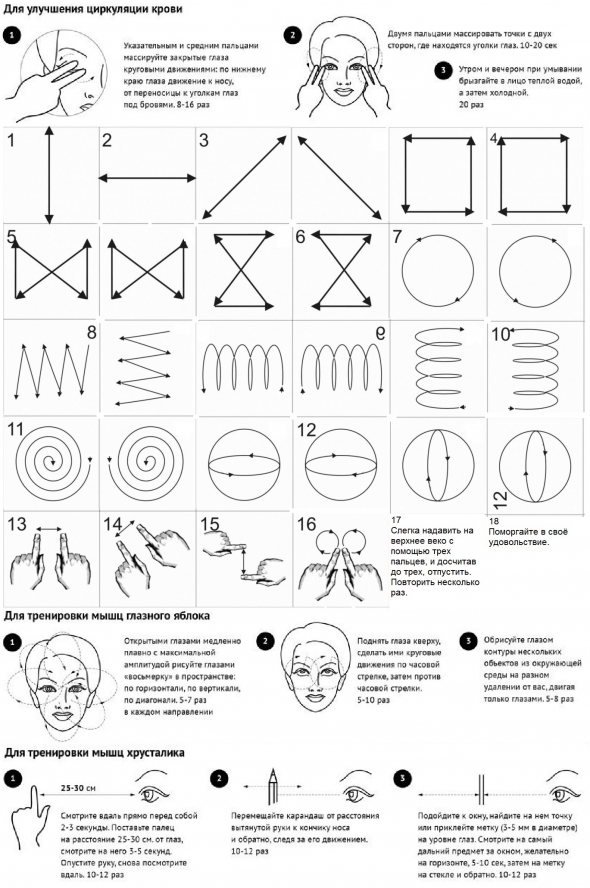

Глазоньки трейдера - вы же не хотите в придачу к деньгам потерять ещё и зрение

- 24 февраля 2019, 08:24

- |

ЭТО - Опционы BRENT. Часть 2. Открываем скрытое.

- 22 февраля 2019, 13:06

- |

Появился кусочек времени — открою кусочек тайны.

Вчерась я наваял стартовый пост с зачатками идеологии попытки взять своё в виде денех на продаже времени опционного:

Опционы BRENT. Грааль. И снова про ЭТО? «Клубничка». Часть 1.

В той моей лоховатенькой статейке было несколько пунктов, которые я как бы упустил в прояснении. Начинаю исправляться.

Вернусь к первоисточнику идеи — я хочу продать временную стоимость, то есть пустой воздух. А дальше что? Правильно — защитить эту продажу (ну или хотя бы часть её). И всё. Игра будет сделана, выигрыш — получен.

Придётся вносить небольшие уточнения и чуть подробней описывать подход к продаже «воздуха».

Итак, я хочу продать два спреда — «бычачий» и «медвежачий».

Почему два — уж один-то из них принесёт бабло! А то и оба!

Почему именно спреды, в которых количество проданных опционов равно количеству купленных? Чем хуже голая продажа? Оно, казалось бы, вроде не хуже?

( Читать дальше )

Ключевые показатели отчетности компаний. Part I

- 20 февраля 2019, 19:40

- |

Период публикации финансовых отчётов находится на финальной стадии. Большинство компаний в США демонстрируют свои результаты за четвёртый квартал и за весь 2018 год. Напомню, это правило относится далеко не ко всем компаниям, ведь бюджетный период в США начинается с 1 октября. Тем не менее, хотелось бы рассмотреть именно анализ как квартальных отчётов, так и годовых.

В интернете есть множество разных сервисов, которые позволяют нам быстро посмотреть на результаты отчётов компании. Это очень удобно, и я сам использую подобные ресурсы как earning whisper, marketwatch или value line. Есть еще крутые ресурсы в виде finviz и yahoo, но статистическая информация подтягивается не сразу, а только через пару дней после отчета, что снижает оперативность анализа финансового отчета.

( Читать дальше )

Сравнение банков США

- 18 февраля 2019, 11:49

- |

Предыдущий пост про банки прошел почти незамеченным.

smart-lab.ru/blog/521893.php

Хотя инфа была очень познавательная

Свел в одну таблицу данные по самым крупным банкам, а также по тем которые неплохо себя показали в стресс-тестах.

Leverage — это отношение собственного капитала к обязательствам

Price/Tangible — отношение капитализации к собственному капиталу (причем реальному капиталу, без разных гудвилов и прочей фигни)

( Читать дальше )

Информация к размышлению

- 14 февраля 2019, 16:16

- |

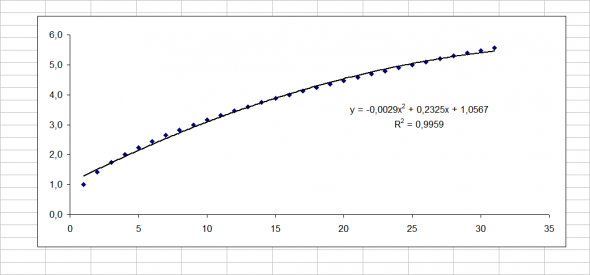

О длине временного ряда технических индикаторов

Одним из ключевых вопросов применения большей части индикаторов технического анализа является выбор и настройка длины их временного ряда.

Логика здесь простая. Если единиц информации, назовем это далее – « бит информации « (к примеру, тиков цены), которую пытаемся прогнозировать мало, то мы находимся во власти опасения, что эта величина или событие — были случайными. В противном случае (если количество единиц анализа велико), то нам жалко и ресурсов их добывания, и мы понимаем, что временная (ударение на « нн ») точность их « приведения « к моменту начала исследования, уже другие. Это тоже, что сравнивать мокрое с теплым.

Более того, по Н. Талебу: " сложные системы строятся на информации, и передатчиков вокруг нас куда больше чем мы замечаем. Это явление мы назовём казуальной непрозрачностью. С причинами и следствиями нам разобраться сложно. Отчего традиционные методы анализа, не говоря о стандартной логике непригодны. По этой причине, как я уже говорил предсказать конкретные события почти невозможно. Причина кроется именно в казуальной непрозрачности… , а также нелинейности....» [Н.Талеб, Антихрупкость, стр. 97].

Обычный временной ряд последовательности натуральных чисел – линеен и с позиций поиска « экстремальных « точек, не имеет смысла. Так, по определению « натуральными числами называются числа, которые используются при счете или для указания порядкового номера предмета среди однородных предметов ».

Даже уже и в этом определении – видится подвох. Так как интуитивно, и по Талебу, мы не можем с уверенностью утверждать, что цена, например 7 порядкового номера, « однородна « 2 или 3 или 1-й. События, происшедшие на бирже, в период между ними нам не известны в полной мере, т.е. казуально непрозрачны.

А коли так, то и нет оснований считать цену 7 и любого другого порядкового номера однородными. Именно поэтому, в такой постановке, попытка определить « оптимальный временной ряд » — не имеет решения. И различные практики визуализации (определения визуально начала или конца, искомого временного ряда) предполагают другую логику авторов.

С нашей точки зрения, одной из таких позиций могут быть следующие рассуждения. Если принять, что каждый бит информации нелинейного свойства, то первым числом построения нелинейности, является 5-ка. То есть количества « членов » анализируемого ряда минимально не может быть менее пяти (то есть всегда бывают пять точек, через которых проходит единственная кривая второго порядка). Конечно в варианте теоремы Безу (алгебраическая геометрия), все « несколько « сложение, но нам важна практическая сторона дела.

Далее, приближением «нелинейного рассеяния ценности» изучаемой последовательности можно принять, степень ½ — квадратный корень из анализируемых значений. И исследование кривой ( рис.1 ) на экстремум ( первая производная ), дает искомое значение ряда в районе 40-ой точки. То есть с точки зрения исследования информационной « нелинейности » натурального ряда — оптимальное значение лежит в районе 40-вой точки. И если Вы работаете с 5-ти минутными тайм фреймами, желательно ориентироваться на трехчасовый данные (40*5/60=3,3 часа ).

Был приятно удивлён, что остались ещё читатели блогов в духе аля Николая ( фамилию уже забыл, Старченко вроде). Писал больше для себя, хорошо, что ещё кто-то занимается...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал