Избранное трейдера mvc

🔥Обращение к держателям ИИС в ВТБ!

- 04 января 2021, 21:57

- |

Ведь в случае с СНГ преф, например, это целых 2% от стоимости бумаги, которые можно реинвестировать. Начинаю задумываться о переводе ИИС в ВТБ...

П.С. Ну и чтобы два раза не вставать. Как на ФОРТСе в ВТБ происходит маржинколл? Брокер сразу продает «что либо не нужное», или дает время на пополнение средств?

- комментировать

- ★8

- Комментарии ( 82 )

Прогнозы - ТРИ из ТРЕХ! С раскрытием секрета успеха!

- 04 января 2021, 16:07

- |

Форексников еще и с началом торгов!

Здесь принято подводить итоги и показывать как сбываются сигналы и прогнозы. Мне это не нравится так, что аж достало. Но 1 раз за много лет могу себе позволить. Особенно если учесть, что в данном случае речь скорее о том, работает ли ТА, который здесь пинают без устали.

Итак, к делу. 23.09.2020 я написал пост

ВНИМАНИЕ: Золото, фунт, евро — возможно грядет некое событие!

Суть поста изложена в комментарии под ним:

И куклы толкнули.

ВСЕ ТРИ инструмента. И толкнули неслабо, особенно валюты!

Золото (XAUUSD)

С золотом у них получилось хуже всего —

толчка хватило «всего лишь» на полтора месяца.

Фунт (GBPUSD)

Двинул на 1000+ пунктов по четырехзнаку (10.000 по пяти)

И делает вид, что продолжает расти! )

Евро (EURUSD)

Двинул почти на 7000(70.000) пунктов!

Это вообще без комментариев.

Три из трех — вряд ли это можно назвать случайностью. Что случилось, какие там были события — не знаю и знать не хочу, ибо фундаменталом не страдаю, тем более по валютным инструментам — считаю, что учесть всю современную политику с экономикой (тоже оччень «современной») и сделать из доступной информации выводы, пригодные для торговли — это ДЛЯ МЕНЯ… уму непостижимо.

Вы поверили, что я решил присоединиться к хвастунишкам?

Ну и зря — см. под скруткой:

( Читать дальше )

Две причины, по которым стоит продавать доллар в январе

- 04 января 2021, 14:16

- |

Начало нового года не отличилось новизной идей на валютном рынке: доллар активно прижимают к плинтусу, причем он снижает против основных, товарных валют и валют развивающихся рынков. Рубль укрепился по отношению к доллару на 1.2% на фоне растущих нефтяных котировок.

Можно выделить две идеи, почему доллар будет щупать новые минимумы по крайней мере в первой половине января.

Первая, макро идея, которая руководит падением доллара — никакой из центральных банков не сможет перещеголять ФРС в смягчении кредитных условий. Напомню, что по итогам последнего заседания ФРС, все чиновники FOMC за исключением одного ожидают, что первое повышение ставки состоится не ранее 2023 года. «Гарантии» низкой ставки на такой долгий период (более чем 2 года) не решился дать ни один другой центральный банк. И не решится, так как если считать, что дно рецессии мы прошли, то разумно ожидать, что центральные банки (кроме ФРС) будут плавно переходить к нормализации политики, что будет лишь увеличивать разницу в мягкости кредитных условий между ФРС и другими ЦБ. Это есть фактор ослабления доллара

( Читать дальше )

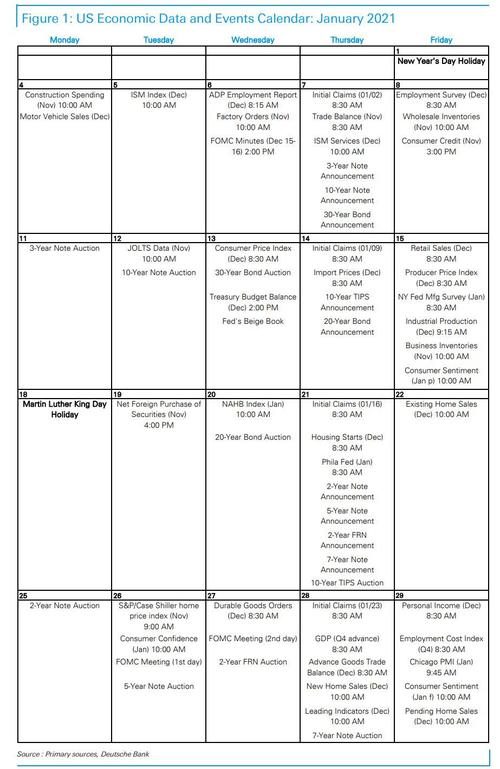

Экономический календарь на 2021 год.

- 04 января 2021, 14:07

- |

Пятница, 1 января: Великобритания и ЕС — новые торговые отношения между Великобританией и ЕС.

Воскресенье, 3 января: США- новый Конгресс.

Вторник, 5 января: США — второй тур выборов в Сенат Джорджии. Оба сенатских голосования прошли во втором туре после того, как ни один кандидат не получил большинства в день выборов в ноябре. Если демократические кандидаты выиграют оба тура выборов, контроль над Сенатом перейдет к Демократической партии, а избранный вице-президент Харрис проголосует за разрыв связей.

Среда, 6 января: США-Конгресс подсчитывает голоса Коллегии выборщиков за президента и вице-президента.

Январь / февраль: Соединенные Штаты — слушания по выдвижению кандидатур в Кабинет министров и голосование по их утверждению. Сенат проведет слушания и утвердит кандидатуры Кабинета избранного президента Байдена и представителей исполнительной власти.

Среда, 20 января: США избранный президент Байден вступает в должность.

Четверг, 21 января: заседание Совета управляющих ЕС — ЕЦБ.

Среда, 27 января: США — заявление о заседании FOMC.

( Читать дальше )

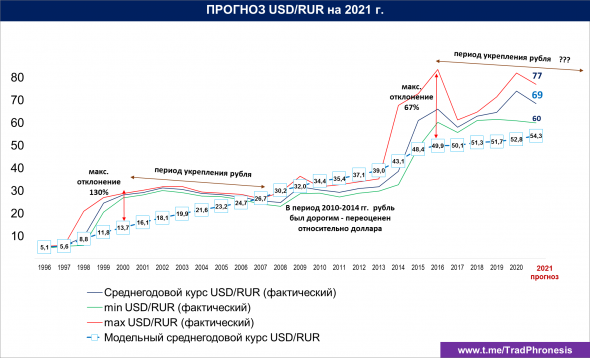

Доллар/Рубль в 2021 г.

- 04 января 2021, 11:43

- |

Для определения средне и долгосрочного потенциала изменения валютных пар применима простая модель, использующая разницу в темпах инфляции двух стран. К примеру, если в стране A инфляция 10%, а в стране Б она составляет 2%, значит теоретически курс пары валют стран A и Б изменится с коэффициентом 1,1/1,02. То есть за валюту страны Б будут давать больше валюты страны А на 7,8%.

Для периода 1996-2020 гг. был построен модельный курс пары Доллар/Рубль с использованием показателя разницы между значениями инфляции в РФ и США (использовался CPI – consumer price index). См. рисунок. Также на рисунке приведены фактические максимальные, минимальные и среднегодовые значения курса для каждого года.

Как видно из рисунка, фактический курс колеблется вокруг модельного. То есть со временем фактический курс стремится к значениям модельного курса.

В период 1996-2020 гг. максимальное отклонение фактического курса USD/RUR от модельного составило 130% в 2000 г. С 1999 по 2007 гг. рубль был недооценен и имел потенциал укрепления. Данный потенциал реализовался к 2007 году.

( Читать дальше )

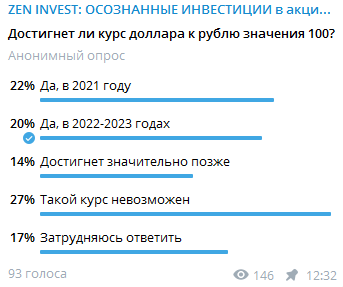

Прогноз курса доллара к рублю на 2021-2023 годы

- 04 января 2021, 02:13

- |

1 января 2021 года я задал подписчикам телеграм-канала «Осознанные инвестиции» вопрос: достигнет ли курс доллара к рублю значения 100?

На момент написания статьи голоса распределились следующим образом:

-22% полагают, что это случится в 2021 году,

-20% думают, что это произойдет в 2022-2023 годах,

-еще 14% уверены, что это случится значительно позже,

-27% респондентов не допускают такой возможности в принципе,

-а порядка 17% затруднились ответить на вопрос.

Моя точка зрения на то, какой будет динамика курса доллара и рубля в 2021-2023 годах такова.

1. В 2021 году курс доллара снизится до 64 рублей ±

2. Когда это случится, продажные СМИ будут нахваливать Путинскую администрацию, рекламировать российскую экономику-пустышку перед инвесторами, подчеркивая эффективность действий российского правительства в условиях коронакризиса.

( Читать дальше )

Взгляд в будущее. Новогодний обзор от 03.01.2021

- 04 января 2021, 00:06

- |

Смена экстравагантной политики Трампа на более традиционное правление Байдена значительно упростит жизнь трейдерам, торгующим на валютном рынке, но усложнит работу на фондовом рынке.

Во времена президентства Трампа торговля на валютном рынке напоминала родео на быке, в любой момент заявления о повышении торговых пошлин, валютной политике или разрыве международных соглашений могли сбросить с тренда.

Администрация Байдена будет играть согласно правилам, что вернет зависимость основных трендов на валютном рынке от политики ЦБ.

Сон инвесторов во время четырехлетнего правления Трампа был крепок и спокоен, за исключением начала пандемии коронавируса, ибо Дональд судил о своем рейтинге исходя из уровней фондового рынка.

Приход администрации Байдена доставит немало проблем инвесторам, ибо изменение налоговой политики, заключение международных соглашений по налогообложению цифровых компаний и климату спровоцирует коррекцию на фондовом рынке, не говоря о перспективе закручивания крана ликвидности ФРС.

( Читать дальше )

Итоги 2020 года инвестора и планы на 2021 год

- 03 января 2021, 23:47

- |

Начало года – время подводить традиционные итоги за прошедший год, это уже третье подведение итогов моего более-менее публичного портфеля инвестиций.

Входные данные по портфелю и подходам:

- Все цифры указаны уже за вычетом налогов.

- Начало осознанных целевых покупок пакетов акций 2016 год, всего портфель существует с 2009 года.

- Весь портфель состоит из инвестиционных покупок дивидендных акций, buy-n-hold в чистом виде – только покупаю, ничего не продаю.

В начале 2020 года, когда подводились итоги 2019 года, был составлен стратегический план на 2020 год – повышение пакетов эмитентов: Татнефть-п, Северсталь, Лукойл, Сбербанк, Газпром, Газпромнефть, ФосАгро, Казаньоргсинтез и новая фишка – НКНХ-п.

В течение года не стал докупать ВСМПО-Ависма, т.к. был отказ от дивидендов.

Хотел купить Акрон, но не хватило денег, может быть докуплю в этом году.

( Читать дальше )

Мысли по году

- 03 января 2021, 17:40

- |

Поэтому решил не писать свои результаты, а написать главное открытие для себя в этом году, которое уже начал реализовывать. Всю зп надо инвестировать на ИИС в див. акции, а жить со спекуляций. Так как на ИИС больше 1 млн. не положить, то нужно по хорошему докупать еще див. акций на обычном счете и наращивать объем в спекуляциях. Заодно проверите свою мечту жить только на доходы от спекуляций.

Думаю, что кроме американцев, есть смысл докупать в долгую еще и рос. див. акции, для дивердефекации. А то фиг его знает, что там с этой америкой будет, может вообще нам кислород(доступ) перекроют, так хоть наши бумаги останутся.

❗ПОЧЕМУ Я НЕ ПОКУПАЮ БИТКОЙНЫ

- 03 января 2021, 16:15

- |

Собрались два друга геймеров и вместо игры в Доту начали майнить Биткойн. Хотьково цена Биткойна 1$, но и майнятся хэши с огромной скоростью на самом убитом ноутбуке.

И вот намайнили друзья миллионы биткойном. Ничего при этом не затратив. Проблема, что эти деньги виртуальные, как их вывести? Никак. Надо чтобы кто-то реальные деньги принёс.

И кто же их принесёт? Правильно, вы!

Поэтому 5 причин не инвестировать в Биткойн:

1) Биткойн — распределённая система. Это миф, есть корневые сервера, которые кому-то принадлежат. Есть сообщество, которое между собой договаривается. К слову, сказать иногда не договаривается, поэтому у нас сейчас два Биткойна.

2) Биткойн не выполняет ни одну из логичных своих функций: очень долгая оплата и и проблемы с хранением(ведь чтобы вывести БИТКОЙНЫ — вам нужны куча посредников).

3) Биткойн зависимая система, она зависит от реальных денег и не может быть сама по себе. То есть лишние конвертации и бессмысленные действия. Без реальных денег Биткойн не сможет существовать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал