Избранное трейдера mvc

ОПЕК зашёл в тупик. Новый нефтяной кризис близко

- 04 июля 2021, 16:35

- |

Встречу ОПЕК+ перенесли на понедельник и чтобы каждый из вас вник в ту драму которая развивается в картеле ОПЕК разберём ситуацию на детали:

▫️Причина.

В апреле 2020 при подписании нефтяной сделки чтобы стабилизировать нефтяные цены в мире в момент нефтяного кризиса, страны ОПЕК+ договорились о том, что будут отсчитывать базовый уровень сокращений от уровней октября 2018 года, но Россия и Саудовская Аравия будут отсчитывать сокращения от 11 миллионов баррелей в сутки. Но для того, чтобы вы всё более-менее наглядно поняли, то давайте немного цифр:

- Россия в апреле 2020 добывала 10,66 млн баррелей в сутки.

- Саудовская Аравия в апреле 2020 добывала 11,60 млн баррелей в сутки.

Как мы видим от того, что базовое сокращение выбрано от уровней октября 2018 года при условии, что Саудиты и Россия сокращают от уровня 11 миллионов баррелей, делает Россию в условном плюсе. То есть Россия и Саудовская Аравия должны были сократить добычу на 2.5 миллиона баррелей к маю 2020 и тут не надо быть математиком, чтобы увидеть, что Россия по итогу будет сокращать значительно меньше, чем Саудовская Аравия.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 24 )

Торговая стратегия Базовый Принцип от Марата Газизова. Торговля по тренду..

- 04 июля 2021, 07:17

- |

Представляю Марата Газизова, создатель торговой стратегии Базовый Принцип, суть стратегии — определяем направление тренда(основное) по Экстремумам, на большим таймфрейме(Дневной, внутри-дневной), после ждем коррекционного отката на меньшем(внутри-дневной, внутри-часовой) и когда коррекционный откат завершиться, то точка входа на завершении отката по направлению Основного тренда.

Вот видео-выжимка с основными положениями ТС, либо прилагаю печатную презентацию..

ТС Базовый Принцип

-----

( Читать дальше )

Вечный рост ?

- 03 июля 2021, 10:58

- |

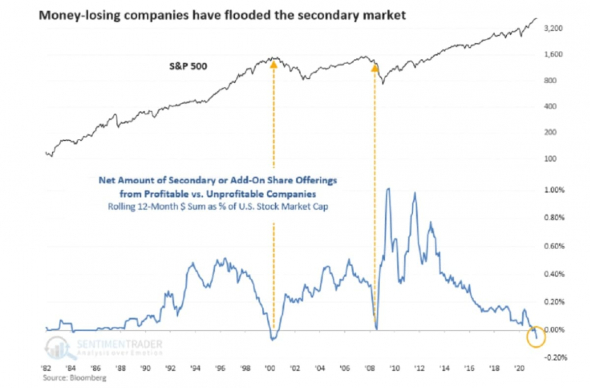

На рынках сейчас происходит эйфория. Многие поверили, что рост активов не остановится и коррекции не будет. ФРС нас спасет и все выкупит. Естественно многие начали этим пользоваться. Вот примеры:

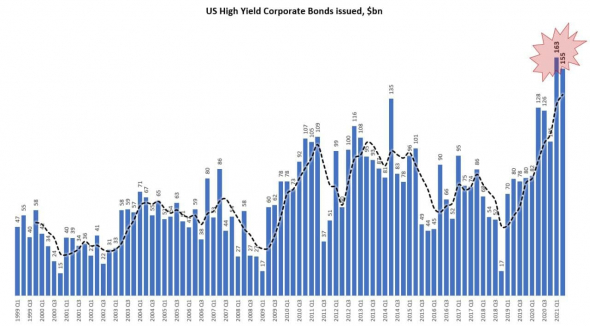

За 1 квартал в США выпущено облигаций с «мусорным» рейтингом на рекордные $163 млрд, во втором квартале – на $155 млрд. Всего за первое полугодие объем выпуска составил рекордные для данного периода $318 млрд — это почти вдвое выше обычных объемов рынка.

( Читать дальше )

нехватка рабочей силы , при росте безработцы (5.7->5.9)

- 03 июля 2021, 10:23

- |

Согласно индексу оптимизма малого бизнеса NFIB, рекордные 48% владельцев малого бизнеса сообщили о незаполненных вакансиях. «Нехватка рабочей силы сдерживает рост малого бизнеса по всей стране. Если бы владельцы малого бизнеса могли нанимать больше сотрудников для обслуживания клиентов, продажи были бы выше чем до COVID »

Похоже, что существует нехватка людей, готовых работать с текущим уровнем заработной платы, льгот и условий труда. Это похоже на тихую забастовку.

Более 14,7 миллиона человек все еще требуют пособия по безработице, включая дополнительные 300 долларов в неделю от федерального правительства. Во многих случаях получатели зарабатывают больше, не работая. В середине июня работодателям все еще приходится конкурировать с пособиями по безработице. Но работодатели понимают, что 300 долларов в неделю уже отменяются примерно в половине штатов, а в остальных штатах истекают 6 сентября, что это облегчит конкуренцию с пособиями по безработице.

Так же появилась две необычные прослойки граждан

1- которые после смерти родственников от ковида получила значительное наследство и так же не нуждаются в работе, но не против получать пособия.

2 — досрочно выходящие на пенсию. Поработали на дому и вкусив прелести этой жизни решили не работать вовсе и жить на пенсию (на американских форумах это оч популярная тема “retirement boom”)

Портфель пятиклассника-2021. Заседание продолжается!

- 03 июля 2021, 07:07

- |

Лучше сделать и потом пожалеть о том, что сделал – чем не сделать и потом жалеть об этом ©

Полтора года назад я сделал это. В смысле, стал инвестором в акции. Позади меня остались 15 лет спекулятивной торговли, утраченные деньги и нервы, пошатнувшееся здоровье и былой оптимизм. Терять мне уже было нечего. Примерно на таком безрадостном фоне я стартовал в инвестиционной гонке. Так появился «Портфель пятиклассника».

Всегда считал инвестирование скучным и унылым занятием, оттого все предыдущие годы даже не смотрел в эту сторону. Однако, под напором Карпухи и других смарт-инвесторов решил попробовать себя в новой ипостаси. Глобальные выводы делать пока рано, но предварительные можно попробовать.

Так вот, напрасно я не сделал этого раньше. В сравнении со спекулятивной торговлей дело это, конечно, и впрямь унылое, да вот только эмоциональных затрат никаких и результат есть (даже страшно представить, каким бы он был, начни я инвестировать 15 лет назад). Результат, выраженный в денежном эквиваленте, разве не за этим мы пришли на биржу?

Оглядываясь назад, сам себе задаю вопрос: «Какой же ты тормоз, почему ты не пришёл к этой мысли раньше?». И не нахожу ответа. Точнее, вместо ответа сразу вспоминаю бородатый анекдот про индейца.

( Читать дальше )

Что такое сплит акций и с чем его едят

- 30 июня 2021, 11:50

- |

На рынке США торгуется более 4 тыс. компаний из всевозможных отраслей и секторов. Покупая акции корпорации, инвестор, по сути, становится владельцем малой части бизнеса организации, на справедливую стоимость которой непосредственно влияет ее операционная деятельность, а как следствие, финансовые результаты. Однако рынок зачастую нерационален, и инвесторы без должного понимания не финансовых событий (события, не влияющие на стоимость акций или финансовые результаты холдинга) закладывают ожидания в будущую динамику ценных бумаг. Одним из таких не финансовых явлений выступает дробление капитала публичной компании или сплит. В связи с этим, мы решили разобраться, что такое сплит, как ведут себя акции компании во время сплита и что делать с ценными бумагами.

В статье мы рассмотрим:

- что такое сплит;

- зачем компании проводят сплит акций;

- какая динамика ценных бумаг во время сплита;

- что делать с ценными бумагами и акциями NVIDIA.

( Читать дальше )

Шарп и Сортино. Всё, что надо знать о этих коэффициентах.

- 30 июня 2021, 01:54

- |

Шарп и Сортино. Всё, что надо знать о этих коэффициентах.

- Коэффициент Шарпа и коэффициент Сортино служат для оценки эффективности и уровня риска торговых систем (а также, портфелей и ETF-ов).

- Если две торговые системы (два портфеля, два ETF-а) имеют одинаковые доходности, то предпочтительнее будет та, у которой эти коэффициенты выше.

- Коэффициент Шарпа даёт некорректное представление о системе (о портфеле, о ETF-е). Коэффициент Шарпа следует избегать, и, по возможности, надо пользоваться коэффициентом Сортино, в формуле которого устранены недостатки коэффициента Шарпа.

( Читать дальше )

Индикатор золото сигнализирует о возвращение быков. Как избежать кризис?

- 29 июня 2021, 19:01

- |

Неоднократно говорил вам о том, что необходимо следить за таким индикатором как золото, чтобы понимать, где находится аппетит к риску. И в данный момент мы видим, что золото приступило к продолжительному снижению.

О чём это говорит? Если бы золото снижалось на фоне того, что доллар продолжал дорожать, то можно было бы сделать вывод, что инвесторы испугались ужесточения монетарной политики и начали пересаживаться в доллар, НО ИНДЕКС ДОЛЛАРА США СТОИТ НА ОТМЕТКЕ 92 И ОСОБО НЕ ДВИГАЕТСЯ С 17 ИЮНЯ.

Окей, может быть, инвесторы как бешённые скупают казначейские облигации? Тоже – НЕТ! Так как доходность замерла и учитывая то, что казначейство США снизила объём выхода на долговой рынок, то ФРС является в данный момент крупнейшим покупателем на рынке облигаций и тем самым сдерживает рост доходности.

Если ФРС единственный покупатель казначейских облигаций, золото падает, доллар стоит особо без динамики, а Фондовый рынок и Биткоин растут, то это означает только одно! Аппетит к риску возвращается и у нас появляется среда для роста.

( Читать дальше )

Ни рубля в налоговую!

- 24 июня 2021, 10:16

- |

Если вы составили себе диверсифицированный портфель, соответствующий вашим взглядам (про мой личный портфель подробнее тут), то 3 самых главных аспекта, которые будут влиять на его доходность это:

- издержки;

- комиссии;

- налоги;

Издержки – то, что вы платите брокеру за покупку/продажу активов и их учет, на них повлиять возможно только путем выбора брокера с оптимальным для вас тарифом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал