Избранное трейдера mvc

Apple и аттракцион невиданной щедрости, который я ранее не осознавал.

- 23 марта 2021, 14:08

- |

Буду краток.

Планшет IPad 10.2 2020, который в Antutu выбивает 450000 попугаев, продают сейчас за 30тр.

А в МТС с промокодом — за 27тр.

Я не дурак, я купил.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 153 )

Революция 5G уже рядом?

- 23 марта 2021, 10:25

- |

В статье мы рассмотрим:

- Что такое 5G;

- Какой темп роста рынка 5G;

- Какие услуги могут быть оказаны с технологией 5G;

- Кто станет основным бенефициаром развертывания сетей нового поколения.

Революция 5G уже рядом?

Внедрение сетей пятого поколения все чаще будоражит умы потребителей и потенциальных инвесторов относительно акций компаний, которые имеют непосредственное отношение к развертыванию нового стандарта мобильной связи. Рост мировых поисковых запросов в Googleтолько подтверждает гипотезу о том, что мы стоим на пороге глобальной смены парадигмы привычного Интернет-соединения. Поэтому мы решили разобраться, что из себя представляет новая технология и какие отрасли смогут стать основными.

Источник: Google Trends

Что такое 5G и каков объем рынка?

Технология 5G — это новое пятое поколение высокоскоростного мобильного интернета, призванного заменить существующую технологию сетей четвертого поколения (4G). Основное отличие внедряемой технологии заключается в:

- кратном увеличении передачи данных конечным потребителям до 20 Гбит/с;

- снижении времени отклика на команды пользователей с 200 мс до 1 мс;

- росте защищенности Интернет-соединения за счет улучшенных ключей шифрования данных.

( Читать дальше )

Рынок РФ к чему-то готовится

- 23 марта 2021, 09:59

- |

Во-первых, кредитно-дефолтный своп России вырос до максимума с сентября 2020 г.

Во-вторых, резко взлетели спреды между нашими короткими облигациями и облигациями США. Разница в доходностях между 1-летками подскочила до 4,49 п.п.

В-третьих, распродажи на рынке долга России продолжаются.

В-четвертых, заметно давление в рубле.

Рынки к чему-то готовятся, вопрос к чему? Наш Телеграм-канал

Как я торговал сегодня НЕФТЬ 18.03.2021

- 19 марта 2021, 00:20

- |

Ох, и дала сегодня жижа! На открытии, я был настроен лонговать, и продолжать верное дело основного сценария)), который я отрабатываю с 25 ноября прошлого года.

В итоге, налонговался, нашортился и нареверсился по самое небалуйся)) Риски тащил плотно, стопы короткие, сделок много. По итогу в норм профит, но очень устал.

Искренне рад за тех, кто вшортил по хаям, и проехал всё заливное.

Отрабатывается высота диапазона, и уже идет реализация консолидации, в которой есть критические отметки для завала в шорт. Работаем, как обычно, по факту.

Все разборы по тэгу нефть. Остальное в телеге.

Где на нашем рынке акций в этом году будут раздавать деньги?

- 17 марта 2021, 17:01

- |

Коронавирус медленно, но верно отступает, что сказывается на самочувствии экономики. Финансовые рынки, как им и полагается, реагируют с упреждением, поэтому многие акции уже вернулись на свои доковидные уровни или даже превзошли их. Но все еще остаются и те, что отстали от конкурентов в своих секторах или от рынка в целом.

В этой заметке я пройдусь по акциям нашего рынка в плане их инвестиционной привлекательности, которую в каждом случае оценю по 10-балльной системе. Поскольку этот пост – это скорее кусок масла, тонко размазанный по всему рынку, здесь не будет глубокого фундаментального анализа и в качестве критериев для отбора акций в портфель я буду использовать дивидендную доходность, апсайд до недавних максимумов, известное по последним годам поведение бумаг и общеизвестные новости. (Само собой, disclaimer: не является инвестиционной рекомендацией.)

Нефтегаз

Газпром

Плюсы: это одна из главных звезд нашего рынка, и люди в него вкладываются просто потому, что он на слуху; подорожание газа; ожидаемое окончание строительства СП-2; завершение крупных инвестиционных проектов, которые позволят компании повысить дивиденды; и озвученные ранее планы увеличить долю прибыли, распределяемой на дивиденды.

( Читать дальше )

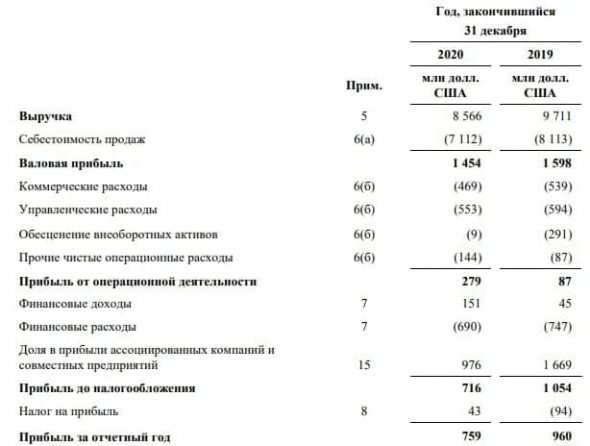

Русал: а давайте заглянем в финансовую отчётность за 2020 год?

- 17 марта 2021, 16:21

- |

📉 Выручка сократилась на 11,8% (г/г) до $8,6 млрд, на фоне снижения спроса на алюминий вследствие пандемии COVID-19.

📉 Производство алюминия в отчётном периоде также сократилось на 0,1% (г/г) до 3,75 млн тонн. Правда, благодаря девальвации рубля себестоимость производства также снизилась — на 7,1% (г/г) до $1512 тыс за тонну.

📉 Как результат — скорректированный показатель EBITDA сократился почти на 10% (г/г) до $0,87 млрд, а рентабельность по скорректированному EBITDA составила 10%, что является достаточно низким уровнем для отечественной цветной металлургии.

📉 В итоге чистая прибыль Русала сократилась на 20,9% (г/г) до $0,76 млрд, что стало самым низким показателем за последние пять лет.

💼 Долговая нагрузка по мультипликатору Net Debt/EBITDA немного снизилась — с 6,69х до 6,38х, что хоть немного обнадёживает. Хотя показатель всё ещё высокий и отпугивает многих инвесторов.

( Читать дальше )

Сантименты на американском рынке. Продолжение. 2.

- 17 марта 2021, 11:03

- |

Cтал потихоньку видеть разницу между американским и российским рынком. Понятие интуитивное и наверно наивное и может даже не верное, так как опыт у меня исключительно внутрироссийский. Успешный трейдинг в Америке — это найти фишку которая выстрелит и сидеть на ней. Все эти неэффективности которые кто то пытается выловить техиндикаторами или линиями или еще чем то еще — давно уже там уничтожены с точки зрения эффективного трейдинга. Эффективного в смысле дающего заработать на хлеб с маслом. На росбирже торгуется определенное число фишек, никто особо не выстреливает из ниоткуда и не падает в ноль, то есть искать какие то новые компании, которые взлетят, негде, да и незачем (пишу сие на фоне позавчерашнего взлета ТМК хехе), зато в наших 20+ более менее ликвидных фишках есть неэффективности, из которых можно извлекать прибыль. Поэтому мой российский подход для американского не годится (хотя допускаю что для определенной категории акций, не очень проторгованных, какие то хорошие неэффективности и можно найти). Хорошо, как найти это фишку которая выстрелит? А тут уж как вам душа скажет, хотите ковыряйте фундамент, хотите теханализ, хотите читайте отчеты и пытайтесь понять зайдет или нет новая услуга, хотите еще что, благо биржевая инфраструктура в США развита как нигде в мире и вы можете найти любую информацию о любой компании, в структурированной и удобной для анализа форме. И получив эту гору информации, перед вами свободное творчество — запускайте свои нейросетки и ищите, ищите, ищите, нечто что позволит вам выйти на истории, в привлекательную для вас кривую equty, а затем помолясь и перекрестившись пробуйте использовать сие в реальной торговле. И такой подход большой плюс для тех кто хочет побольше изучить всякие методы машинного обучения, то есть для меня.

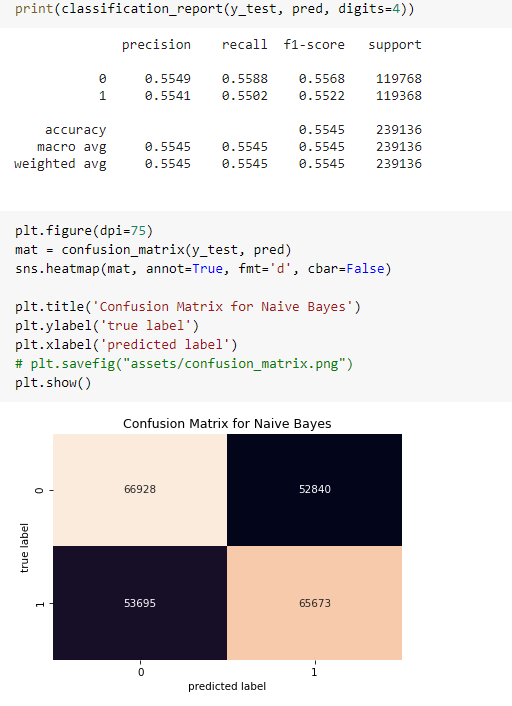

Пока я в NLP, это значит берем текст: отчеты, мнения, твиты, итд итп и получаем его количественные оценки, с точки зрения сантиментов например, или схожести одного текста к другому. Ну а дальше по схеме — фичи есть, прикручиваем какой то инструмент машингленинга. И самое неожиданное, применив даже самый наивный подход оценки сантиментов, я получил положительный результат.

В последний раз, получив положительный результат для 7 раздела отчета К-10, я решил увеличить выборку, и плюнув, начал прогонять К-10 полностью, увеличив выборку с 2000 отчетов до 4000. Ну и получил примерно такой же, соотносящийся с логикой результат: если в отчете негатива побольше, компании растут поменьше и наоборот. Заодно получил ответ на странную зависимость доходности от размера отчета — в значительной части это обьясняется тем что компании сектора Information Technology или Health Care имеют склонность писать небольшие отчеты, а например сектора Materials или Financials побольше, только вот так получилось что за последние 10 лет первые вырастали в среднем на +20% а последние на +15%. Если учесть секторальную принадлежность, то все равно окажется что компании меньше льющие воду в 7 разделе 10-К, имеют динамику акций лучше, но это будет уже разница не в 7%, а в 2%.

Все это я получил используя National Research Council Canada (NRC) affect lexicon. Напомню такой лексический подход до жути прост, берется текст и считается сколько в нем позитивных слов, негативных, «слов доверия», «слов страха» итп итд Но помимо него есть другие библиотеки слов, Lexicon Loughran and McDonald. Его минус, в том что там в нет словарей по 8 эмоциям, а только по 2 — позитив/негатив (ну почти), а я уже выяснил что ловить по этим признакам нечего. Так что Loughran and McDonald пролетели мимо.

Дальше решил попробовать Bert, очень популярная моделька, которая переписала рекорды в распознавание сантиментов в тексте. Но это уже другой подход, тут уже в чистом виде машинное обучение. Я попробовал и базовый Bert и finBert, получил оценки по шкале позитив/негатив, и на 10К и на 10Q. Не берусь судить насколько точно они оценили сантименты, но не обнаружил что из позитивных отчетов следует позитивная динамика акций, а из негативных -негативные.

Ну и наконец попробовал третий вариант: представляем текст в векторном виде (превращаем его в цифры), ставим лейблы в зависимости от динамики в течении следующего дня: (Close/Open -1)*100 ну а дальше любой метод из машинного обучения. В чем отличие от finBert? Ведь и там и там мы текст превращаем в цифры мосле чего используем машинное обучение.

Ну вот например у нас есть твит: «Охренеть, завтра Гугл попрет как ракета!». Ожидания написавшего явно позитивные, но рынку в общем то плевать, и мы практикующие трейдеры это отлично знаем. Ну а Bert плевать что там на рынке в реальности, он тупо оценивает сантименты текста. Оценивает умно, с учетом контекста, преодолевая игру слов, сленг итп итд. И обучился Bert оценивать тональность текста на примерах где в качестве лейблов использовались оценки человека — позитивный текст или негативный. Для finBert брались финансовые тексты, где лейблы проставляли видные экономисты, я использовал вариант finBert, которая обучалась на 10К (ну как утверждал ее автор). Так вот, вся разница в лейблах. Я в качестве лейбла взял реакцию рынка, поэтому твит: «Охренеть, завтра Гугл попрет как ракета!», этот сверх позитивный твит, получит отметку негативного, если на следующий день акции Гугла упадут. И получив на трейне лейбл «негативный», он на тесте будет все схожее с такого рода твитом оценивать как негативное для роста завтра. Вот и вся разница. Ну и плюс в том что Bert очень мощный инструмент, действительно оценивающий контекст, а я взял просто по пролетарски — TFID + sklearnкий MultinomialNB, то бишь наивный Байес. Дешево и сердито. Да тут можно было что то посолидней, типа LSTM, да что угодно, но думаю думаю смысла усложнять не было. По идее можно было даже создать свой «MaratBert», обучив монстра на рыночных лейблах...

Помимо использования разных подходов я конечно химичил и с разными базами данных. Например решив увеличить выборку, взяв отчеты 10Q, это то же что и 10K но квартальный. Попробовал брать из отчетов только предложения где есть отсылка на ожидания, риски итп итд. Попробовал вместо отчетов SEC взять stocktweets.

Много что перебирал, но в конечном счете самое интересно получил оценивая stocktweets наивным Байесом. Еще раз подчеркиваю, оценивал не сантименты. Нашел в сети базу stocktweets для 5 фишек. И получил такой вот результат на тесте:

( Читать дальше )

Облигации с защитой от инфляции. Как они работают?

- 17 марта 2021, 10:39

- |

Один из видов облигаций, которые я держу в портфеле являются так называемые инфляционные облигации.

Расскажу для каких целей я их приобретаю 👇

Облигации — это защитный актив. Много на них не заработаешь, но часть капитала можно защитить. А данный вид облигаций позволяет получать реальную доходность выше инфляции или, как официально говорят, индекса потребительских цен.

Реальная доходность отличается от простой тем, что учитывает инфляцию. Если доход меньше уровня инфляции, то капитал теряет покупательную способность. В будущем на него можно будет купить меньше товаров и услуг, чем сейчас. Реальная доходность инфляционных облигаций всегда выше инфляции.

Правда, есть вопрос насколько официально установленный индекс потребительских цен соответствует реальной инфляции. Это тема для отдельного поста.

В России выпущены в обращение облигации федерального займа с номиналом, который индексируется на уровень инфляции (ОФЗ-ИН). «ИН» — означает индексируемый номинал.

( Читать дальше )

Где узнать о предстоящем сплите акций?

- 17 марта 2021, 09:31

- |

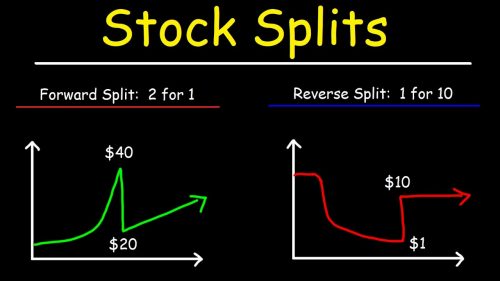

Спросили, где можно узнать о предстоящем сплите акций. Прежде чем я отвечу на данный вопрос, напомню, что такое сплит и каким он бывает. Сплит акций (от англ. Split) – это изменение числа обращающихся на рынке акций за счет дробления или объединения их первоначального количества. Сплит может прямым и обратным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал