Избранное трейдера Коля Гаврилов

Грааль

- 11 ноября 2015, 10:10

- |

-Дети мои, я начал торговать 50 лет назад. Мой депозит был 25$, которые я заработал на ферме. Я торговал по своей системе и заработал 25000000$. Все деньги я отдал в благотворительный фонд, но вам я подарю свой грааль, чтобы каждый из вас мог заработать такие деньги или даже больше.

— Отец, Раскажи! Мы хотим тоже зарабатывать и жить безбедно.

— Тогда слушайте… Выбираем акцию, которая падала или росла в течение 3х дней подряд. Объем в эти дни должен быть вы среднего за последний месяц. Расчитываем риск-если риск меньше ожидаемой прибыли в 4 раза, то торгуем, если выше — не торгуем. Всегда выходите по стопу из вашей торговли. Торгуйте только 100 акциями, не больше. Не торгуйте во время важных новостей. Уровень поддержки/сопротивления должен быть значительным, не заключать сделки на слабых уровнях. В случае продолжительного бокового движения после входа, нужно выходить по рынку. Не торгуйте в течение часа после открытия торгов и за час перед закрытием...

Дальше старый трейдер описывал правила и ограничения своей стратегии. Почти три часа сыновья записывали каждое слово отца. Они вышли от него с полной уверенностью, что смогут безбедно жить, ведь теперь они обладают сводом несложных правил для хорошего заработка...

Прошло 3 года. Все сыновья слили свои счета. Мораль… (в Ваших коментариях)… спасибо!

- комментировать

- ★5

- Комментарии ( 15 )

Обзор сканера Уоррена Баффета

- 09 ноября 2015, 17:57

- |

Любимая цитата Баффета «Лучше купить чудесную компанию по приемлемой цене, чем заурядную компанию по чудесной цене» всегда налагает некоторую премию на хорошие компании. Такие компании всегда торгуются выше балансовой стоимости (book value) и купить их ниже практически невозможно, разве что во время сильнейшего кризиса.

Основные критерии компании Баффета:

- Компания 10 лет получала прибыль и у нее росла внутренняя стоимость (book value или tangible book value)

- Высокая рентабельность акционерного капитала (ROE) и всего капитала (ROIC)

- Текущая цена компании позволяет получить самую высокую доходность (Earnings Yield = Earnings/Price)

- У компании благоприятные перспективы на будущее. (Данный критерий тяжело автоматизировать на базе сканера Баффета и поэтому требует дальшейшего ручного вмешательства аналитика, после выборки результатов. Чтения пресс-релизов, годовых и квартальных отчетов)

( Читать дальше )

одна из лучших книг по трейдингу, которую читал. Идеи

- 09 октября 2015, 01:13

- |

Основные выдержки:

• Абсолютное большинство теряет на фьючерсах деньги

• Успешные трейдеры посвятили рынку много времени и сил

• Мы не верим в то, что будущие цены могут быть точно предсказаны

• Технический анализ заключается в методах обнаружения и измерения силы трендов

• Сильные тренды редки и ценны, поэтому их нельзя упускать

• Настоящие тренды умирают медленно и трудно

• Управление капиталом и контроль рисков могут иметь большее значение, чем метод

• Мы ищем тренды 3-4 месяца и дольше, чтобы работать с дневным графиком

• Мы не рекомендуем разворотные стратегии

• Плотные стопы ограничивают потери, но ведут к психологическому дискомфорту

• В торговле фьючерсами большего успеха добивается тот, у кого хорошая стратегия выхода из сделки.

• Хороший выход – единственный элемент любой системы.

• Опытные трейдеры теряют деньги, собирая много мелких потерь

• Большинство выигрывающих трейдеров имеют отношение прибыль/риск>2

• Трейдеры не могут выдержать больших упущенных доходов

• Трейдеры не могут выдержать неизбежных убытков.

• Эти 2 фактора определяют грамотную стратегию выхода из сделки.

• Покупка не пике редко является хорошим входом в рынок

• Когда строите планы, готовьтесь к худшему и благодарите судьбу, если этого не произошло.

•

• ADX – очень ценный инструмент с большим кол-вом практических приложений

• Лучшие интервалы DI лежат в диапазоне 14-20 дней

• Любое значение ADX>15 говорит о тренде

• Уменьшение ADX говорит о боковике.

• ADX падает? Нет торгов! Только контртрендовые

• При шипах на рынке окно расчета ADX запаздывает

• Когда ADX падает, надо быстро снимать прибыль, вместо того, чтобы давать прибыли расти

• Сложность торговли в боковике – это определить, что рынок в нем находится

• Каналы являются одним из самых эффективных и доступных инструментов

• Нужно дождаться, когда дивергенция будет подтверждена закрытием в направлении тренда

• Трейдеры часто используют Моментум, но не как основной индикатор

• Моментум является редким опережающим индикатором

• Важный сигнал Моментума в точках пересечения с нулем

• Больше всего реальных денег сегодня зарабатывается при помощи скользящих средних

• Простая СС нам нравится больше, чем все остальные

• 2 СС — наиболее популярный вариант и как правило наиболее прибыльный

• 3 СС: разворот тренда с подтверждением

• Практически любая комбинация СС прибыльна на трендовом рынке и убыточна на нетрендовом рынке

• Наиболее ценны дивергенции на MACD

• Главное не спешить и не оказаться на противоположной стороне сильного тренда

• Параболик – это метод размещения скользящих остановок

• Торговля непосредственно по параболику как правило убыточна

• %R может быть полезен как метод выхода

• Для обнаружения дивергенций мы рекомендуем 10 и 14 дневный RSI

• Дивергенции, пики которых разделяются неск днями или >10 недель, не дают хор сигналов

• Покупать при RSI>75 опасно.

Вот 10 наихудших ошибок,

- 03 сентября 2015, 06:30

- |

1 Неспособность ограничивать потери

Одна из определяющих характеристик успешных трейдеров — их способность быстро брать маленькие потери. (правда как это распознать я думаю нужен опыт)

2 Нежелание применять стоп-ордера

Размещение стоп-ордеров является критически важным для успешной торговли.

3 Отсутствие торгового плана

Опытные трейдеры входят в сделку с четким планом.

4 Усреднение проигрышной позиции

Усреднение, например, длинной позиции по перспективному активу может сработать для инвестора, который имеет долгосрочный горизонт сделки, но это может быть опасно для трейдера, который торгует на изменчивых и более рискованных рынках

5 Чрезмерные рычаги

Кредитный рычаг – может

( Читать дальше )

Roadmap до rate hike

- 24 августа 2015, 19:39

- |

Вы видели, что творилось в preferred-стоках? Я не успел доехать до компа, чтобы затовариться по самым вкусным ценам, но, похоже, кого-то ссадили с поезда на очень большой позе.

Это не одна какая-то акцулька, это огромный фонд американских префов!

Но это лирическое вступление.

Предлагаю порассуждать, что будет дальше: как теперь видно, даже у амеров рынок готов сходить туда-сюда, а не только расти, что создает интригу.

Уже больше недели мы наблюдаем обратную корреляцию sp500 и eurusd: изначально это можно было считать совпадением с позитивом по греции, а потом стало ясно, что это результат керри-трейда. Кто не в теме, объясню: суть такого керри заключается в том, что по отрицательной позиции по EUR на счете не платится овернайт, а по USD надо платить. Поэтому можно купить американский рынок, например, с плечом, но при этом продать евру, покрыв минус в usd, а минус в eur можно держать неограниченно долго, пока он, евро, не дорожает, съедая прибыль (что, в свою очередь тащит за собой распродажу в сипи).

( Читать дальше )

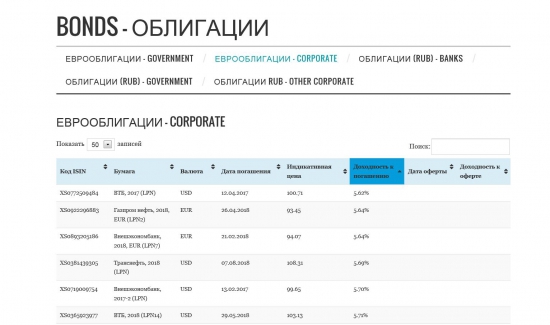

Смотреть котировки евробондов и локальных облигаций БЕСПЛАТНО!

- 24 августа 2015, 13:57

- |

Обычно, такая информация требует платной подписки как на CBONDS или предствалена в неудобной форме как на RUSBONDS. Пользуйтесь, пока есть возможность!

http://fixedrate.ru/

Огромное спасибо автору за это!

Ему помогла мама

- 16 июля 2015, 16:46

- |

Известно, что мужчины зарабатывают деньги ради женщин. Иметь много денег значит иметь много женщин. А женщины в силу работу мозговых полушарий сразу просекают, если у тебя доллары США или ты голь перекатная. Им важны аксессуары – ремни, кошелек и обувь. Если у тебя прикид в поряде и есть дорогая обувь, то и ухаживать особо не надою — женщины сами ухаживают за тобой.

Хочу представить интервью с инвестором (Kevin O'Leary) в шкафу которого очень много дорогой обуви. Привычку к инвестированию привила ему мама.Из любви к дивидендным акциям я создал собственный ETF

Когда я был маленьким, мама всегда говорила: «Никогда не расходуй основной доход, только дивиденды». Я понятия не имел, о чем она говорит. У нее была привычка часть своей недельной зарплаты вкладывать в крупно капитализированные дивидендные акции. Всю свою жизнь она держала этот счет в секрете от обоих своих мужей. Она была глубоко убеждена, что у женщины должна быть финансовая независимость.

( Читать дальше )

Акции — Часть 13: Правило 4%, вывод средств и сколько я могу тратить?

- 15 июля 2015, 19:04

- |

4%. Возможно, больше.

Итак, ты следуешь трем большим правилам jlcollinsnh:

Ты избегаешь долгов.

Ты тратишь меньше, чем зарабатываешь.

Ты инвестируешь остаток.

Яйца

Теперь ты сидишь на своей заначке и размышляешь: сколько ты можешь из нее тратить каждый год, чтобы она никогда не кончалась? Это может привести к стрессу, но на самом деле это должно быть весело. Ты можешь даже нахально спросить: «А сколько из своей заначки тратит jlcollinsnh?» Мы до этого еще доберемся.

Тебе не придется прочесть слишком много литературы о пенсиях, чтобы наткнуться на «правило 4%». В отличие от большинства распространенных советов, этот исследовали достаточно хорошо, хотя его действительно немного трудно понять.

В далеком 1998-м году профессоры из Университета Тринити сели и проанализировали кучу цифр. Проще говоря, они задались вопросом что происходило бы с разными портфелями на протяжении 30 лет при различных уровнях оттока средств, при различных пропорциях акций и облигаций и различных годах начала вывода. О, и как с учетом индексации оттока под уровень инфляции, так и без учета нее. Вот как-то так! Затем они повторно изучили данные в 2009-м году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал