Избранное трейдера Носорог

Внимание! Переводы на карту!

- 13 июня 2019, 12:57

- |

- комментировать

- ★16

- Комментарии ( 81 )

По мотивам Александра Резвякова. #13.

- 13 июня 2019, 12:21

- |

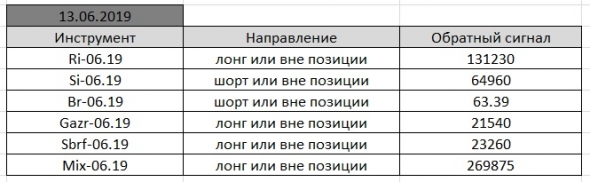

Пояснения:

Максимальный стоп и цель в сделке рассчитывается математически.

Система подразумевает быстрый перенос в безубыток, при движении цены в «нашу» сторону на уровень стопа.

Направление работы по инструменту предлагается исходя из дневного анализа инструмента.

Обратный сигнал — при закрытии дня выше указанного уровня направление позиции пересматривается.

Точка входа ищется внутри дня.

Стоп — максимум 2%.

Конфигурация Резвякова и Журнал сделок доступны по ссылке -> СКАЧАТЬ!

***************************************************************

* Интересное видео: Индикаторы и осцилляторы+ торговля по уровням *

***************************************************************

Маленькое наблюдение по фьючерсу РТС

- 11 июня 2019, 12:23

- |

О чем это говорит?

Что перед разворотом устойчивый тренд обычно ускоряется.

Длина не имеет большого значения, главное, что везде используется одна и та же длина для наблюдений.

В настоящий момент пока РТС не достиг этой красной линии, но скоро судя по всему будет там, из-за ускорения, которое мы наблюдаем в этот момент.

p.s. достижение MACD какой-либо величины не гарантирует, что за ним последует разворот. Все что мы можем сказать из этой картинки, только то, что в недавнем прошлом все тренды ускорялись в конце.

график сделан в терминале Tradingview

Результаты c 1 июня онлайн трейдинга на открытии. +$

- 11 июня 2019, 10:20

- |

После отпускного майского перерыва в июне мы продолжили с вами торговать внутри дня американскими акциями на открытии биржи. Благодаря отбору и хорошему настроению на рынке, в течение этого периода все наши сделки закрывались в плюс.

Подробнее о подключении к онлайн трейдингу смотрите на сайте www.nenakhovcapital.com/onlinetrading

Запись трансляций в YouTube https://www.youtube.com/channel/UCeKAo39AWw6Il9fYDYarQPg

Подробнее о стратегии смотрите в Профиле в разделе ✅Торговля акциями США в первые 15 минут

Как я тестирую этим летом.

- 10 июня 2019, 13:19

- |

Поиск прибыльных торговых правил — тема многогранная. Сейчас расскажу про свой сегодняшний подход к формированию портфеля стратегий для одного инструмента на примере индекса Московской биржи.

Сперва картинка:

Ей много лет. Хранится в компьютере под именем graal_001.JPG, дата создания — 14.05.2011.

Когда-то и робота делал в VBA Excel, и Downloader (https://smart-lab.ru/blog/488966.php) и, конечно же, тестера. Последний и выдал мне тогда этот Equity, от которого мне стало как-то не по себе, что я закрыл компьютер и пару дней вообще старался не думать про этот график. Потом вернулся к программе и стал уже чуть ли не через лупу изучать стратегию. Обнаружил ошибку заглядывания вперед (look-ahead bias), выдохнул и успокоился :) Файл сохранил в назидание: если увидел ровную Equity, ищи ощибку и найди ее!

Увы, похвастаться ровным нарастающим графиком пока не могу. Хотя есть простые, но неровно растущие графики. Иногда получается даже выпрямить их в некоторой степени. Ниже — рассказ про свой метод.

( Читать дальше )

Стратегия "2 за 1"

- 10 июня 2019, 04:17

- |

Надеюсь вам известно что иногда компании делают сплит акций. Это способ уменьшения цены акции путем умножения их количество, при этом капитализация и другие фундаментальные показатели не меняются. Например Apple сделал 4 сплита: 2:1, 2:1, 2:1 и 7:1. Поэтому хотя капитализация Apple с $1.8 миллиарда выросла до $888 миллиардов, но цена акции с $22 выросло только до $190.

Помимо других причин, в основном сплит делают и для привлечения покупателей. Ведь иногда не покупают привлекательную акцию только за то что цена дорогая.

И оказывается что это работает.

Чувак с именем Neil MacNeale в 1996-ом году в журнале Forbes (в номере 22 апреля 1996 года) почитал об одном исследовании проводимое в Rice University, где выяснили что акции со сплитом 2 за 1 в среднем вырастают больше чем рынок.

В исследовании опубликованным в Journal of Financial Economics, issue 39 (1995) (скачать бесплатно можно отсюда) изучили анонсы сплита акций в период 1980–1990 годов и выяснили что у таких акций средний 12.1 процентный ненормальный рост в течении четырех лет после анонса. В частности у ценностных акций рост 45.3%, а у гламурных акции положительный дрейф не наблюдался.

( Читать дальше )

Замена валютному депозиту

- 07 июня 2019, 09:12

- |

Нашел альтернативу валютному депозиту.

Етф на индекс S&P500 c повышенными дивидендами:

SPYD

https://us.spdrs.com/en/etf/spdr-portfolio-sp-500-high-dividend-etf-SPYD

Средний оборот в день низкий, примерно 11 млн.$.

Начало торгов — конец 2015г.

Активов под управлением - 1,5 млрд.$

Комиссия за управление самая низкая — 0,07%.

Дивиденды — 4,33%.

Среднегодовая доходность с начала торгов — 12,28%, с учетом дивидендов — 18,91%

Етф отстает от индекса, но с учетом дивов он его обгоняет.

Доходность S&P500:

( Читать дальше )

PRObondsмонитор. Доходности ОФЗ, субфедов, крупнейших корпоратов, ВДО

- 07 июня 2019, 09:12

- |

Облигации федерального займа

А вот это интересно! Кривая доходности не только показывает более низкие доходности на дальнем конце, она показывает рост доходностей близких к погашению выпусков. Кривая стремится стать плоской и, чем черт не шутит, из восходящей превратиться в нисходящую. В этом стремлении российский госдолг не одинок. Подобное как свершившийся факт можно наблюдать в американских госбумагах. Хорошо это или плохо? В прошлый раз длинные ОФЗ давали доходность ниже коротких в зимой-весной 2018 года. После чего произошел провал индекса гособлигаций более чем на 10%.

Облигации субъектов федерации

Тенденции ценообразования субфедов ожидаемо похожи на ОФЗ. С той разницей, что здесь обратная зависимость между сроком до погашения и доходностью уже прослеживается. Не в счет только однолетки. Инвесторы начинают верить в хорошее. В близких, скажем, месячных горизонтах такая вера хороша для рынка. На дальних – нет. Все больше положительных ожиданий в цене. При этом сейчас вопрос, покупать более длинный или более короткий выпуск, решается сам собой: покупать короткий, 2-3-летний, доходность та же или выше, предполагаемая волатильность ниже.

( Читать дальше )

Чтобы Квик не Тупил надо...

- 05 июня 2019, 20:12

- |

файла info.log «только чтение» файл можно предварительно удалить и создать текстовый документ сменив полное название вместе с расширением файла info.log. После этого квик будет ругаться что файл недоступен для записи, но три раза послав ЕГо Квика все Нормально, правда дневную сессию в этот файл не сохраняет т.е. при перезапуске Квика в течении дня котировки будут вчерашние, и заново загрузятся.

если что тестирую.

после сей манипуляции в буфере

*:\WINDOWS\system32\clipbrd.exe

нет черно\белых скринов и вообще ошибок его переполнения.

Как заработать на дивидендах? ДТС №1

- 05 июня 2019, 18:57

- |

Как заработать на дивидендах? ДТС №1

Введение

Сейчас начинается большой дивидендный сезон, и нас ждет много хороших дивидендных историй, на которых можно неплохо заработать. Но как это сделать? Можно, конечно, купить акции компании и просидеть в них весь год, чтобы получить дивиденды и, если повезет, то еще и заработать на росте курсовой стоимости акций за это время. Подобная стратегия пользуется большой популярностью.

Собирать портфель акций из дивидендных бумаг — это одна из наиболее распространенных или даже самая распространенная инвестиционная стратегия. Тем не менее, у этой стратегии есть не только плюсы, но и минусы (как, впрочем, и у любой другой). Одним из слабых мест этой дивидендной стратегии является то, что ваши деньги будут все время вложены в акции и если на рынке наступит сильная коррекция или рынок войдет в медвежий тренд, то вместо ожидаемой прибыли вы можете получить убыток. К тому же бывает и такая ситуация, когда дивидендный гэп в акции так и не закрывается в течение всего года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал