Избранное трейдера ocean25

Эпоха Agile Как умные компании меняются и достигают результатов

- 04 июня 2020, 10:18

- |

- комментировать

- ★1

- Комментарии ( 1 )

Ответы на вопросы про налогообложения от Сбербанка

- 01 апреля 2020, 16:59

- |

Мы подготовили для Вас анализ изменений в части налогообложения процентных и купонных доходов физических лиц, которые 25 марта 2020 года озвучил в своем обращении к гражданам Президент РФ. Анализ подготовлен на основании текста закона, принятого сегодня Госдумой в третьем чтении.

Основные изменения заключаются в том, что будут отменены все льготы в отношении купонных доходов как по государственным облигациям, так и по рублевым облигациям российских организаций, а процентный доход по вкладам (остаткам на счетах) будет подлежать налогообложению в части его превышения необлагаемого лимита. Обращаем Ваше внимание, что пока изменения не затронули норму касательно отсутствия валютной переоценки евробондов Минфина – по-прежнему при продаже расходы на приобретение в валюте будут пересчитываться в рубли на дату продажи.

Как сейчас:

· Государственные облигации (ОФЗ и евробонды Минфина):

купоны не облагаются налогом.

· Облигации российских организаций:

( Читать дальше )

Покупка валюты в ВТБ-брокер

- 16 августа 2019, 10:44

- |

Покупка в банке — это уже «прошлый век», решил попробовать через брокера, чтобы минимизировать комиссии.

В ВТБ, как и в Открытии, можно покупать валюту от 1$ и 1€.

Купил 1$, подождал формирования отчетов и увидел следующие комиссии:

— 0,03 руб за расчет по сделке (полагаю, что это 0,0413% от 65,37 руб с округлением до 1 копейки);

— 1 рубль за заключение сделки — эта комиссия меня немного удивила… Ведь, в банках такая-же «вилка» рубль сверху/рубль снизу...

Обычно (при торговле акциями) Биржа брала 0,01% от оборота, а здесь целых 1,5%

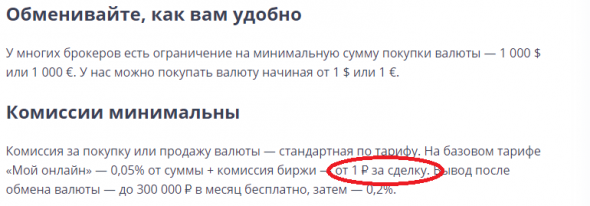

Начал разбираться и нашел на сайте ВТБ такую фразу:

Фраза «ОТ 1 рубля за сделку» немного настораживает. Понятно, что меньше 1 рубля комиссии быть не может, но какой ее «потолок» ответа я так и не нашел.

Кто-нибудь знает ответ? Как трактовать эту фразу? Это 0,01%, но минимум 1 рубль? Или иначе?

Спасибо!

Интервью Уильяма О`Нила (из серии "Старый маг рынка рассказывает...")

- 27 апреля 2019, 13:15

- |

Содержание видео (~20 минут, русские субтитры)

- Как он встал на верный путь (поиск успешного трейдера)

- Как он стал покупать новые максимумы (исследование сделок успешного трейдера)

- Как он разочаровался в Уолл-стрит (там почти нет тех, кто сечёт фишку)

- Как он купил Syntex и заработал на место на NYSE (высидел благодаря правилам)

- Как он создал свои правила (иначе будете лудоманить в трансе, наведённом лимбической системой)

- Как он установил рекорд доходности в 1967 году (bull market, baby!)

- Как он создал книгу эталонных акций (ему помогло предыдущее исследование, на толщину книг его эталонных акций можно посмотреть здесь)

- Как он продавал подписку на свои datagraphs (они понравились народу, ни у кого такого ещё не было — pdf с параметрами, которые там были)

- Как он делает упор на фундаментальный анализ (CANSLIM это 60-65% фундамент, 40-35% график+общий рынок)

- Как он стал покупать акции с высоким P/E (это показатель реального спроса со стороны проф. участников)

- Как он исследовал инерцию прибыли (будущие суперлидеры имели огромное ускорение роста прибыли ещё до начала большого движения)

- Как он клал все яйца в одну корзину (и потом внимательно следил за ней)

- Как он хотел стать владельцем хозяйственного магазина

( Читать дальше )

Инструкция: Подаем налог по зарубежному счету

- 15 апреля 2019, 23:00

- |

На выходных заполнял декларацию и решил заодно написать инструкцию как подавать 3-НДФЛ по зарубежному счету.

В отличие от российских счетов, где брокеры выступают налоговыми агентами, по зарубежному счету инвестор обязан подавать налог самостоятельно, заполняя 3-НДФЛ и подавая ее в налоговую до 30 апреля.

В дополнение к инструкции написал немного про то, как следует выбирать зарубежного брокера и привел несколько лайфхаков/своих файлов, которые помогут вам сэкономить на подаче декларации.

1) Смотрите на комиссии и покрытие зарубежных рынков (в идеале не только США, но и LSE/Азию, где обращаются некоторые российские компании). Помните про комиссию вашего банка за перевод за рубеж.

2) Обязательно — наличие лицензии SIPC. (это вещь как российское АСВ, я бы не понес деньги в банк, который не участвует в системе страхование вкладов)

3) Обратите внимание чтобы у брокера не было «банковского функционала», тогда вам не надо уведомлять об открытии такого счета налоговую и отчитываться особым образом.

( Читать дальше )

Доходная система инвестирования Олега Клоченка

- 20 мая 2016, 14:41

- |

Инвестиции – это способ превратить работу в долг. Инвестор часть своей работы превращает в долг общества перед ним и относит расчет по долгам в будущее, извлекая сегодня только процент.© Олег Клоченок

Важные критерии для инвестиций в акции/др. активы:

- Актив должен приносить стабильный доход

- Регулярное поступление наличности на счёт важнее потенциала роста цены акции. Поток наличности можно свободно использовать: реинвестировать и потратить на жизненные нужды.

- Я не покупаю никакие акции в надежде на их рост. Я покупаю их доходности.

- Чистая прибыль компании должна расти ежегодно не менее чем на 10%. Если прибыль не растет или сокращается в течение 2-3 лет, то надо задумываться о том, чтобы продать такие акции. Важно также разбираться в структуре прибыли.

- Ориентирован на 5-10 кратный рост цены акций. Дергаться при +30% росте цены не имеет смысла, можно пропустить сотни процентов прибыли.

- Краткосрочный срок инвестирования у Олега = 3 года.

- Бессмысленно говорить о методикам оценки, сравнительных коэффициенты (мультипликаторах) и прочих системы инвестирования, потому что у каждого времени есть своя методика.

- Надо смотреть чтобы доходы компании покрывали регулярные обязательства

- Надежность акции оценивается через показатель цены акции/активы, приходящиеся на 1 акцию. Особенно важен в условиях дефляции. В условиях инфляции — важен индикатор цена/прибыль.

- Не стоит инвестировать в компании, за которыми нет активов

- Покупайте акции минимальные по к-ту P/B и покупайте их для диверсификации портфеля

Философия.

Никакая доходность не в состоянии окупить потерю душевного покоя

Главный ресурс человека — это его время и его внимание. Деньги в самую последнюю очередь.

Главные цели: быть здоровым, счастливым, любимым дорогими людьми, быть независимым — не наниматься на работу.

Надо стремиться к внутреннему комфорту. Не надо делать то, что приводит к стрессу. Комфорт — это тоже доход, потому что в будущем вы снизите себе издержки на фармакологии:)

Нет цели прогнозировать доходность. Задача — следить за ценой денег (через ставки овернайт или 3-летние ОФЗ) и не отставать от этой нормы доходности. Планирование доходности приводит к разочарованиям.

Не пытайтесь прогнозировать. «Мне все равно куда движется рынок». Просто имейте план на каждый возможный случай движения рынка. Вам не надо знать, что будет — вам надо знать, что делать.

( Читать дальше )

Стратегия усреднения стоимости М. Эдлсона

- 10 января 2016, 21:47

- |

Но немногие знают альтернативный способ усреднения, предложенный американским ученым М. Эдлсоном.

Предположим, вы хотите в течение 1 года инвестировать 1200 рублей в какую-то акцию. При этом стоимость вашего портфеля в 1-ый месяц должна составлять минимум 100 руб., во второй — минимум 200 руб., в третий — минимум 300 руб.… в двенадцатый месяц — минимум 1200 руб.

Это будет целевая стоимость портфеля. Если фактическая стоимость портфеля в определенный день месяца будет ниже целевой, осуществляются покупки на разницу между целевой и фактической стоимостью. Если фактическая стоимость портфеля будет равна или выше целевой, покупки не осуществляются.

( Читать дальше )

Forbes о богатствах Анатолия Гавриленко

- 23 июня 2014, 11:42

- |

Согласитесь, уровень! Не знаю ни одного трейдера, у которого был бы похожий авто-парк.

Да и Твардовский тоже почему-то не ездит на Роллс-Ройсе. Поэтому конечно интересно, откуда такие богатства у владельца не самой крупной российской брокерской компании?

1. Во-первых удачно купил/продал 2% биржи РТС. (купил за $200,000 в 2004, продал в 2011 за $20 млн).

2. Во-вторых, владение, участие и облсуживание крупных НПФов.

Схемку набросал Форбс:

Сын Гавриленко — директор УК Лидер, у которой 450 млрд руб. активы.

Алор обеспечивает брокерское обслуживание Лидеру.

УК Агана удачно получила 58,5 млрд руб после того как сын стал директором УК Лидер. До этого в УК был всего 1 млрд. руб.

в 2007 купил НПФ Промагрофонд, активы к-го выросли со 133 млн руб до 53 млрд руб

2013 — купил с UCP Ильи Шебровича НПФ «Норильский Никель» за $85 млн, к-й переименовали в Наследние

2010 учредили ИФК Союз и выпустили облигации на 8 млрд руб

Вся информация взята из статьи «Большая Пенсия», Forbes №07 (214) 2014

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал