Избранное трейдера Мурен(а)

Комитет Госдумы одобрил поправку о повышении до 1,4 млн рублей страхового возмещения по вкладам

- 19 декабря 2014, 01:43

- |

Комитет Госдумы по финансовому рынку одобрил повышение страхового возмещения по вкладам с 700 000 до 1,4 млн руб., сообщила журналистам глава комитета Наталья Бурыкина.

«Решение об 1,4 млн руб. принято», — сказала она журналистам.

Соответствующие поправки правительство предлагает внести в закон «О страховании вкладов физических лиц в банках РФ» и в закон «О Центральном банке РФ».

Замминистра финансов Алексей Моисеев пояснил, что решение об увеличении страхового возмещения именно в два раза была принято правительством исходя из того, что «эта мера соответствует потребностям сегодняшнего дня».

Законопроект Госдума рассмотрит во втором и третьем чтениях на заседании в пятницу.

Интерфакс

- комментировать

- ★1

- Комментарии ( 15 )

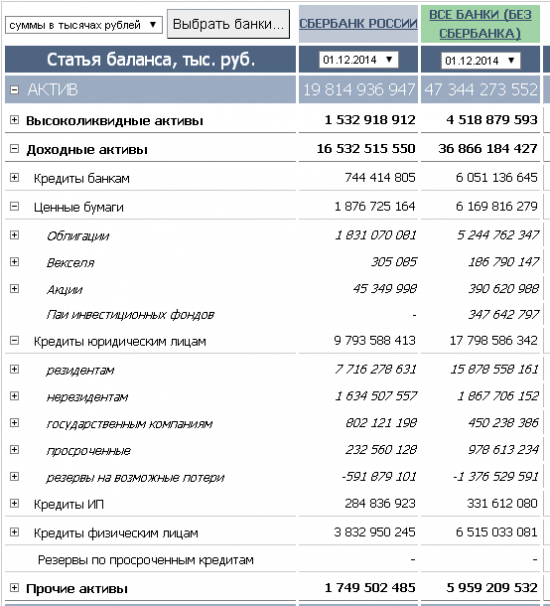

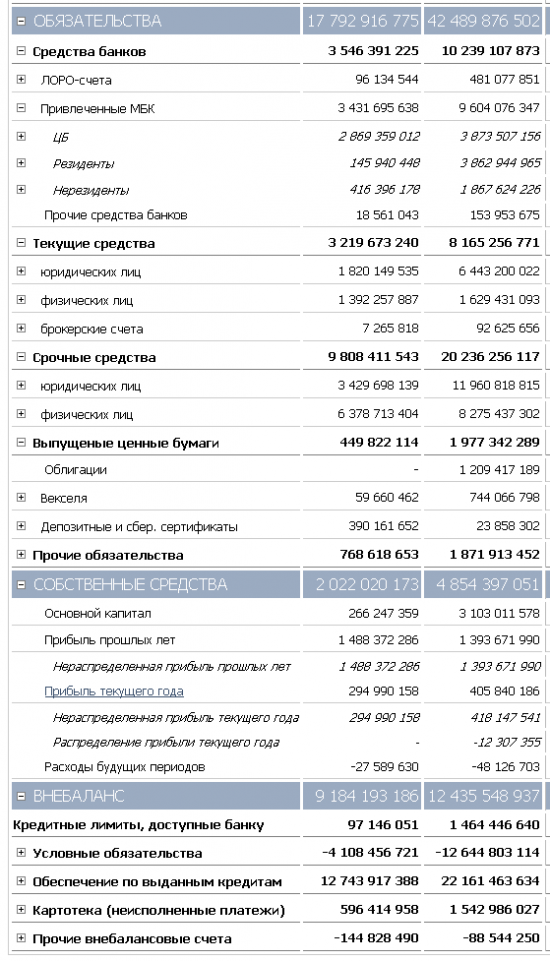

Бэнкинг по-русски: Сбер или "низбер" вот в чем вопрос...

- 19 декабря 2014, 00:39

- |

p.s. по многочисленным просьбам трудящихся и не очень...

( Читать дальше )

О печатном станке и силе смартлаба

- 19 декабря 2014, 00:35

- |

Ещё на прошлой неделе когда прошла мутная продажа облигаций Роснефти на 600+ млрд. рублей, многие поняли, что это эмиссия и новая причина давления на рубль. Во вторник произошёл коллапс рубля и Сечин заявляет, что Роснефть не при делах. И вы ему верите? Вы представляете, если бы он сказал правду, что да это из-за нас рубль превысил ускорение свободного падения? Тогда бы все поняли, что гипотеза, что ЦБ печатает рубли ради госкомпаний верна и следовательно ЦБ решил вспомнить весёлые 90-е. Рубль бы укатали бы ещё. К этому бы присоединились все, кто понимает, почему печатание бумаги не создает богатство, а разрушает его.

О божественной силе смарталаба. В субботу написал в шутку о масонском знаке, что доллар идёт на 100, в комменте к посту, Kos_01, предположил, что может евро будет стоять 100 рублей. Проходит три дня и так и происходит.

Об экономике: процессы ускорились, писал о них здесь. Экономические агенты массово закрывают счета и появляются куча слухов о надежности, то или иного банка. Денежная масса упадёт в декабре на 5-9%. Что отразится в январе на состояние нефинансового сектора. А финансовый сектор продолжат заливать баблом. Т.е. имеем две противоположные силы- дефляционную, население закрывает вклады и инфляционную ЦБ спасает банки и госкомпании. Денег в АСВ уже нет (около 70 млрд-капля для рынка депозитов), так что с 2015 ЦБ будет давать в долг АСВ (печатать рубли) во время закрытия банков. Своим правилом оценки активов по старым ценам, ЦБ всего лишь отсрочил конец. Весной-летом снова всё будет шататься. Особенно из-за того, что бизнес и население не переживет рефинансирование по новой ставке.

( Читать дальше )

Триллион раздадут банкам

- 19 декабря 2014, 00:03

- |

МОСКВА (Рейтер) — Российские власти могут выделить до 1 триллиона рублей на капитализацию российских банков через выпуск облигаций федерального займа, заплатив за это дефицитом бюджета в 2014 году в размере около 0,8-0,9 процента ВВП.

Внимание, вопрос. Через какое время бапки окажутся в стакане? 600 ярдов сами-знаете-кого нам хватило чтоб свозить к 80. А трлн? Или я в чем-то не прав?

Жду огромного количества плебса выкинутого на улицу в связи с нововведениями в НК РФ с 2015г

- 18 декабря 2014, 12:32

- |

В кратце все данные по каждому контрагенту отдельно (раньше было общим объемом) будут попадать в компьютер налоговой инспекции и там анализироваться. Если ваш бухгалтер «нахимичит» и сделает приход побольше и сумму расхода завысит, то комп сразу вычислит это (будет сравнивать с книгой вашего контрагента). К вам придет камералка и вас отымеют. Соответственно уже надо будет платить прибыль и НДС в полном объеме, не заплатите высекут. Посредники работают с откатчиками, вы и сами это прекрасно знаете. Теперь им можно выйти на рынок только значительно повысив цену, чтобы отбить зарплаты, откаты, налоги.

Декларации НДС с 2015 года будут содержать неограниченное количество данных из книг покупок и продаж

Ведение книг покупок и продаж нужно переводить в электронный формат, потому что с 2015 года налоговая служба потребует включать в декларацию по НДС все сведения из них, вне зависимости от их количества. Об этом в ходе конференции «Бухгалтерские новшества 2013-2014: налоги, взносы, расчет пособий, взаимодействие с инспекцией», организованной компанией СКБ Контур, сообщила советник отдела НДС Управления налогообложения юридических лиц ФНС России Ольга Думинская. С места события передает корреспондент Клерк.Ру Сергей Васильев.

( Читать дальше )

Куда и почему падает доллар

- 17 декабря 2014, 20:41

- |

Куда и почему падает доллар. Сейчас пару часов с Сашей Залко (бывший трейдер и управляющий компании Финам) обсуждали эту животрепещущую тему. Мысли следующие:

1. Я с трудом представляю себе начальника валютного деска какого то банка, который придя на работу сегодня утром и обнаружив, что ставку подняли до 17%, начинает кричать «покупаем доллар». Ни один начальник ни одного валютного деска ни одного банка делать такое на собственную позицию точно не будет. Для этого нужно иметь просто титановые яйца. Начальники валютных десков в коммерческих банках — это трейдеры, которые хеджируют валютную клиентскую позицию банка. Иногда спекулируют на скромные суммы. Никогда — на гигантские. И уж точно никогда не пытаются играть на гигантские суммы против рынка. Это нонсенс.

Исходя из пункта 1, вычеркиваем из числа потенциальных подозреваемых в обвале рубля все коммерческие банки с их собственной позицией. Собственно их реакцию мы хорошо видели утром, когда рубль резко вырос на новостях о ставке. А вот потом вышел «кто то большой» и купил все доллары, которые готовы были продавать банки. И продолжил покупку.

( Читать дальше )

ЦБ поддерживает финансовый рынок в России разъясните

- 17 декабря 2014, 18:08

- |

ЦБ РФ объявил о ряде мер, направленных на поддержание устойчивости российского финансового сектора в условиях волатильности на валютном рынке и резкого ужесточения денежно-кредитной политики. Ниже следует полный текст заявления.

- Банк России введет временный мораторий на признание отрицательной переоценки по портфелям ценных бумаг кредитных организаций и некредитных финансовых организаций, что позволит снизить чувствительность участников рынка к рыночному риску.

- Для ограничения влияния переоценки номинированных в иностранных валютах активов и обязательств на пруденциальные нормативы кредитных организаций Банк России планирует предоставить кредитным организациям временное право использовать при расчете пруденциальных требований по операциям в иностранной валюте курс, рассчитанный за предыдущий квартал.

- Банк России усовершенствует механизм предоставления кредитным организациям средств в иностранной валюте. В рамках механизма валютного РЕПО планируется проведение дополнительных аукционов на разные сроки в случае необходимости. В рамках механизма предоставления кредитным организациям кредитов, обеспеченных нерыночными активами (согласно Положению N312-П), планируется начать предоставление банкам кредитов в иностранной валюте, обеспеченных кредитными требованиями в иностранной валюте к нефинансовым организациям.

- Банк России рассматривает центрального контрагента на «Московской бирже» (MOEX: MOEX) как важный институт централизованного распределения ликвидности среди всех участников финансового рынка — как кредитных, так и некредитных финансовых организаций. Для обеспечения устойчивого функционирования биржевого рынка Банк России при необходимости обеспечит поддержку центральному контрагенту на «Московской бирже», чтобы участники рынка были уверены в надежности централизованного клиринга и непрерывности выполнения его функций.

- В целях расширения возможностей управления процентными рисками Банк

России планирует:

- временно (до 1 июля 2015 года) не применять ограничение значения полной стоимости потребительского кредита (займа) при заключении кредитными и микрофинансовыми организациями договоров потребительского кредита (займа);

- увеличить диапазон стандартного рыночного отклонения процентных ставок по вкладам населения в банках от расчетной средней рыночной максимальной процентной ставки до 3,5 процентного пункта (вместо 2 процентных пунктов в настоящее время).

( Читать дальше )

вот такой кризис ликвидности (это я к писателям)

- 17 декабря 2014, 17:09

- |

денег не найти вообще

а бонды и акции пруть

диалектика

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал