SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Алексей Бондаренко

Тезисы вебинара Солодина

- 25 ноября 2012, 22:13

- |

Тезисы после участия в вебинаре Дмитрия Солодина.http://connect1.webinar.ru/play/valez/21857-recording

1. Рынок внутри дня — это рынок только для роботов HFT, очень опытных трейдеров, маркетмейкеров. Новичкам тут не место. порвут как грелку.

2. Обычным трейдерам нужно торговать среднесрочные стратегии (пара недель — пара месяцев). В этом случае их деньги — это издержки фондов. Т.е. трейдеры используют в качестве преимущества тренд, созданный фондами.

3. Торговые стратегии должны быть очень простыми. максимум 1-2 индикатора, а лучше просто цена. Повышающиеся максимумы — это восходящий тренд и наоборот.

4. Источник информации для принятия решения — это цена, объем, и в некоторых случаях открытый интерес.

5. Если сравнивать с Андоррой, Россия — это финансово грамотная страна. :-) В Андоре мало кто знает про акции и фондовый рынок.

6. Первое, что испытывает новичок на рынке — это стресс. Опытный трейдер испытывает минимум эмоций.

( Читать дальше )

1. Рынок внутри дня — это рынок только для роботов HFT, очень опытных трейдеров, маркетмейкеров. Новичкам тут не место. порвут как грелку.

2. Обычным трейдерам нужно торговать среднесрочные стратегии (пара недель — пара месяцев). В этом случае их деньги — это издержки фондов. Т.е. трейдеры используют в качестве преимущества тренд, созданный фондами.

3. Торговые стратегии должны быть очень простыми. максимум 1-2 индикатора, а лучше просто цена. Повышающиеся максимумы — это восходящий тренд и наоборот.

4. Источник информации для принятия решения — это цена, объем, и в некоторых случаях открытый интерес.

5. Если сравнивать с Андоррой, Россия — это финансово грамотная страна. :-) В Андоре мало кто знает про акции и фондовый рынок.

6. Первое, что испытывает новичок на рынке — это стресс. Опытный трейдер испытывает минимум эмоций.

( Читать дальше )

Финансовый супермаркет. Конспект тезисов выступления Герчика. Разбор фьючерса РТС. Прогноз фьюча РТС с 26.11.12. Алгоритм торговли.

- 25 ноября 2012, 15:07

- |

Решил вложить конспект выступления Герчика.

Я думаю конспект будет интересен для систематизации услышанного и обсуждения прогноза и подхода Александра к торговли отбоя от уровня.

Торгую только ОТБОИ ОТ УРОВНЯ.

Вся борьба всегда идет возле КЛЮЧЕВЫХ точек.

Одна из самых сильных моделей по технике: ложный бар, ложнй пробой, который сформирован 2 барами.

Проблема номер 1: Нельзы лезь на пробой в сильный уровень.

Индекс РТС: 3 раза ударялись в 135, как только пробили будем идти до следующего сильного уровня 140.

Пробиваем 140 и закрепились в дневном баре — лонг до 145.

25.11.2012 скорее всего подойдем к 145 и так как нет объемов скорее всего от него будем спускаться к 140.

135 сильный уровень — долго стояли возле этого уровня.

Крупняк набирает позу возле круглых уровней, т.к. легче считать.

После того как 3 раза ударились в сильный уровень 135, переходим с дневного графика на меньший тайм-фрейм и ищем току входа.

( Читать дальше )

Я думаю конспект будет интересен для систематизации услышанного и обсуждения прогноза и подхода Александра к торговли отбоя от уровня.

Торгую только ОТБОИ ОТ УРОВНЯ.

Вся борьба всегда идет возле КЛЮЧЕВЫХ точек.

Одна из самых сильных моделей по технике: ложный бар, ложнй пробой, который сформирован 2 барами.

Проблема номер 1: Нельзы лезь на пробой в сильный уровень.

Индекс РТС: 3 раза ударялись в 135, как только пробили будем идти до следующего сильного уровня 140.

Пробиваем 140 и закрепились в дневном баре — лонг до 145.

25.11.2012 скорее всего подойдем к 145 и так как нет объемов скорее всего от него будем спускаться к 140.

135 сильный уровень — долго стояли возле этого уровня.

Крупняк набирает позу возле круглых уровней, т.к. легче считать.

После того как 3 раза ударились в сильный уровень 135, переходим с дневного графика на меньший тайм-фрейм и ищем току входа.

( Читать дальше )

Учимся торговать по классическому техническому анализу...

- 23 ноября 2012, 11:49

- |

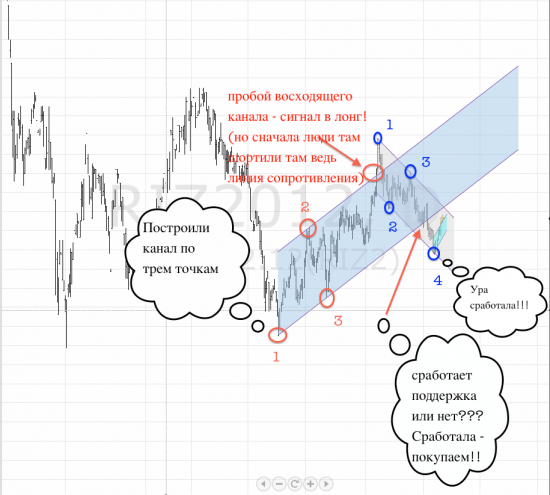

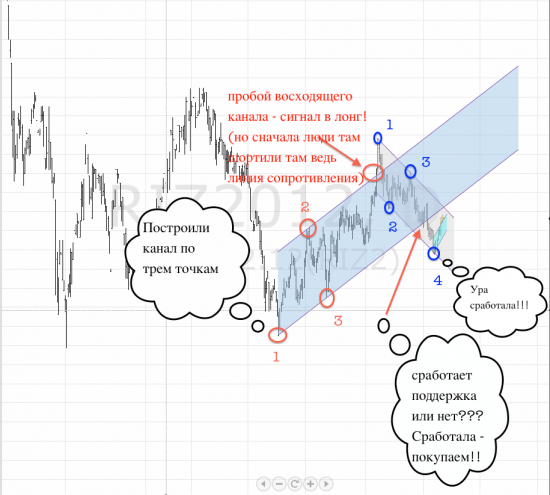

Рассмотрим несколько примеров «классического ТА» работа в каналах, отбой от «уровней сопротивления и поддержки». Возможно я и ошибаюсь, но насколько я помню(понимаю) по канонам кл.ТА канал строится по трем точкам и сделка открывается в точке «4». Посмотрим, что у нас из этого получается… Начнем со старшего ТФ и постепенно будем переходить к меньшим...

1.

2.

( Читать дальше )

1.

2.

( Читать дальше )

Пирамидинг и усреднение

- 20 ноября 2012, 16:10

- |

Уже полгода собираюсь что-нибудь сказать на эту тему…

Небольшое ИМХО.

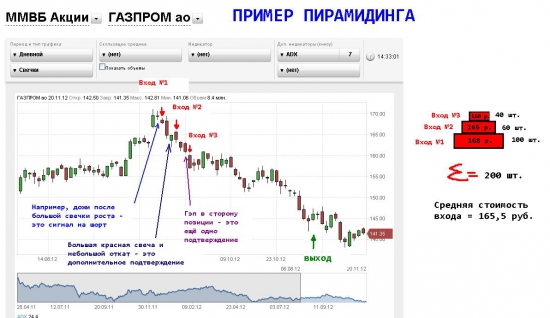

Пост о том, благо это или вред – пирамидинг и усреднение. В итоге получается уже давно избитая истина: к каждому случаю нужно подходить индивидуально. Но обо всё по порядку…

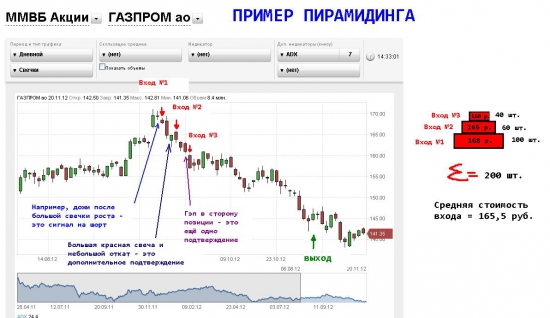

Пирамидинг и усреднение. Это два термина одного и того же явления или всё-таки два разных понятия? По сути, и пирамидинг, и усреднение предполагают вход в позицию частями. Термин «пирамидинг» чаще всего употребляется при описании способа входа в позицию частями в случае движения в сторону профита:

В примере условия для входов/выхода взяты «от балды».

Есть сторонники пирамидинга. Например, тот же Ливермор всегда входил частями, как бы проверяя правильность своей идеи. Есть сторонники увеличения объема входа при каждом последующем подтверждении (у меня в примере наоборот: каждый новый вход меньше предыдущего). Но чаще всего трейдеры являются противниками данного метода входа в позицию, т.к. средняя цена входа ухудшается (можно было «зафигачить» весь объем в 200 штук акций по 168, а не размазывать по графику, получая среднюю в 165,5). И хоть тут многие скажут: «Да, трейдеры чаще всего теряют деньги на бирже, поэтому, да, 98% не используют пирамидинг при совершении сделки», — я считаю, что однозначного ответа на вопрос о пользе или вреде данного метода нет.

( Читать дальше )

Небольшое ИМХО.

Пост о том, благо это или вред – пирамидинг и усреднение. В итоге получается уже давно избитая истина: к каждому случаю нужно подходить индивидуально. Но обо всё по порядку…

Пирамидинг и усреднение. Это два термина одного и того же явления или всё-таки два разных понятия? По сути, и пирамидинг, и усреднение предполагают вход в позицию частями. Термин «пирамидинг» чаще всего употребляется при описании способа входа в позицию частями в случае движения в сторону профита:

В примере условия для входов/выхода взяты «от балды».

Есть сторонники пирамидинга. Например, тот же Ливермор всегда входил частями, как бы проверяя правильность своей идеи. Есть сторонники увеличения объема входа при каждом последующем подтверждении (у меня в примере наоборот: каждый новый вход меньше предыдущего). Но чаще всего трейдеры являются противниками данного метода входа в позицию, т.к. средняя цена входа ухудшается (можно было «зафигачить» весь объем в 200 штук акций по 168, а не размазывать по графику, получая среднюю в 165,5). И хоть тут многие скажут: «Да, трейдеры чаще всего теряют деньги на бирже, поэтому, да, 98% не используют пирамидинг при совершении сделки», — я считаю, что однозначного ответа на вопрос о пользе или вреде данного метода нет.

( Читать дальше )

Агрессивный и консервативный метод входа в рынок

- 20 ноября 2012, 14:40

- |

Продолжаю пополнять серию блогов об уровневой торговле. В дополнении к блогу «Пробой уровня», сегодня поговорим о методах входа в пробойной системе.

Мы запомнили три основных признака пробоя, это импульс, закрытие свечи за пределами уровня и увеличенные объемы в момент пробоя. Но точка входа пока остается для нас туманной, т.к. не определены конкретные критерии, по которым можно войти в рынок. На этот случай есть два варианта входа, это агрессивный и консервативный. Рассмотрим каждый по отдельности.

Агрессивный метод.

Больше всего подходит для интрадей торговли на младших таймфреймах, от 5 до 15 минут. Вход по такой системе осуществляется, либо по закрытию свечи за пределами уровня, либо, как делают «асы» фондового рынка, в момент выстрела импульсной свечи.

При агрессивном входе стоит всегда помнить, что после пробоя, через некоторое время, баланс спроса и предложения на рынке выравнивается, а игроки, торгующие по этой методике, начинают закрывать свои спекулятивные позиции, поэтому, очень часто, происходит возврат цены к пробитому ранее уровню. Что в простонародье называется ретестом уровня. Следовательно, если не взять вовремя прибыль, легко можно получить стоп, ну или в лучшем случае безубыток.

( Читать дальше )

Мы запомнили три основных признака пробоя, это импульс, закрытие свечи за пределами уровня и увеличенные объемы в момент пробоя. Но точка входа пока остается для нас туманной, т.к. не определены конкретные критерии, по которым можно войти в рынок. На этот случай есть два варианта входа, это агрессивный и консервативный. Рассмотрим каждый по отдельности.

Агрессивный метод.

Больше всего подходит для интрадей торговли на младших таймфреймах, от 5 до 15 минут. Вход по такой системе осуществляется, либо по закрытию свечи за пределами уровня, либо, как делают «асы» фондового рынка, в момент выстрела импульсной свечи.

При агрессивном входе стоит всегда помнить, что после пробоя, через некоторое время, баланс спроса и предложения на рынке выравнивается, а игроки, торгующие по этой методике, начинают закрывать свои спекулятивные позиции, поэтому, очень часто, происходит возврат цены к пробитому ранее уровню. Что в простонародье называется ретестом уровня. Следовательно, если не взять вовремя прибыль, легко можно получить стоп, ну или в лучшем случае безубыток.

( Читать дальше )

Почему правильным трейдерам нужна волатильность?

- 20 ноября 2012, 12:14

- |

Почему правильным трейдерам нужна волатильность?

Математическое обоснование очень простое.

Устойчиво зарабатывать можно только тогда, когда ценовые приращения неслучайны (математики вроде говорят в таких случаях, что матожидание не равно нулю).

Тренд — это стат. преимущество, это стационарный элемент случайного рыночного процесса, к-й позволяет зарабатывать. Тренд — это мера прибыли.

Пила — это случайный процесс, непредсказуемый. Пила — это мера риска.

Соотношение тренд/пила торгового инструмента — это мера стационарности рыночного процесса.

Чем волатильнее рынок, тем выше соотношение тренд/пила.

Так вот системные трейдеры по фьючерсу РТС в этом году в целом в жопе, потому что волатильность упала, а шум относительно тренда сильно вырос.

Пожалуйста, прошу подвергнуть конструктивной критике мои размышления, ибо в математике я не далёк.

Например, у меня есть сомнения:

1. есть ли стационарность в пиле?

2. как определить неслучайность тренда? Ведь «орёл» тоже может выпадать 10 раз подряд.

3. а ведь кто-то наоборот торгует диапазон и получается тренд является у них мерой риска, а пила — мерой прибыли.

Примерно о таких вещах я и буду рассказывать на выставке финансовый супермаркет в эту субботу. Подробности тут:

http://smart-lab.ru/blog/mytrading/87520.php

--------------------------------------------------------------------

все вышесказанное написано для линейных стратегий на отдельно взятом инструменте.

Математическое обоснование очень простое.

Устойчиво зарабатывать можно только тогда, когда ценовые приращения неслучайны (математики вроде говорят в таких случаях, что матожидание не равно нулю).

Тренд — это стат. преимущество, это стационарный элемент случайного рыночного процесса, к-й позволяет зарабатывать. Тренд — это мера прибыли.

Пила — это случайный процесс, непредсказуемый. Пила — это мера риска.

Соотношение тренд/пила торгового инструмента — это мера стационарности рыночного процесса.

Чем волатильнее рынок, тем выше соотношение тренд/пила.

Так вот системные трейдеры по фьючерсу РТС в этом году в целом в жопе, потому что волатильность упала, а шум относительно тренда сильно вырос.

Пожалуйста, прошу подвергнуть конструктивной критике мои размышления, ибо в математике я не далёк.

Например, у меня есть сомнения:

1. есть ли стационарность в пиле?

2. как определить неслучайность тренда? Ведь «орёл» тоже может выпадать 10 раз подряд.

3. а ведь кто-то наоборот торгует диапазон и получается тренд является у них мерой риска, а пила — мерой прибыли.

Примерно о таких вещах я и буду рассказывать на выставке финансовый супермаркет в эту субботу. Подробности тут:

http://smart-lab.ru/blog/mytrading/87520.php

--------------------------------------------------------------------

все вышесказанное написано для линейных стратегий на отдельно взятом инструменте.

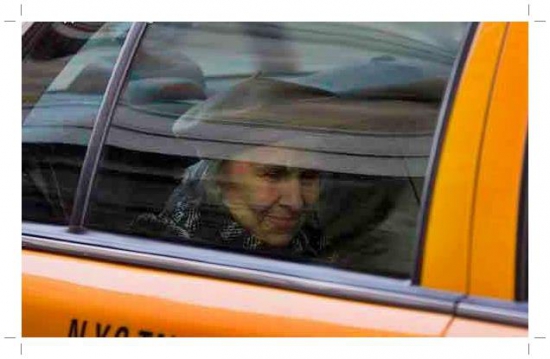

Это история, рассказанная одним нью-йоркским таксистом

- 19 ноября 2012, 12:32

- |

Я приехал по адресу, и посигналил. Подождав некоторое время опять посигналил. Был последний заказ моей смены, и думал только о том, как бы поскорее закончить работу. Очень хотелось п

ослать все, и уехать, но вместо этого я припарковал автомобиль, вышел, и постучал в дверь. «Минутку», ответил хрупкий, пожилой голос. До меня донеслись звуки, очень похожие на то, что кто-то тащит что-то по полу. После долгой паузы дверь, наконец, открылась. Передо мной стояла небольшая женщина лет девяноста. Она была одета в ситцевое платье, и шляпу с вуалью, и выглядела пришельцем из 40х годов. Возле женщины стоял небольшой чемодан. Квартира же выглядела так, будто никто не жил в ней в течение многих лет, а мебель была покрыта листвой. Не было ни часов на стене, ни безделушек, а в углу стоял картонный ящик, наполненный фотографиями и стеклянной посудой.

( Читать дальше )

Методичка для сливатора

- 16 ноября 2012, 21:57

- |

Навеяно топиком про очередной слив

Сам сливал, к сожалению, неоднократно :(

Причины общеизвестные и решения тоже, но мало кто им следует.Тем не менее попробую систематизировать ошибки и показать пути решения. Большинству не поможет, так как соблюдать не будут, но те, кто уже близок к прозрению, возможно, почерпнут для себя что-то и перестанут сливать.

Информация будет полезна дэйтрейдерам, торгующим небольшой суммой, и соответственно, берущим на себя большие риски.

Итак, ошибки сливаторов и разбор ошибок

1. Желание зарабатывать сотни процентов

Подумайте, сколько бы Вы уже заработали, зарабатывая понемногу, но стабильно

Лучше зарабатывать немного, но стабильно. Это означает работа в рамках установленной просадки. Для этого надо определить риск на сделку и быть готовым к

( Читать дальше )

Сам сливал, к сожалению, неоднократно :(

Причины общеизвестные и решения тоже, но мало кто им следует.Тем не менее попробую систематизировать ошибки и показать пути решения. Большинству не поможет, так как соблюдать не будут, но те, кто уже близок к прозрению, возможно, почерпнут для себя что-то и перестанут сливать.

Информация будет полезна дэйтрейдерам, торгующим небольшой суммой, и соответственно, берущим на себя большие риски.

Итак, ошибки сливаторов и разбор ошибок

1. Желание зарабатывать сотни процентов

Подумайте, сколько бы Вы уже заработали, зарабатывая понемногу, но стабильно

Лучше зарабатывать немного, но стабильно. Это означает работа в рамках установленной просадки. Для этого надо определить риск на сделку и быть готовым к

( Читать дальше )

Входы в сделку от уровня по А.Герчику

- 09 ноября 2012, 12:10

- |

Торговля от уровня по системе А.М.

В основном подходит тем кто торгует на Америке.

В основном подходит тем кто торгует на Америке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал