Избранное трейдера Фыва

Бангстеры. Формулировки-как лезвие!

- 31 августа 2016, 10:13

- |

Как формулирует! Ай да Пушкин! Ай да сукин сын!

Особенно интересно, если вместо ФРС и американских банков, поставить ЦБ РФ и росбанки.

«Так вот, говоря объективно, ни одно из направлений не воспряло с 2008. Вообще ни одно. Кредитование по номиналу стагнирует с 2009, ну хотя есть определенные попытки роста с 2014, но они незначительные, чтобы говорить об устойчивой тенденции. Процентная маржа схлопывается до «разумного предела» по естественным причинам....

… Комиссионный доход на минимумах за 10-15 лет, как из-за снижения торговой активности клиентов, так и бизнес активности реального сектора экономики. Говорить о перспективах торгового дохода также не приходится по причине уничтожения частных трейдеров. На рынке остались только ЦБ, первичные дилеры и крупнейшие в мире фонды. Так что лохня вся сгинула, деньги приходится отбирать у себе подобных. С деривативами жестко обожглись и этот рынок в режиме консервации с 2008…

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Рост доллара и рост запасов (от API) подталкивал цены нефти вниз

- 31 августа 2016, 10:11

- |

Цены энергоносителей во вторник дружно снижались. Снижение цен нефти происходило на фоне данных Американского института нефти (API), согласно которым на прошлой неделе запасы нефти в хранилищах США выросли на 942 тыс. баррелей. Рост запасов напоминает о сохраняющемся избытке нефти.

В еще большей мере снижение цен нефти было связано с наблюдающимся в последние три дня укреплением доллара. Тон этому движению был задан еще в конце прошлой недели выступлением главы ФРС на конференции в Джексон Хоул. А ее заместитель Стенли Фишер заявил, что сохраняется не только возможность повышения ставок на заседании в сентябре, но также не исключена вероятность двух подобных шагов регулятора до конца текущего года.

( Читать дальше )

Интрадей кузница

- 31 августа 2016, 09:44

- |

Ри, Си, ММВБ: Доллар притягивается к верхней границе. Сильно выше 66-67 пока не видно. Но от продажи торговать сейчас чуть опаснее. Поэтому я воздержусь, пожалуй, только в случае серьезных перегибов в моменте. Сегодня с утра могут залить наши акции (чисто по инерции, такое часто бывает), и после 12.00 можно посмотреть ри на покупку, если зальют с утра, на небольшой отскок. Если нет, то смотреть по ходу дела и брать небольшие кусочки, без какой-либо идеи по рынку.

( Читать дальше )

Новости по акциям перед открытием рынка: 31.08.2016

- 31 августа 2016, 09:27

- |

Ирак полностью поддержит заморозку добычи нефти на встрече ОПЕК. Об этом заявил премьер-министр Хейдар аль-Абади. (ТАСС)

Минприроды рассчитывает, что аукцион на Эргинское месторождение все же будет проведен в этом году. Министра Донской говорит, что подготовка к этому идет в обычном режиме.

есть дополнительные условия, которые предлагают отдельные участники рынка. Мы их рассмотрели, но поддержали точку зрения, что дополнительные обременения не нужныПосле этого аукциона планируются еще два — Назымский и Ай-Яунский. Их хотят провести до конца 2016 г. Донской не против, если придет иностранный инвестор на эти месторождения. (

( Читать дальше )

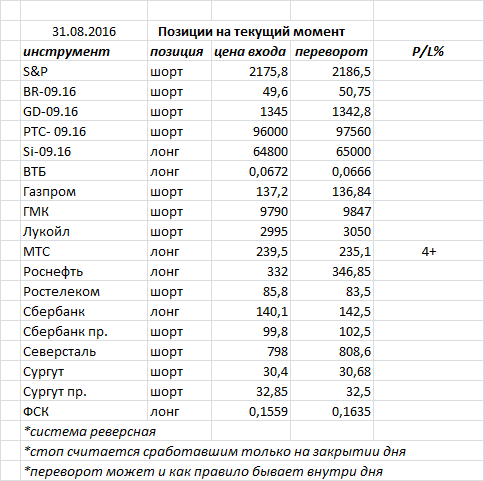

Ситуация на текущий момент

- 31 августа 2016, 09:25

- |

Вчера индекс ММВБ закрыл день «падающей звездой» — фигура возможного разворота, но необходимо подтверждение. Индекс дотянул до своей первой цели 2000 и отбился вниз, однако для подтверждения окончания КДТ необходимо пробивать отметку 1970, в этом случае снижение будет продолжено с целями 1948 и (в случае пробоя) — 1930.

Ситуация на утро выглядит умеренно негативно: СиПи пока продолжает находить в своем боковике 2165-2190, здесь ждем выхода и него и играем в сторону выхода. Китай продолжил отскок от своей поддержки и приближается к уровню нормальной коррекции к снижению 3360, пробой которой увеличит шансы на обновление годовых хаев. Евро-доллар добрался до своей поддержки 1,114(на момент добоя 1,135) и отскочил, там ждем отката до 1,118, после чего снижение пока может возобновиться, но вряд ли далеко — скорее всего уровень поддержки (на утро 1,113) снова устоит и в этом случае (или при проходе 1,118) ждем дальнейшего роста с целями 1,121 и 1,127. Золото пока продолжает топтаться рядом с поддержкой 1320, здесь пока по-прежнему ждем захода в район 1300, откуда рост может возобновиться. Нефть подобралась к нижней границе своего боковика 48,4 и сегодня будет пытаться пробивать его вниз. Цели здесь пока 47,9 и 46,8, откуда все еще пока может быть разворот или большой отскок. Доллар-рубль немного не дотянул до своей поддержки 64,6 (на утро 64,8) и двинул выше, добравшись до дневного фрактала на покупку 65,3, где и закрылся. По разволновке здесь ждем еще одного перехая в район 65,5-65,6, а после - снижения с целями 65,2 и (в случае пробоя) - 64,8.

( Читать дальше )

Шесть симптомов, что торговля - это не Ваше!

- 31 августа 2016, 09:12

- |

К торговле приходят приходят разными путями. И тут то кроется подвох. Часто это работа не соответствует врожденным способностям и интересам человека. То есть у него нет к этому призвания. И это приводит к неприятным последствиям, например к глубинному ощущению неудовлетворенностью жизнью и частым сливам депозита.

Часто это не осознается самим торгующим. Здесь я хочу показать некие симптомы ( как и врачи, по симптомам определяют болезнь) того, что торговля — это не Ваше. Кстати, я являюсь сыном врача.

Первый симптом:

Открытие рынка вы ждете с некой тревожностью, у вас приступы плохого настроения, которое вы срываете на своих близких или пишите ругательные комментарии к постам на смарт-лабе, троллите околорынок или нападаете на нелюбимых вам авторов постов. Короче, разводите срач ( Примеры Ванюта, Верников и др.)

Также это может проявляться в виде пространных постов о политике или критике тех или иных ТС.

Второй симптом: Время самой торговли тянется, по вашему мнению, очень долго. Вы постоянно смотрите на часы и они «стоят на месте »!

Вас бесит собственная торговля, у вас появляется приступы ярости при неправильном входе в позицию. Вам кажется, что рынок специально настроен против вас. Вы с радостью воспринимаете момент закрытия рынка.

Третий симптом: Вы пытаетесь читать литературу по торговле, перелистываете кучу книг, купленных ранее, но так и не останавливаетесь на вдумчивом чтении. Вас бесят непонятки в книгах, вы не понимаете многих терминов ( например- дивергенция, консолидация, страйк и т.п. )

Бросаясь к словарям, вы тупо читаете объяснения этих терминов — но у вас ничего не остается в голове.

Читаете сотни постов в смарт-лабе, пытаетесь отыскать прибыльную систему. Вам нравятся посты про сливы чужих депозитов, про то, что очередной клиент уходит на завод. Вы комментируете эти посты и неистово ставите плюсы автору. Также любите ставить минусы тем, кто показывает прибыльные сделки.

Четвертый симптом: Вы прыгаете с рынка на рынок. Поторговав фьючерсами, вы переходите на рынок акций, потом на валютный рынок, потом снова на срочный рынок. Почитав очередного гуру, с остервенением покупаете акции второго эшелона и даже третьего.Но все это лишь уменьшает ваш депозит. Кроме всего прочего, вы часто впадаете в тильт. У вас нет простого терпения.

Пятый симптом: У вас острое чувство своей неполноценности, от вас отвернулась удача, вы завидуете торговле только в плюс некому S.Hamster, который раздражает Вас постоянными Сиртаки. Тихо ненавидите всех тех, кто делает от 10 % и выше годовых от своего депо.

Шестой симптом: У вас есть стойкое нежелание учиться торговле и приобрести дополнительные навыки у того же самого S.Hamster!

В конце концов вы боитесь рынка, считаете его монстром, который у вас забирает деньги. Кроме этого, вы легко программируемы, вас легко сбить с вашей позиции. Вы больше доверяете околорыночным гуру, чем самому себе. Вы никогда не разбираете свои ошибки в торговле, а просто пытаетесь их забыть, как страшный сон. У вас нет аналитического склада мышления.

Если вы нашли эти признаки, хотя бы три из шести у себя, вам не место на рынке. Рынок, это не ваше. Этим я не отрицаю, что вы никуда не годный смерд. Вполне возможно, у вас есть другие положительные навыки: например вы обладаете хорошими организаторскими способностями, можете собирать трейдеров в кучку и обсуждать околорыночные темы или их собирать на отдых на острова или на семинары и конференции. Либо вы умеете хорошо играть в пинг-понг или в домино. Может быть вы хорошо поете или пляшете. Да мало ли интересных профессий.

Короче, ищите то, что вам будет приносить радость и ощущение полноты жизни. Этим и займитесь. Не зацикливайтесь на одном. Вот у меня жена по образованию -химик. Но нашла себя в бухгалтерии. Освоила все тонкости профессии и сейчас ее разрывают крупные холдинги, приглашая на работу. И все потому, что она умеет держать язык за зубами)))).

Ваш все тот же S.Hamster

Падения котировок акций Сбербанка до 70 рублей можно ждать долго

- 31 августа 2016, 08:46

- |

Вчера индекс РТС закрылся на отрицательной территории. В пятницу в США выйдет важный отчет о занятности за август, по которому инвесторы будут делать прогнозы касательно дальнейшей денежной политики ФРС США. Чиновники ФРС постоянно говорят, что решение по росту ставок будет зависеть в основном от экономических показателей. «Мы считаем, что шансы на рост ставок ФРС в этом году составляют свыше 80%», – сказал главный аналитик по рынкам в ThinkMarkets Найем Аслам. «Если в пятницу показатели по занятости в несельскохозяйственном секторе США окажутся сильными, мы ожидаем, что сентябрь будет более непредсказуемым месяцем, а на данный момент вероятность роста ставок ФРС в сентябре составляет примерно 35%». Экономисты, опрошенные MarketWatch, прогнозируют рост числа рабочих мест в США за август на целых 160 тысяч. «Не думаю, что в тот момент, когда мы начнем повышать ставки, мы уже будем знать, разовое ли это повышение или же будут повторные повышения. Это зависит исключительно от того, что будет происходить с экономикой», – сказал заместитель председателя ФРС США Стэнли Фишер во вторник в интервью Bloomberg.

( Читать дальше )

Нефтяные хроники 31 августа

- 31 августа 2016, 08:05

- |

Сегодня провожаем на покой октябрьский фьючерс Брент и встречаем повышенную ликвидность в ноябрьском контракте. Однако волатильность в нефти с позиции исторической сохраняется низкой. Надежда лишь на то, что на кривой скью 2 дня подряд (!!!) волатильность не снижается, как это было ранее.

Красные точки пересекаются с голубой линией. Это говорит о действиях опционных трейдеров по покупке волатильности.

Продолжаем делать ставку на диапазон 45-55 долларов за баррель нефти и поход к его верхней границе.

( Читать дальше )

Как Газпром и Роснефть могут избавиться от долгов по еврооблигациям.

- 31 августа 2016, 07:46

- |

В настоящее время в Басманном суде идут процессы держателей еврооблигаций банка Траст. Дело осложняется тем, что облигации были проданы вкладчикам, которых банк превратил в квалифицированных инвесторов через заключение договоров купли-продажи акций на большие суммы, но без проведения клиринга. Но это оболочка. Если говорить по существу, имеется следующая картина.

Банк продавал как свои CLN (XS0305676412, XS0290543981 и др.), так и LPN (XS0412699018, XS0414061274).

CLN это более замысловатый инструмент, близкий к деривативам. О нем говорить для простоты дальше не будем.

LPN это признанный вид еврооблигации. Есть эмитент, есть заемщик, есть кредит. Каждая купленная ценная бумага — частичка выданного эмитентом заемщику кредита.

Если Вы посмотрите на выпуски еврооблигаций Газпрома, Роснефти, Сбербанка, ВТБ — это всё абсолютно аналогичные LPN. В Трасте формальным эмитентом выступала компания C.R.R. B.V. У Газпрома эмитент

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал