Избранное трейдера Игорь Козлов

Опционы. Не накосячил ли? Help! :)

- 15 февраля 2018, 19:54

- |

Вопрос 1: Может кто-нибудь этот пост в Опционы поместить? :)

Итак, для простоты задачи будем иметь дело с круглыми числами и классическим риск-менеджментом, т.е. допустимыми потерями в 2% на сделку.

Дано: депо 1 млн руб.

Риск на сделку: 2%

Сегодня куплены путы мартовские типа RI100000BO8:

| Страйк |

Цена |

Кол-во |

Сумма |

|

| 950 | 30 | 100 | 3400 | |

| 975 | 40 | 100 | 4500 | |

| 1000 | 70 |

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 155 )

Тони Хэнсен (Toni Hansen): Все что нужно знать о торговле пробоев

- 09 февраля 2018, 02:22

- |

Тони Хэнсен является президентом и соучредителем компании Bastiat Group, Inc., занимающейся торговлей на финансовых рынках. Тони — один из наиболее уважаемых технических аналитиков и трейдеров в данной индустрии. Она уже около десяти лет не только торгует, но и обучает начинающих трейдеров, фондовых менеджеров, профессиональных аналитиков рынка и трейдеров. Она работала на самых известных финансовых биржах.

Тони Хэнсен является президентом и соучредителем компании Bastiat Group, Inc., занимающейся торговлей на финансовых рынках. Тони — один из наиболее уважаемых технических аналитиков и трейдеров в данной индустрии. Она уже около десяти лет не только торгует, но и обучает начинающих трейдеров, фондовых менеджеров, профессиональных аналитиков рынка и трейдеров. Она работала на самых известных финансовых биржах.

Немного найдется торговых стратегий, которые вызывают такие же страстные споры, как пробой торгового диапазона. Этот метод имеет столько же поклонников, сколько и противников. Иллюстрацией может служить список результатов поиска в Google по словам «торговля пробоев». На первой же странице вы найдете и рекомендации для торговли по этому методу, и перечисление причин, по которым не следует даже пытаться этого делать.

И все же, торговля пробоев — одна из первых стратегий, с которой многие знакомятся, когда начинают изучать технический анализ. Понятно, что всех интересует, кто же прав в этом споре. Является ли стратегия торговли пробоев прибыльной или иллюзорный «Торговый Грааль» все же стоит поискать в другом месте?

( Читать дальше )

Опционы для Гениев (Покупка/Продажа волатилности)

- 28 января 2018, 14:58

- |

Я немного задержался с топиком.

Пока мы далеко не убежали от стреддла, давайте поймем, что такое покупка/продажа волатильности. Здесь есть тонкости. О которых я писал в предыдущем топике. https://smart-lab.ru/blog/432731.php . Начнем с того как мы измеряем эту волатильность. HV или историческая волатильность измеряется как среднеквадратичное. Тут как все гениальное, а мы тут Гении, просто. Берется свеча, возводится в квадрат и извлекается квадратный корень. Ну и из 20 или из 100 таких значений получается среднее. Все эти квадраты нужны, что бы получить положительное число. Так как цена может пойти как в плюс так и в минус мы просто получаем модуль числа, что бы оперировать только положительными числами. Так что пусть эти преобразования вас не пугают. Усредняем мы тоже по привычки. Мы же через машки, среднюю цену БА, тоже усредняем. Таким образом, мы получаем некоторый прогноз. Допустим, что мы будем рассматривать только одну свечу, без усреднения.

За одну неделю цена проходит 5п. при цене 100. Понятно, что это пять процентов. Если делать еще точнее, то надо вспомнить про логарифм. Цена была 100 а стала 105. ln(105/100) или по правилам логарифмов ln(105)-ln(100). Это 4,88%. Отсюда название логнормального распределения. В общем, это одно и то же если вы не торгуете миллиардами лотов. Просто логарифм учитывает, что действия происходят в течении недели. Но не это главное.

( Читать дальше )

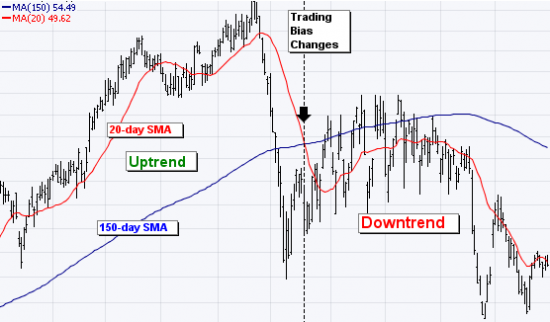

Как покупать акции от средней

- 28 января 2018, 14:20

- |

В этом обзоре мы разберем, как покупать акции от скользящей средней (Moving Average, MA). Почему именно от средней? Потому что для многих активов она служит уровнем поддержки, и этот уровень можно использовать как точку входа.

Для того чтобы следовать данной стратегии, нам понадобится открыть дневной график актива и нанести на него несколько средних за разный период, например, за 13, 26 и 50 дней. Сделать это можно на сайтах, позволяющих работать с графиками, например, на Tradingview.com или Stockcharts.com.

( Читать дальше )

N+1-ая Философия трейдинга

- 21 января 2018, 13:22

- |

Я провел два раза по 10 тыс. небезызвестных часов в казино и примерно столько же на фин. рынке. Поэтому имею суждение об обоих. Так вот, биржа — не казино.

Биржа гораздо жестче! Тем, что у игрока на бирже есть ощущение контроля над игрой, так как он/она имеет в арсенале «могучие» системы анализа цены, порождающие эту иллюзию.

Только пора бы уже всем, желающим обогатиться на бирже, понять что анализировать надо не цену и ее производные, а других игроков, оценивая преобладающие в тот или иной момент времени настроения, следя за тем, как другие игроки приспосабливаются к изменяющимся рыночным закономерностям и возможно быстрее реагировать на эти изменения.

Цена, а за ней и все ее производные, включая объем и открытый интерес, в конце концов, складываются в более или менее узнаваемые паттерны. Животные, включая человека, ориентируются в пространстве и времени, основываясь на паттернах причинно-следственных связей.

( Читать дальше )

Психология (юмор).

- 20 января 2018, 19:57

- |

Самая модная тема в трейдинге — психология. Можно писать что угодно и выдавать за правду. Думаю, скоро появятся и «квалифицированные» трейдерские психологи, которые будут «наставлять на путь истинный» (ыыы… за небольшую плату ;)).

Но пока их еще нет, приходится самостоятельно продираться через дебри сознания к вершинам трейдинга, мотивируя себя «великими» целями (стать миллионером за неделю), и ставя цели.

Но правильно ли мы ставим цели? )))

Что значит целеустремленность? )))

Нашла просто прекрасный ответ!

Пользуйтесь!

Заплатить налоги за 2017 год: пришло время декларировать доход

- 17 января 2018, 21:50

- |

Сразу хочу обратить внимание: форма декларации 3-НДФЛ за 2017 год обновлена и сдавать ее нужно уже по новой форме. Скачать программу для заполнения вы сможете на официальном сайте ИФНС совершенно бесплатно!.

Чтобы я смогла всем помочь, подсказать, дать “картинки” нужного расчета и заполнения — пишите мне ваши вопросы, комментарии, я буду знать, что вас больше всего волнует и помогу, отвечу всем.

Отвечаю на все вопросы, касающиеся налогообложения (НДФЛ, сальдирование убытков, инвестиционный вычет, заполнение налоговых деклараций и иных налогов).

Для тех, кто торгует через иностранного брокера — бывает так, что мы получаем в руки отчет брокера и там в валюте у нас убыток. Но, когда мы формируем отчет в рублях, то финансовый результат может оказаться иным, потому что курс меняется.Так вот, делать вывод об обязанности декларирования дохода нужно делать тогда, когда вы видите свои цифры в рублях, а не в валюте!

Пишите, жду ваших вопросов...

Управление риском. Самая важная таблица, после таблицы умножения...

- 14 января 2018, 02:24

- |

Именно УПРАВЛЕНИЕ РИСКАМИ считаю наиглавнейшей и первостепенной задачей трейдера.

Самое важное, что должен сделать трейдер, перед открытием позиции — это прикинуть на графике, куда поставить стоп. Собственно, это не секрет, об этом говорят все именитые спикеры по трейдингу. И уже отталкиваясь от разницы между точкой входа и стопа, рассчитать размер позиции (количество контрактов). За основу берется правило, что размер убытка в сделке не должен превышать 2% депо.

Где и когда открывать позицию, трейдер определяет исходя из своей торговой системы!!!

Второй постулат тех же именитых спикеров: при соотношении P/L 3:1 30% прибыльных сделок покрывают 70% убыточных. Например, предположим, что убыток по одной сделке равен 2000 рублей. Тогда суммарно по убыточным мы получим: 2000*70 = 140000. А по прибыльным: 6000*30=180000. Имеем профит: 40000 рублей.

( Читать дальше )

Доходность к погашению (Yield to maturity, YTM)

- 12 января 2018, 00:19

- |

Давно хотел понять, что такое доходность к погашению, но всё никак руки не доходили. Одно дело, когда тебе квик/сайт ММВБ показывает какое-то число, типа 5.25%, и вроде оно и должно быть правильным, но что за этим стоит? И что это означает на практике? В инете есть сложные формулы доходности, и (если сможешь разобраться) они вроде считают приблизительно то же самое, но, опять же, почему они именно такие, как они получены? Хочется, чтобы этот процент, какой бы он ни был, можно было напрямую сравнивать со ставками банковских вкладов, потому что это просто и понятно.

Зачем нужно уметь считать доходность самому?

- Чтобы проверить, что она на самом деле такая.

- Чтобы учесть налог на купон для корпоративных бумаг, т.к. в квике он не учитывается.

- Чтобы учесть комиссию.

- Чтобы посчитать доходность для бумаг, по к-м нет торгов на бирже (есть на внебирже) и поэтому в квике показывается 0.

- Можно посчитать для любой цены или даты.

Сразу скажу, что самый простой способ посчитать доходность – это использовать функцию ДОХОД в Excel. Для примера я буду использовать еврооблигацию GAZPR-34 на 10.01.18 с ценой 137.5 и НКД 17,7292. В данном случае ф-я ДОХОД получает 4,284% (тут учитывается налог), но при этом она требует очень мало параметров:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал