Избранное трейдера Игорь Козлов

Рост не значит "не стоимость". Интересные ссылки и размышления на тему.

- 31 декабря 2017, 12:33

- |

Пару интересных статей попались в блоге Newfound Research. Первая, под названием Growth is not «not value» послужила мне поводом для написания сего краткого перевода, с дополнительными размышлениями.

Как известно, акции(и фонды акций) часто классифицируют по инвестиционным стилям, и эта классификация обычно выглядит так(приведен популярный вариант Morningstar):

Акцию(или фонд) относят к одному из 9 квадратов-стилей, на основе размера(т.е. капитализации) компании — по вертикали, и стиля рост/стоимость — по горизонтали. На картинке выше приведен пример какой-то крупной компании стоимости.

Если с классификацией по размеру всё относительно понятно, то с распределением по росту и стоимости связан один интересный нюанс, который обсудим дальше. Немного истории: компания Morningstar изначально(с 1992 года) делала классификацию по росту/стоимости на основе 2-х мультипликаторов P/E и P/BV, строя агрегированный рейтинг и относя компании с низкими значениями — к стоимости, а высокими — росту. «Рост» в данном случае обозначал лишь то, что компания относительно дорогая, реальный рост не измерялся. В 2002 Morningstar поменяла методологию, теперь рост и стоимость начали оцениваться отдельно. Для ранжирования по стоимости начали использовать P/E, P/BV, P/CF, P/S и див.доходность, а для роста — рост исторической и ожидаемой прибыли(E), балансовой стоимости(BV), денежного потока(CF), продаж(S). Всего получилось 10 критериев: 5 для стоимости, 5 для роста. Критерий оценки роста/стоимости из линейного превратился в двумерный, для наглядности его можно представить следующей картинкой, по горизонтали отложен рост(чем правее, тем больше), по вертикали — стоимость(чем выше, тем больше):

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 4 )

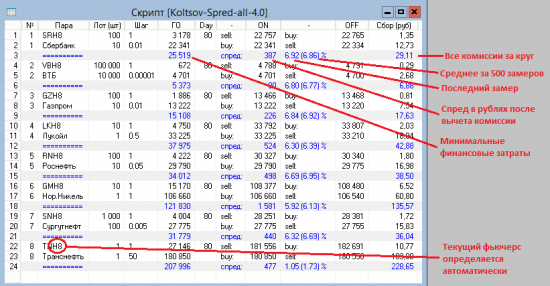

Анализатор спреда (спот-фьючерс) для QUIK.

- 25 декабря 2017, 20:28

- |

В свое время у меня была задумка — посмотреть какой в реальности (включая комиссии) спред между спотом и фьючерсом и стОит ли его торговать. Так как, ни С#, ни Lua я, пока, не изучил, то пришлось писАть на Qpile…

Торговый функционал в скрипте не прописывал, поэтому его можно использовать только, как анализатор.

Кому надо – забирайте, так как я решил для себя дальше эту тему не развивать (по крайней мере пока)…

Выглядит интерфейс вот так:

Особенности:

— текущий фьючерс определяется автоматически, в день экспирации автоматически переключается на новый;

— перед использованием надо указать папку в настройках пользователя для расчетов;

— в скобках отражается средний процент за последние 500 замеров для объективности расчетов (цифру можно менять в настройках пользователя);

( Читать дальше )

Модель инвестиций в акции с опционным привкусом.

- 23 декабря 2017, 21:14

- |

Итак. Допустим, мы находимся на идеальном рынке. Ликвидность абсолютна, торги непрерывны, никаких проскальзываний и комиссий в природе не существует. Что такое позиция «шорт» мы не слышали и слышать не хотим. Из каких то соображений мы решили инвестировать сумму в 1 000 000 рублей в акции с текущей стомостью 100 рублей. (Здесь и далее все числовые значения условны, легко заменяются переменными и используются для построения конкретных примеров).

( Читать дальше )

Послеторговый аукцион закрытия – как это понимать

- 21 декабря 2017, 16:10

- |

Вчера появился пост с вопросом, что же за сделки происходят в голубых акциях, когда торги закончились. Что за глюки, мол.

Я попробую пояснить, и если в чем-то окажусь неточным, надеюсь, меня поправят более понимающие в этом товарищи.

В 18:40 заканчивается торговый период сессии и проходит его последняя сделка.

Наступает аукцион закрытия, который идет 10 минут.

Первые пять минут – до 18:45 – происходит аукционное определение цены закрытия сессии, и еще 5 минут по этой и только по этой цене могут пройти дополнительные сделки.

Как это происходит

Наступает 18:40 по мск, все заявки, выставленные игроками в торговый период, и которые защищали рынок от резких ложных движений, исчезают, появляются заявки людей, которые решили принять участие в аукционе.

В стакане становятся видны те заявки, которые попадают в 10-ку лучших заявок на продажу и покупку соответственно, остальные заявки не отражаются.

( Читать дальше )

Тайны ИИС

- 17 декабря 2017, 18:33

- |

1) ИИС лишает вас права на освобождение от налогов при держании ценных бумаг в течении трех лет!

Если вы выбрали вычет на взносы, увы, забудьте о таком!

2) Вы можете продолжать пользоваться вычетами и после истечения обязательных 3 лет!

Пример, ИИС открыт в январе 2015 года — в январе 2018 заканчивается срок. Вы можете в 2018 году внести еще 400000 рублей и получить вычет в 2019 году в размере 52000. Главное — не закрывать ИИС до получения вычета))

3) Чтобы закрыть ИИС нужно распродать все активы — в момент закрытия на счету должны быть только рубли.

4) Время закрытия ИИС — нужно около 2 недель!

5) Если вы закроете свой ИИС, то затем сможете открыть новый, но с снова с 3-х летним ограничением

6) Если брокер не может вывести дивиденды или купоны на банковский счет — забудьте о них до закрытия ИИС.

7) Вы не сможете снять ни рубля с ИИС до момента его закрытия!

"Отче наш" каждой белки - на примере Магнита

- 10 декабря 2017, 09:22

- |

к сожалению я скидываю задним числом, тоесть анализ не текучки а истории… ибо вообще не следил за магнитом, да и в МТ4 не было его..

только вчера нашел CFD на MGNT торгующийся на лондонской бирже.

график от IFCMARKEТС спецификация тут https://www.ifcmarkets.ru/trading-conditions/stocks/mgnt

цены в долларах, так что возможна путаница, но в принципе не в ценах дело… дело в движениях.

ИТАК отче наш стаи звучит так:

все )) больше на рынке по моей системе — НИЧЕГО и НИКОГДА НЕ БЫВАЕТ!

«ГОЛАЯ» акция магнит — повторюсь цены в баксах.

( Читать дальше )

Как полюбить убытки #2

- 09 декабря 2017, 22:35

- |

Допустим у Вас имеется некий портфель из двух акций А и В.

Позиция А имеет стоимость 100 000 руб. и текущий расчётный убыток в размере 5 000 руб.

Позиция В имеет стоимость 100 000 руб. и текущую расчётную прибыль в размере 5 000 руб.

Если Вы зафиксируете прибыль в позиции В, то Ваш брокер (он же налоговый агент) по всем правилам ведения капиталистического бизнеса откусит от этой суммы НДФЛ в размере 5 000 — 13% = 650 руб.

Жалко правда? Вы горбатились на фондовом рынке, а Ваше родное государство просто засунуло Вам руку в карман, пересчитало Ваши яички и вынуло оттуда свои законные 13%.

Мне эта картина бытия никогда не нравилась. Поэтому будучи «седым и мудрым» в таких ситуациях поступаю альтернативно.

Сжимаю правую руку в кулак, максимально выпячиваю вверх средний палец и нажимаю им на кнопку ПРОДАТЬ в позиции А и следом КУПИТЬ в этой же позиции А.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал