Избранное трейдера Сергей М

Лучшие и худшие месяцы для индекса МосБиржи

- 20 января 2019, 16:05

- |

Лучшие и худшие месяцы для индекса МосБиржи

Введение

Многие из вас слышали, наверное, эту фразу: “sell in May and go away” или наш ее российский аналог: “продавай в мае и уходи”. Уходить предлагается с рынка, т.е. продавать все активы и на время летних месяцев брать паузу в торговле. Так же наверняка вы слышали про такое понятие как “Рождественское ралли” или “Новогоднее ралли”. При этом предполагается, что в этот период происходит рост рынка. Что же стоит за этими наблюдениями: трейдерская мудрость или просто нелепые предрассудки?

В данной статье мне бы хотелось проследить насколько эти советы и наблюдения соответствуют реальной действительности на примере изменения индекса МосБиржи на месячном интервале.

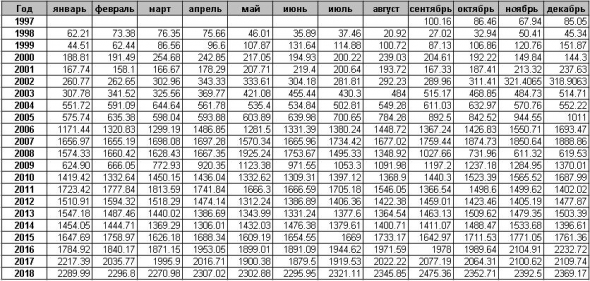

Месячная статистика индекса МосБиржи

Торговля на фондовом рынке ММВБ (сейчас МосБиржа) началась в далеком 1997 году 22 сентября. В таблице 1 собрана месячная статистика по индексу МосБиржи на текущий момент за все время торгов.

( Читать дальше )

- комментировать

- ★52

- Комментарии ( 30 )

Оформляем возврат на ИИС в 2019 году через личный кабинет сайта nalog.ru

- 14 января 2019, 16:49

- |

Итак по по порядку:

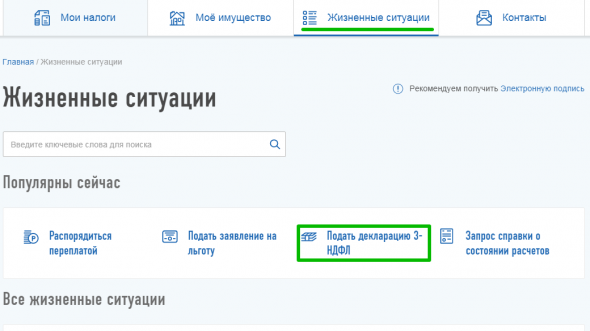

1) Заходим в личный кабинет на сайт nalog.ru, через: либо подтвержденную запись на госуслугах, либо через учетную запись полученную именно в налоговой службе.

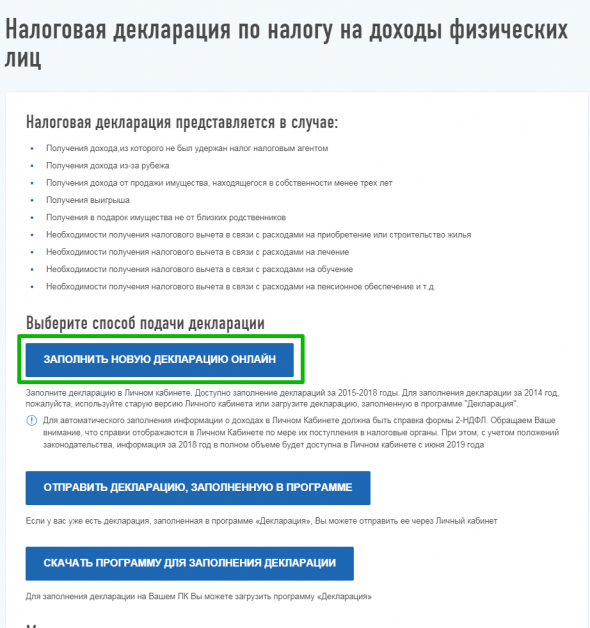

2) Выбираем «Заполнить декларацию онлайн».

( Читать дальше )

Стратегия на 2019 год

- 12 января 2019, 16:55

- |

Нефтегазовый сектор

По итогу 2018 г. нефтегазовый сектор оказался лучшим на российском фондовом рынке в связи с положительной динамикой цен на нефть в первые девять месяцев и девальвацией российского рубля. Нефтегазовые компании показали превосходные финансовые результаты, увеличили выручку и чистую прибыль, снизили долговую нагрузку и увеличили маржинальность.

( Читать дальше )

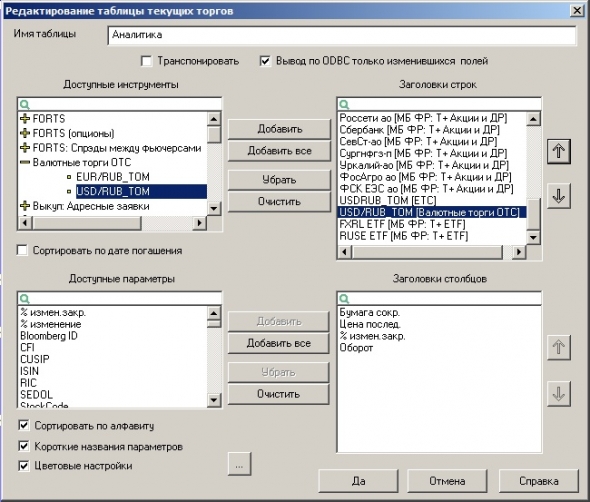

Как купить один доллар на бирже?

- 09 января 2019, 13:24

- |

Как заводить и выводить валюту не знаю. Такой необходимости не было (просто перевёл валютные дивиденды в рубли и сразу же на них купил нужные бумаги).

Хочу собрать дивидендный портфель из акций на долгосрок

- 08 января 2019, 14:19

- |

МТС

Yandex

Лукойл

Алроса

Сургутнефтегаз преф

Сбербанк преф

ЛенЭнерго преф

РусГидро

ФСК

Северсталь

Новолипецкий МЛК

Etf FinEx IT FXIT

Как вам портфель? Покритикуйте, может поделитесь идеями/замечаниями? Хочу потихоньку втприть на проливах, и далее держать и не заморачиваться на долгосрок.

Инвестиции в Облигации - Сергей Нужнов

- 08 января 2019, 11:52

- |

Разбудили немного людей под конец конференции

Сергей Нужнов — частный инвестор в облигации. В этом интервью он рассказал, как он анализирует облигации и как принимает решения. Выступление на 26 конференции смартлаба.

Полное видео: https://play.boomstream.com/w1JCncLE

Блог Сергея на смартлабе: https://smart-lab.ru/my/chem1/

Все видео с конференции смартлаба: http://confa.smart-lab.ru/20181006

Лучшие бумаги 2018 года

- 29 декабря 2018, 18:11

- |

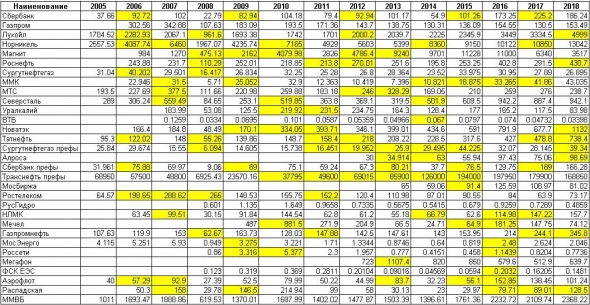

Лучшие бумаги 2018 года

Пишу быстро, чтобы успеть до закрытия торгов. Табличка ниже, это 8 лучших бумаг из списка 30 наиболее ликвидных по итогам 2018 года на 17:50 по московскому времени. У вас еще будет время купить их сегодня. Если не успеете, ничего страшного можно будет купить 3 января. Лучшие бумаги по итогам 2018 года выделены желтым цветом в таблице 1.

Таблица 1.

До закрытия торгов осталось уже немного времени, так что список 8 лучших бумаг по итогам года уже не изменится. Итак, в этом году победителями становятся:

- Лукойл

- Роснефть

- Новатэк

- Татнефть

- Сургутнефтегаз префы

- Алроса

- Газпромнефть

- Распадская

За 12 лет наблюдения лучшие бумаги рынка проиграли индексу только один раз, и было это в 2011 году. Все остальные годы лучшие бумаги прошлого года неизменно обгоняли индекс МосБиржи на следующий год. С очень большой вероятностью так произойдет и в следующем 2019 году. Покупать можно по рынку, в равных долях. Я уже купил на 40% от одного из своих счетов.

P.S. Более подробный анализ я надеюсь написать завтра.

Моя философия инвестирования.Основные базовые идеи.

- 09 декабря 2018, 10:24

- |

«В очереди на получение доходов от бизнеса держатель акций стоит на последнем месте. Поскольку такие условия рискованны, в среднем он заслуживает более высокого дохода, чем держатели облигаций, которые получают свои деньги обратно первыми.»

Манифест инвестора, Уильям Бернстайн.

( Читать дальше )

По мотивам книги "Разумный инвестор". Конспект 4. Основы стратегии пассивного инвестора

- 06 декабря 2018, 08:55

- |

«Доходность вложений должна зависеть от умственных усилий, которые инвестор прилагает для достижения своих целей.» — не устает повторять Бенджамин Грэм.

Предыдущие конспекты:

- Инвестиции и спекуляции — разумные и безрассудные.

- Инвестор и инфляция

- 100 лет фондового рынка

- Основы стратегии пассивного инвестора

Золотая середина Грэма

Золотое правило Грэма — соблюдать долю акции/облигации в пропорции 25%/75% портфеля и наоборот. Можно увеличивать и уменьшать эти доли в периоды роста и рецессии — это, думаю, дельный совет. Однако, думаю, каждому нужно научиться дожидаться окончания таких вот периодов.

Думаю необходимо в электронной таблице проводить анализ по текущим ценам и определять как изменилась доля активов в текущих ценах. У меня в портфеле только один вид облигации и мое соотношение в текущих ценах 85/15 и это при том, что стоимость акций в портфеле существенно упала за последний год. Есть мнение, что в таком соотношении можно заместо облигаций учитывать дивидендные, «защитные» активы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал