Избранное трейдера KУKЛа

"Мост" между MetaTrader и программой через socket

- 20 декабря 2019, 03:07

- |

На данный момент MT-Bridge позволяет только передавать поток котировок в программу с заданной частотой + добавлена инициализация исторических данных. Пока мне этого достаточно, но возможно в будущем функционал MT-Bridge будет расширен. Поэтому извиняйте, если здесь вы не нашли полноценного функционала, что есть то есть пока. Библиотека для подключения к советнику написана на С++11 и зависит от boost.asio, но нужны только файлы-заголовки. Вот github репозиторий с советником и библиотекой. Передача данных реализована через сокеты, советник является клинетом, а программа на С++ — сервером. Данные передаются через сокет в бинарном виде.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 21 )

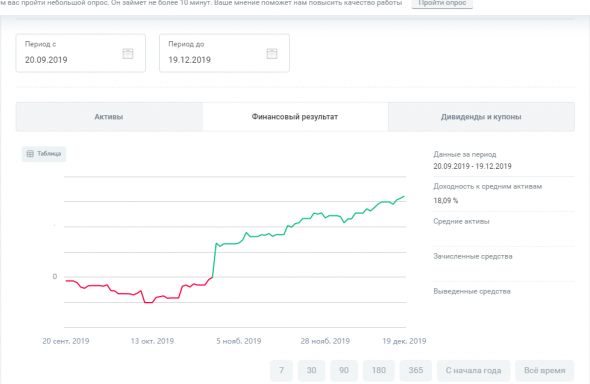

Мой Год.

- 14 декабря 2019, 10:47

- |

За этот год удалось адаптировать две технологии, которые заметно стабилизировали торговлю роботом. Первый шаг был сделан примерно в мае, в коде появилась такая сущность как «позиция», до этого это был просто параметр у сущности «счёт». Теперь стало можно открывать и закрывать несколько входов для набора и разгрузки. Как делает например prosperity или bocha. Первоначально в 2013 я этого не предусмотрел, так что менять пришлось много.

Вторая — решительные пеньки. Оказалось они куда лучше многослойного перцептрона, по неведомым причинам. По крайней мере дольше работают пока. Этот шаг я воплотил примерно в августе.

( Читать дальше )

Лучший способ украсть деньги у трейдера.

- 13 декабря 2019, 13:08

- |

Гении с Мосбиржи изобрели еще один «честный» способ обчистить карманы трейдеров.

Да, да, речь об афере с внезапной ликвидацией контракта US500.

Для чего это было сделано? И кто хорошо заработал на этом?

Понятно, что то, что было промямлено официальными представителями биржи «контракт активно не торгуется, поэтому мы его и ликвидируем» — было расчитано на откровенно слабоумных людей — открытые позиции 40000 контрактов и ежедневный оборот до 25000 контрактов говорят совсем об обратном — контракт активно торгуется.

В чем же истиные причины такой провокации?

Полагаю, что дело в значительном перекосе шортов у физиков — 1700 лонг и 22100 шорт. Открыты эти шорты (не иначе как лично Василий загонял весь смартлаб в шорты СиПы :) были за счет юриков-маркетмейкеров — 20900 контрактов в лонг. Видимо, маркетмейкерам стало некомфортно держать такую позицию, пусть даже и сразу перекрываемую на Чикаго.

( Читать дальше )

Вопрос к опционщикам на 2000$.

- 29 ноября 2019, 19:29

- |

Каким объёмом ( какой суммой в $ ) надо купить опцион на нефть, что бы при цене ( допустим ) в 64 я заработал 2000$. А при цене в 62 потерял 2000$. Точка покупки опциона 63.

Зеркальная ситуация тоже интересует.

Уважаемые, подскажите, пожалуйста, с чего начать автоматизацию торговли на фондовом рынке и ФОРТС мосбиржи? Брокерский счет с квиком есть:)

- 07 ноября 2019, 20:50

- |

Правило сейфа 2.0 или как сопровождать сделку на рынке, не тратя лишние нервы.

- 06 ноября 2019, 12:58

- |

Дорогие Друзья,

в своих ежедневных обзорах я часто упоминаю так называемое правило «Сейфа». Оно используется для управления открытых позиций на финансовых рынках. Основной постулат данного правило: «Лучше синица в рках, чем журавль в небе». Если применительно к рынку, то главная задача «Сейфа» забирать у рынка свое, запирать часть прибыли в надежный кодовый сундук, из которого она уже не сможет выбраться и навсегда останется Вашей. При этом часть сделки оставлять на рынке, давая прибыли расти и самое главное — убирая психологический барьер, что Вы сидите на заборе и упускаете прибыль. Поскольку очень часто бывает так — трейдер закрывает первую сделку в плюс, тут же открывает вторую — и она вышла в положительную зону — замечательно! На очереди третья и тут по закону Мерфи, как только мы открываем сделку, рынок начинает стремительную коррекцию против нашей позиции, ведь вечных трендов не бывает — и во время уметь остановится — на рынке — это почти половина Успеха!

( Читать дальше )

Во что вложиться? на иностранном финансовом рынке

- 06 ноября 2019, 08:39

- |

Работать начал с лета на ММВБ. Что за бугором мне не совсем понятно. Стал читать смотреть- встретил полярные мнения. Кто то говорить о стабильно высокой доходности американского рынка (причём убедительно с цифрами и графиками), сторонники инвестиций в РФ говорят о двухзначных дивидендных доходность и фундаментальной недооцененности по P/E. В теории наверно деньги должны переходить в ниши с лучшим соотношением риск/доходность. Как быстро и всегда ли это на практике происходит- вопрос. Санкции, налоги, на мос биржу нерезидентам сложно попасть.Но ведь для основные компании есть депозитарные расписки). Хочется конечно с цифрами смотреть картинку. Но как посчитать — мне неясно. Смотрю на полную доходность (включая дивы) индекса ММВБ- вроде неплохо. Но какой процент на инфляцию закладывать? официальный? или ориентироваться на ИПЦ (но тогда на какой- стоимость ноутбука при падения рубля увеличилась в соответствии с курсом доллара, формально -увеличение меньше т к сети которые торговали A брендами стали продавать более дешёвый (в долларах) товар от б, в и особенно Г-брендов; аналогично продуктовые магазины вместо продукции из молока стали продавать часто эрзац заменители из пальмового масла; при этом допустим стоимость стрижки у меня не растёт очень долго- при падающей платежеспособности населении цену за свой труд парикмахер поднимать не может). Доходность рынка за сколько лет брать? с 14 года- будет один результат. С двухтысячного -другой (восстановительный рост захватит). А вот если предположить что индекс существовал с момента строительства капитализма в РФ (грубо 1990)- средние цифры будут совсем другие (можно оценить глядя на падение ВВП, доходов населения и гиперинфляцию).Суммарный рост к экономики к 1990 у нас если смотреть на среднегодовую цифру не впечатляет. даже если брать максимум по вершине. Ну а если закладывать ещё и хэджирование валютного риска через фьючерс то выходит совсем не интересно.

( Читать дальше )

Новый хай по счету. 3млн.

- 06 ноября 2019, 00:14

- |

Этот пост короткий и без скринов, тк с телефона их сложновато сделать, но и не отметить важную веху в жизни портфеля не могу, да и завтра, возможно, повода уже не будет. Сегодня, в течение дня и по итогам торгового дня, счет капельку превысил 3 млн. рублей.

Подтверждение можно посмотреть по актуальному портфелю https://smart-lab.ru/q/watchlist/iireg/12742/

Предыдущая веха была немногим более месяца назад https://smart-lab.ru/blog/559697.php

Портфель — инвестиционный, подход — купил и держу дивидендные фишки, ничего не продаю

Начинал этот год с суммы 2 млн. 10 тысяч рублей, таким образом, счет за неполный год вырос почти на миллион. Истина, что первый миллион — самый сложный.

На текущий момент:

— Сумма внесений — 400 тыс.

— Полученные дивиденды, примерно — 200 тыс.

— Курсовой рост, получается, — 400 тыс.

Прогнозы. Будет ли длинной финишная прямая?

- 05 ноября 2019, 08:45

- |

Настроения на рынках улучшаются, тогда как перспективы становятся более тревожными.

Настроения на рынках улучшаются, тогда как перспективы становятся более тревожными.Для рынков привычная практика, когда наибольший оптимизм участников сопровождает пиковые ценовые значения. А затем и пики остаются позади, и оптимизм. Сейчас мы наблюдаем появление глобального биржевого оптимизма. Его накопление, по законам жанра, происходит быстро, достаточно нескольких недель. Как правило, накопление оптимизма – необходимое и последнее условия для завершения долгосрочного цикла фондового роста.

- Где этот цикл может завершиться? В первую очередь речь о западных рынках акций и облигаций. В особенности – об американском. До целевых значений в 3 150 – 3 300 п. индексу S&P500 не так много осталось. Возможно, вершина индекса окажется и выше, но с каждым следующим пунктом вверх и вероятность продолжения роста сокращается, а дороговизна и риск просадки – увеличиваются. Причем снижение американского рынка акций, как скоро оно произойдет, окажется, скорее всего длинным, не коррекционным.

- Российские ОФЗ – еще один претендент на завершение растущего цикла. Доходности пятилетних бумаг на уровне 6,1%, при ключевой ставке в 6,5% и инфляции в районе 4% — это не про потенциал дальнейшего роста стоимости. Ситуация, конечно, далека от американского фондового рынка по своей напряженности. И все же коррекция назрела. Двигаться и дальше вверх, объективно, непросто.

- Интересно, что российские акции пока вне зоны больших рисков. Здесь есть и дивидендные доходности, и относительно низкая фундаментальная оценка. Отсутствия коррекций это не гарантирует, к тому же если глобальный риск-аппетит истощится, продажи придут и к нам. Однако и глубина падения, при случае, скорее всего, может оказаться болезненной, но не станет фатальной.

- Нефть, напротив, все еще имеет потенциал повышения. Основная причина – баланс спроса и предложения сместился в пользу спроса. Пока биржевые игроки ставят на волатильность, коммерческие – отмечают среднее превышение мирового спроса над предложением. Какой-то, пусть и ограниченный, потенциал роста цен, вероятно, есть.

- В отношении золота, как и в отношении главной валютной пары EUR|USDпонимания немного. Золото, как было, так и осталось дорогим товаром, с премией цены к себестоимости на уровне примерно 800-900 долл./унц. Однажды эта премия сыграет против драгметалла. Что до EUR|USD, здесь ожидания трендового роста доллара к резервным валютам себя некоторое время не оправдывают. Оправдают ли – вопрос риторический.

- Рубль, продолжая валютные умозаключения, со своим трендом на укрепление еще не расстался и, скорее всего, его продолжит. Долларов и евро в денежной системе РФ много (доля на депозитах – около 25-27% при нормальном значении 15-20%), нефть стабильна или растет, мировой спекулятивный капитал к нам все еще приходит. Соответственно, цели в районе 62-60 рублей за доллар и 67 – за евро остаются актуальными.

- Если к этим импровизированным прогнозам добавить торговой тактики, то остаемся в длинных позициях на рынках акций, готовясь закрыть эти позиции или перейти к игре на понижение. Остаемся в рубле. Играем на повышение в нефти. Готовимся к высвобождению небольшой денежной подушки в портфелях высокодоходных облигаций, дабы иметь возможность оперативно захеджировать их от фондовых потрясений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал