Избранное трейдера Алексей Севастьянов

Накидайте в комментариях ссылок на видосы, которые вы добавили в избранное + топ-интервью за последний год

- 07 января 2023, 14:08

- |

Из того, что посоветовали, я посмотрел вот это видео… и должен сказать, что это, пожалуй, лучшее интервью из тех, которые я видел минимум за последний год. Обычно я не могу смотреть длинные видео, а тут я прослушал два часа и мне было мало, в конце меня посетила мысль: «как? так быстро кончилось? хочу еще!». За Маргуланом в принципе слежу уже не первый год, но тут просто концентрированная кладезь мудрости.

- комментировать

- ★18

- Комментарии ( 38 )

Метод улитки: как я начал писать лучшую в мире книгу про финансы, и зачем нам нужен капитал

- 07 января 2023, 12:39

- |

Это я в Лимасоле – пытаюсь скомпенсировать жаркость кипрского лета холодным кофе, чтобы поплавившиеся мозги не потеряли способность продолжать графоманить

Я бы хотел, чтобы эту книгу с одинаковым интересом могли прочесть финансист, математик, архитектор и стоматолог. Чтобы сложные концепции объяснялись простым языком, и для прочтения не требовался внушительный багаж экономических знаний. Вообще, сначала я думал сделать толстый том с подробными расчетами, доказательствами и обзором исследований – но потом понял, что на самом деле поведение большинства людей меняет не это занудство, а сильные истории и яркие образы. Но при этом хочется оставить уровень обсуждения темы достаточно высоким – без искажения истины в угоду доступности.

( Читать дальше )

Сколько людей уехало из России в январе-октябре 2022

- 07 января 2023, 11:42

- |

1. По данным Росстата в январе-октябре 2022 года отрицательная дельта миграционного потока — 20,6 тыс. чел. Т.е. из России фактически уехало почти двадцать одна тысяча человек.

2. За 5 последних лет (2021-2017) в страну за аналогичный период приехало в среднем 181,8 тыс. чел. Т.е. если притянуть за уши в тему миграцию в нашу страну, то аналитический отток составляет примерно (20,6+181,8)=202,4 тыс. чел.

3. Если 20,6 тыс. чел. оттока сравнить с данными за январь-октябрь 2021-2004 годов, то это антирекорд. Прежний антирекорд — приток 27,4 тыс. чел. в 2004 году. Средний приток населения в страну составлял 180,2 тыс. чел.

4. Еще нет годовых данных за 2022. Потом можно будет сравнить итоги года с полными данными, включая девяностые. Возможно, картина изменится. Если будет не влом, гляну.

( Читать дальше )

ИНВЕСТОР - 39 месяц-аванс (2023.01)_разочарование во всём

- 06 января 2023, 22:42

- |

Разочаровался в очень многом.

Неужели всё было зря? Зря что ли в своё время 2 года ходил на подготовительные курсы для поступления в вуз, зря учился 5 лет в вузе, куда поступил уже по результатам весенних экзаменов, и даже сразу в два вуза?

Зачем, для чего всё делалось? Ничего не пригодилось, всё без толку. В тот же год, когда поступал, мог хотя бы попытаться поехать в Москву попытать счастья поступить в московский вуз. Ничего ведь не терял, но не хватило ума так сделать. А ведь вдруг прокатило бы? Ведь тогда сейчас москвичом уже был. Вероятно были шансы и притом хорошие поступить, но профукал!

Короче, разочарований много. Карьеры не сделал никакой. Годы молодости растрачены попусту, погибли юность и талант. Не дерзал, даже не пытался пробиться в лучшую жизнь. Основная причина считаю это заложенные и жёстко запрограммированные в подсознание в детстве неправильные жизненные установки.

И сейчас в спекуляциях дела не идут. Очень небольшие деньги, но даже они с таким большим надрывом и так нелегко даются эти деньги, что как будто их действительно заработал. Жить со спекулятивных сделок не получается.

( Читать дальше )

Почему Система? Эссе о фонде, учете, долге и расходах… Часть 2

- 06 января 2023, 18:33

- |

Ранее – Часть 1

Теперь самые интересные вопросы – долгии расходы корпоративного центра, это топ-2 темы, почему инвесторы отказываются от покупки акций АФК Система.

Долги

Начнем с корпоративного центра. Размер чистого долга по итогам 3 квартала 2022 г. равен 229,5 млрд руб., на 99% в рублях, 72% — это облигации. Средневзвешенная ставка по облигационному портфелю 7,95%.

( Читать дальше )

Обзор компании Мечел! Вновь ограбили? Перспективы и риски!

- 06 января 2023, 16:04

- |

🟥Государство повышает налоги для Мечела, да еще и экспортные пошлины вводит? Перспективы и риски компании, а также оценим стоимость её акций!

🤷🏻♂️Чтобы понять, что это за компания, без описания не обойтись:

ПАО «Мечел», основанное в 2003 году, – объединяет более 20 промышленных предприятий. Это производители угля, железной руды, стали, проката, ферросплавов, тепловой и электрической энергии. Все предприятия работают в единой производственной цепочке: от добычи сырья до продукции с высокой добавленной стоимостью. В состав холдинга также входят три торговых порта, собственные транспортные операторы, сбытовые и сервисные сети. Продукция «Мечела» реализуется на российском и зарубежных рынках. «Мечел» входит в ТОП-10 мировых производителей металлургического угля (без учета китайских производителей) и находится в числе мировых лидеров по объему производства концентрата коксующегося угля. Компания контролирует более четверти мощностей по обогащению коксующегося угля в стране. «Мечел» также занимает второе место в России по производству сортового проката, является наиболее многопрофильным производителем специальных сталей и сплавов в России. Металлоторговая сеть «Мечела» насчитывает более 80 подразделений, в том числе 18 сервисных центров. В ее состав входят российская компания «Мечел-Сервис», дочерние компании в странах СНГ, Западной и Восточной Европе.

❗️Переходим к обзору дел в компании. Из последнего операционного отчета(3й квартал 2022г):

Но перед тем, как обсудить, что снизилось, а что возросло и на сколько, я бы хотел, чтобы вы посмотрели на то, сколько занимают сегменты в % от выручки исходя из отчета за 2021г.:

Металлургия: 65%

Уголь: 27%

Энергетика: 8%

Металлургия сейчас работает с отрицательной рентабельностью(после запрета на поставки в ЕС — цены в РФ на сталь рухнули на 40%), поэтому для металлургов даже разрабатывают смягчения — планируется ослабить нагрузку c помощью повышения цены отсечения, при которой акциз обнуляется. Однако, тем не менее — пока что металлургии НЕТ, точней прибыли от неё.

Уголь. Тут другое дело. Действительно, доля Европы в реализации угля составляла лишь 13%, а всё остальное — Азия + внутренний спрос. Вот скрин из отчета с распределением в % соотношении:

Итак, вернёмся к предыдущему скрину из отчета, где компания нам расписала, как дела с производством за 9мес 2022г. Еще раз его опубликую, чтобы вы не искали:

🟥Мы видим, что у компании за 9мес производство угля возросло лишь на 3% в сравнении с прошлым годом. Учитывая, что в этом году металлургия имеет отрицательную рентабельность, хотелось бы что бы уголь компенсировал это хотя бы частично. Но государство разрабатывает не только повышенный налог на продажу угля, а еще и вводит экспортные пошлины. Не думаю, что увеличения на 3% будет достаточным, чтобы компенсировать что-либо.

🟥Не забываем, что на экспортёров сильно давит дорогой рубль. Получая валюту за свою продукцию, они вынуждены обменивать её на рубли, а рублей то выходит меньше, чем раньше. И этими рублями, которых меньше, чем раньше — они должны обслуживать дорожающие затраты на производство и добычу. Только что перечисленное + рухнувшие цены на сталь и привели к убыточности металлургического сегмента. Угольное спасают только высокие цены, но и здесь государство хочет пополнить свой бюджет.

🟥А еще мы видим, что производство энергии вообще снизилось: электроэнергии на 21% за 9мес в сравнении с прошлым годом, а теплоэнергии на 4% в сравнении с прошлым годом.

👆Коллеги, это всё бы ничего. Ведь ясно же, что это циклическая компания, а значит цены на металл возрастут. Да и доллар уже перешел к росту(65руб на сейчас). Санкции будут не вечными, повышенные налоги и пошлины также могут снять. Если бы не ГЛАВНОЕ НО! А переживёт ли компания все эти трудности? Ведь банкротства — реальность. Почему это происходит? Элементарно нет возможности рассчитаться с кредиторами — одна из основных причин.

💡Далее будем рассматривать многие данные из фин. отчетности за 2021г., которые сейчас, скорей всего, гораздо хуже. Но мы о них не знаем, а можем лишь предполагать, так как финансовую отчетность компания не публикует с 24 февраля.

❗️Посмотрим на долговую нагрузку компании(исходя из отчета за 2021г.)

📍Debt Ratio — 1.62 (до 0,5 — оптимально, приемлемо не более 0.70)

(Обязательства поделить на активы)

---

📍Debt/Equity - отрицательный (до 1.0 — оптимально)

(обязательства поделить на собственный капитал)

---

📍Net Debt/EBITDA — 2.12 (до 3.0 — приемлемо)

(чистый долг поделить на прибыль до вычета налогов, процентных платежей и амортизации)

✅Я в скобках писал, какие значения считаются хорошими. Думаю, вы уже и сами поняли, что хорошей долговую нагрузку компании Мечел не назвать. Но это результаты на конец 2021г. Debt Ratio в 1.62 говорит нам о том, что собственного капитала у компании нет(обязательств больше, чем активов), а потому Debt/Equity и отрицательный. Посмотрим же на цифры:

Активы — 237,5 млрд рублей

Обязательства — 384,8 млрд рублей

🟥Чистый долг — 265,8 млрд рублей😱😱😱

И это при том, что в 2021г компания начала исправлять ситуацию к лучшему, так как цены на сталь были на пике. То есть, казалось, что впереди у компании отличное будущее. И тут случилось 24февраля.

Как дела у компании сейчас, когда металлургия имеет отрицательную рентабельность в России? А еще и ключевая ставка была очень высокая во втором и третьем кварталах этого года. И доллар дешевый из-за чего компания зарабатывает меньше при возросших издержках. Можем лишь гадать, чего уж тут🤷🏻♂️

Но долговая нагрузка ужасна и это факт. А еще пошлины государство вводит и налог повышает на угольную промышленность. В этом плане гораздо интересней смотрится «Распадская», хоть её чистая прибыль и пострадает сильней от введения экспортной пошлины(по различным оценкам снижение чистой прибыли Мечела составит до 25%, в то время как у Распадской до 35%)

🟥Еще к NetDebt/EBITDA(чистому долгу к прибыли до вычета налогов, процентов и амортизации) вернемся. Значение в 2.12(до 3ех можно с натяжкой назвать приемлемым) было в том году при высоких ценах на сталь. Сегодня и долги могли возрасти и прибыль значительно просела.

💡Кстати, а уголь то хоть и стоит ДОРОГО, но покупают у России его с дисконтом до 40%.

❗️Рентабельность без финансового отчета оценить невозможно. Не будем тратить время и перейдём к стоимости акций сегодня.

Мультипликаторы по финансовому отчету за 2021г и сегодняшней цене акций составляют(сегодня всё не так, для общего ознакомления данные):

📍P/E(Price to Earning) - 0.72

(капитализация поделить на прибыль)

---

📍P/B(Price to Book value) - отрицательный

(капитализация поделить на собственный капитал)

---

📍P/S(Price to Sales) - 0.14

(капитализация поделить на выручку)

---

📍EV/EBITDA(Enterprise Value/Earnings before Interest, Taxes, Depression and Amortization) - 2.59

(реальная стоимость(капитализация+чистый долг) поделить на прибыль до вычета налогов, процентов и амортизации)

👆Отрицательный P/B говорит о том, что у компании нет собственного капитала(уже рассмотрели, когда говорили о долгах). Учитывая, что финансового отчета нет, мы не знаем реального показателя прибыли для оценки. Скорей всего у компании её вообще нет и будет убыток, как в 2013, 2014 и 2015 годах.

❗️❗️❗️Я бы сказал, что у Мечела вообще НИЧЕГО НЕТ, кроме мечтаний о лучших временах. Кто-то скажет, что есть заводы и т.д. Да, они есть, но они компании не принадлежат. После расчета с кредиторами, из-за ТАКИХ долгов — ничего не останется и рассчитаться с ними денег не хватит, а значит в случае банкротства — заводы также отойдут полностью кредиторам. И этого также не хватит. То есть акционерам не достанется ничего. Со стороны инвестора — у компании НИЧЕГО НЕТ.

✅Может ли ситуация наладиться? Да, конечно. Может быть всё что угодно, но предсказать это не может никто. Можно наболтать чего угодно, а потом когда какой-то прогноз сбудется — сказать «я же говорил». Но это не будет подкреплено НИЧЕМ, кроме везения. Поэтому давайте будем объективны. Акции компании стоят дешево, да. И в случае мира во всём мире, отмены санкций и переходу к общему процветанию — компания сможет справиться и восстать как феникс из пепла. Но готов ли разумный инвестор делать на это ставку? Я бы не стал.

----

Пожалуй, самая крупная база свежих обзоров российских компаний доступна по ссылке - https://t.me/investassistance/1209

----

Понравилось? Ставьте 👍и подписывайтесь! Дальше — Больше!

А вы держите акции этой компании? В комментариях закрепил ссылки на все обзоры, выбирайте интересующий🤝

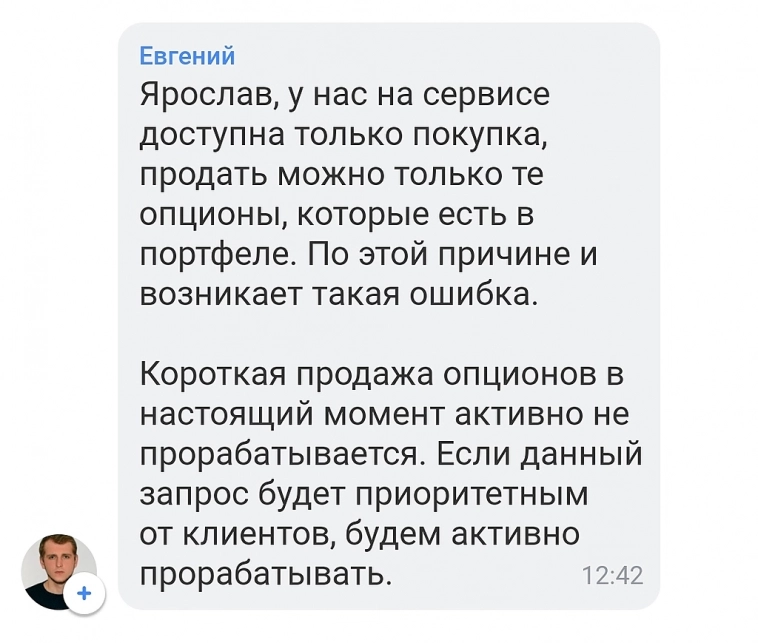

Классные однако опционы в Тинькофф

- 06 января 2023, 13:26

- |

Опционы можно только купить. Базовыми активами являются акции.

1 лот опциона = 1 акция.

Комиссия за 1 опцион составляет 3 рубля. То есть, если премия 1 рубль за 1 опцион, то вы сверху заплатите 3 рубля за каждый опцион. Комиссии на продажу опциона нет.

Почему опционы нельзя шортить я не совсем понял, получил ответ от службы поддержки (прикрепляю ниже).

Интересные у них опционы и не менее интересный ответ службы поддержки.

Вчера первый раз посмотрел видос одного популярного инвестблогера

- 06 января 2023, 11:30

- |

1. Человек транслируют информацию в оптимистичном исключительно бравурном ключе, информация в основном о своих достоинствах и о прошлых мега-прибыльных сделках

2. Вся информация подается очень самоуверенным тоном, без малейшей толики сомнений

3. Большая часть времени в начале ролика посвящается акценту на совершенных прибыльных сделках

4. Называются крупные цифры прибыли в сделках и демонстрируются скриншоты на графиках, где куплено и продано

5. Время от времени называются большие цифры накоплений, которые демонстрируют богатство персонажа

6. Никаких убытков, никаких поражений, только «заработали», только положительные сделки.

7. Естественно вся информация, которая могла помочь заработать содержится в платном канале.

( Читать дальше )

Когда может закончиться СВО на Украине. Личное мнение.

- 05 января 2023, 16:42

- |

когда СВО на Украине станет для США экономически не целесообразной, будут начинаться реальные переговоры.

Понятно, что Украина не платёжеспособна и экономика упала на 50 — 70% г/г.

Т.е. внешнее финансирование дефицита бюджета (социалка и др. критически важные расходы), в конце концов, кончится.

Поставки военной техники, оборудования для восстановления критической инфраструктуры и др.,

финансирование дефицита бюджета.. .

В конце концов, это безвозвратное кредитование закончится и начнутся реальные переговоры и реальные попытки найти компромисс.

Для США войны — всегда чисто бизнес: и традиционный, и геополитика.

Поэтому начинаются войны, когда янки просчитают, что профит от грабежей и военных поставок выше возможных издержек.

Заканчиваются не взятием чего-то там, а в случае падения рентабельности процесса ниже нуля.

Война США против России на территории бУкраины построено на таких же принципах.

Американцы постоянно считают:

например, производство самоуничтожающихся беспилотников может стоить всего по $20 тыс., в то время как стоимость запуска ракет класса «земля-воздух» может варьироваться от $140 тыс. для С-300 советских времен до $500 тыс. для ракеты американского NASAMS.

( Читать дальше )

Таблица консенсусов по российским акциям - есть ли потенциал в популярных акциях?

- 04 января 2023, 18:14

- |

Сам хотел сделать такую табличку, но меня опередили. Лично меня конечно пугает, что почти все бумаги моего портфеля являются консенсус трейдом.

Может быть это как раз говорит о том, что они уже всеми куплены и это сигнал к фиксации на текущем рынке?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал