Избранное трейдера Алексей Севастьянов

Отчёты об открытии счетов у иностранного брокера. Последствия нарушений.

- 22 октября 2019, 11:21

- |

С 2020 года физическим лицам придётся отчитываться перед ФНС России об открытии и закрытии счетов у иностранных брокеров. Обязанность ещё не наступила, но возникает вопрос: что будет, если не сообщать о счетах?

С 2020 года в налоговую инспекцию по месту регистрации будет необходимо предоставить следующие документы. Уведомление об открытии (закрытии) счёта. Следует подать не позднее одного месяца со дня открытия (закрытия). Уведомление об изменении реквизитов счёта. Также подаётся не позднее одного месяца со дня изменения реквизитов. Отчёт о движении средств по счёту (вкладу).

На данный момент законодательством предусмотрены санкции (в рамках счетов, открытых в иностранных банках):

за неподачу уведомления грозит штраф в размере от 4 000 до 5 000 руб. (п. 2.1 ст. 15.25 КоАП РФ);

за уведомление инспекции, но с нарушением срока или не по установленной форме, штраф составит от 1 000 руб. до 1 500 руб. (п. 2 ст. 15.25 КоАП РФ);

( Читать дальше )

- комментировать

- ★48

- Комментарии ( 30 )

Видос с конфы. Сколько стоит смартлаб? Зачем звонил Тиньков?

- 21 октября 2019, 18:15

- |

Ура! Перешагнули 7000 в смартлаб-телеграм канале.

Позади конференции в Екатеринбурге и Новосибирске.

Впереди нас ждут Воронеж, Казань и алго-Кипр! Все ссылки в нашем календаре тус:

smart-lab.ru/calendar/index/party/

У нас вышли видео с конференции Смартлаба в Москве, можно посмотреть тут confa.smart-lab.ru. Там вы найдете Макса Орловского, Татарина, Назара Щетинина, Дмитрия Цветкова, Амиготрейдера и многими других (всего 13 видео!+2 еще в обработке)

Скоро новый конкурс на лучшего автора за денежный приз, следи внимательно за инфой на Смартлабе:)

А пока мы начали конкурс отчетов, где каждый день на форуме акций мы выбираем лучшего комментатора вышедшего отчета МСФО!

Теперь топ-контент и шок-новости нашего смартлаб-мира!

- Топ по просмотрам и каментам фантазии на тему: Олег Тиньков предложил купить 80% смартлаба:)

- Второе место по просмотрам это А вот и причина по которой мне звонил Олег Тиньков:)

- (Сорян, оба топа написал ваш покорный слуга!)

- Виталий Курбаковский вернулся на смартлаб с новым качеством! Обобщенная модель ценообразования опционов ★51

- Тоже в ТОПе пользы за неделю (★43). 7 полезнейших видео по трейдингу

- Враг народа Кинг Шульц с антисоветским контентом Кто не понял, тот поймёт, или Нигерия позиций не сдаёт набрал +545

- А сорян, я опять в топе по плюсам с постом Как я пережил кризис 1998 года? +532

- Опять же кризис. Советуем посмотреть блог этого автора. Там он в трех частях рассказал о прожитом кризисе 91ого года. Никакой политики, чисто цены, поведение людей и тд!

Виталий Курбаковский — опционы, алго, математика

Алексей Бачеров — в принципе интересный управляющий

Александр Горчаков — алго, трейдинг, и просто интересные вещи

Сергей Павлов — алго

Дмитрий Баженов — анализ корп. отчетов российские акции

Chem1 — облигации

Сергей Федосов — злоупотребления в банках

Кстати интересно, что самые полезные и интересные авторы пишут именно под своими настоящими именами!

Ну а те полезные посты недели, которые мы не включили в эту рассылку, вы найдете в рейтинге топ пользы за неделю на смартлабе.

До новых встреч!

Ваша уютная еженедельная рассылочка обнимает вас!

Ильнур Мухаметзянов, (TATARIN) трейдер, трехкратный победитель конкурса ЛЧИ. Интервью.

- 21 октября 2019, 12:41

- |

Лариса Викторовна, не держите в себе!

- 20 октября 2019, 20:38

- |

Просто нажмите на эту ссылку! :)

Вы напишите, а мы размножим, пусть люди знают, что вы искренне рекомендуете данный труд к прочтению!

Ну Александр Силаев же этого заслужил?!

Блин, народ, я прочел 30 страниц этой книги, я уже впечатлен и должен сказать, Александр Силаев ты реальный красавчик! Я действительно не ожидал прочитать настолько небанальную книгу от молодого человека! Ведь я прочел очень много книг, и меня сложно чем-то удивить, но читать тебя — даже одно сплошное интеллектуальное удовольствие! Всегда интересно читать книги автора, который умнее меня!

Очень порадовал!

MNKOSC - осцелятор по каналу (движение цены внутри канала)

- 19 октября 2019, 23:10

- |

сигналом к покупке/продаже может служить пересечение им нулевой линии

нужно смотретьна наклон канала чтоб не шортить на восходящем канале и наоборот

Settings={

Name="MNKOSC",

period=200,

delta=0,

line=

{

{

Name = "cur1",

Type =TYPE_LINE,

Width = 1,

Color = RGB(0,0, 0)

},

{

Name = "cur2",

Type =TYPE_LINE,

Width = 1,

Color = RGB(255,0, 0)

},

{

Name = "cur3",

Type =TYPE_LINE,

Width = 1,

Color = RGB(0,0, 0)

},

{

Name = "cur4",

Type =TYPE_LINE,

Width = 1,

Color = RGB(0,0, 0)

}

}

}

--[[

описание свойств:

period - период, за каротрый делается расчет

delta - смещение назад

назначение:

осцелятор по каналу

использовался:

метод наименьших квадратов (аппроксимация линией)

--]]

function Init()

return 4

end

function OnCalculate(index)

sz = Size()

n = Settings.period

d = Settings.delta

y = nil

y1 = nil

y2 = nil

if index-n-d > 0 then

a1 = 0

a2 = 0

a3 = 0

a4 = 0

for i=index-n+1-d, index-d do

a1 = a1+i*C(i)

a2 = a2+i

a3 = a3+C(i)

a4 = a4+i*i

end

if((n*a4 - a2*a2) ~= 0) then

a = (n*a1 - a2*a3)/(n*a4 - a2*a2)

b = (a3 - a*a2)/n

c1 = 0

c2 = 0

n1 = 0

n2 = 0

for j=index-n+1-d, index-d do

y = a*j + b

if C(j) < y then

c1 = c1 + (y -C(j))

n1 = n1 + 1

end

if C(j) > y then

c2 = c2 + (C(j) - y)

n2 = n2 + 1

end

end

if n1 ~= 0 then

c1 = c1/n1

end

if n2 ~= 0 then

c2 = c2/n2

end

j = index-d

y = a*j + b

y1 = -2*c1

y2 = 2*c2

j = index-d

y = C(j) - a*j - b

end

end

return 0, y, y1, y2

endСаммари книги: Просто Космос. Практикум по Agile-жизни, наполненной смыслом и энергией. Часть 5. Глава 7. Продуктивный мозг: питание

- 19 октября 2019, 17:10

- |

Глава 7. Продуктивный мозг: питание

Часть 2 https://smart-lab.ru/blog/563964.php

Часть 3 https://smart-lab.ru/blog/567170.php

Часть 4 https://smart-lab.ru/blog/567349.php

Электронная книга http://flibusta.is/b/532483/read

P.S. t.me/kudaidem — Инвестидеи. Новости бизнеса. Обзоры деловой литературы. Подпишитесь — будьте на волне изменений.

без правильного «топлива» самый навороченный «Феррари» далеко не уедет.

( Читать дальше )

Какие акции вы бы держали всю жизнь?

- 18 октября 2019, 08:16

- |

Это мой первый пост на СЛ, прошу отнестись со снисхождением к новичку :)

Мне почти 40, последние три года нахожусь в процессе формирования собственного пенсионного капитала (на гос.пенсию сильной веры нет).

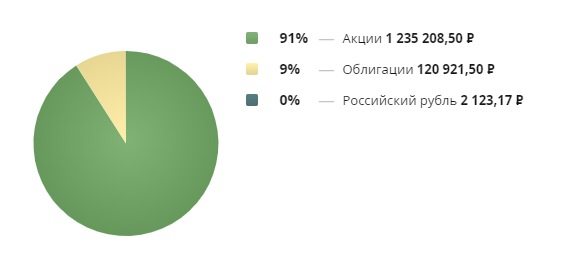

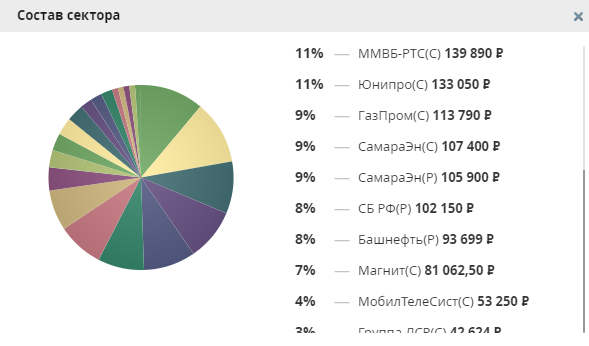

В основном пользуюсь ИИС (есть еще несколько вкладов), каждый год инвестирую туда порядка 500-800к. На текущий момент капитал составляет чуть более 2 млн рублей (разделен на два ИИС: мой и жены, ей открыли не давно).

Я не спекулянт, торгую не активно, делаю регулярные взносы и докупаю акции, кажется ничего еще не продавал. Наверное, можно меня отнести к инвесторам на средне-срок и даже более.

Структура моего счета сейчас вот такая (у жены сумма чуть более 700к, ОФЗ нет, акции примерно такие же + СургутП):

Распределение по активам:

( Читать дальше )

Разбираемся в бизнесе Yandex и его оценке

- 15 октября 2019, 14:07

- |

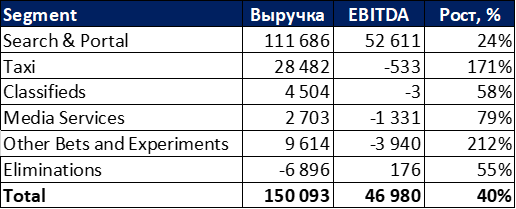

Бизнес Yandex состоит из нескольких сегментов, финансовые LTM показатели которых выглядят следующим образом:

Search & Portal — это поисковик и сопутствующие сервисы, основной бизнес бизнес компании, который (пока что) генерирует всю ее прибыль.

Taxi — Яндекс.Такси, Яндекс.Еда и другие небольшие бизнесы по доставке еды типа Шефмаркет.

Classifieds — это разные «доски» объявлений, куда входит сайт Auto.ru и другие подобные ресурсы.

Media Services — это Яндекс.Музыка, Кинопоиск и другие медиа сервисы.

Other Bets and Experiments — сюда, в первую очередь, входит каршеринг Яндекс.Драйв, а также другие новые бизнесы, вплоть до самоуправляемых машин.

Eliminations — взаимозачеты между сегментами бизнеса для избежания двойного учета показателей.

Основа бизнес модели Яндекса заключается в том, что у него есть основной бизнес, который генерирует кучу кэша, и в отличие от большинства других компаний на нашем рынке, Яндекс его не выводит из компании в виде дивидендов, а реинвестирует в бизнес. Из-за этого многие инвесторы фундаментально не понимают бизнес компании — они просто берут EBITDA или прибыль, смотрят не мультипликаторы, которые кажутся высокими, и идут дальше. При таком подходе все сегменты бизнеса Яндекса, по сути, оцениваются в отрицательную сумму, что, естественно, некорректно. Поэтому давайте разберем каждый сегмент и посмотрим, сколько он мог бы стоить как отдельный бизнес.

( Читать дальше )

Тарифы финам, важно знать

- 15 октября 2019, 09:18

- |

У брокера Финам за «выплату доходов по ценным бумагам» тарифами депозитария предусмотрены комиссии:

— по акциям 1,18% от перечисляемой суммы;

— по облигациям 0,236% от перечисляемой суммы, за исключением погашений по облигациям.

1.18%, Карл!!!!

С дивов, которые у меня сейчас в пути, это приличная сумма!

Не знаю еще брокеров которые такие «скрытые» комиссии закладывают.

По мне так грабеж, имейте в виду, когда сравниваете брокеров по тарифам…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал