Избранное трейдера qawse

Акции с отрицательным значением цены на Мосбирже.

- 23 апреля 2020, 14:52

- |

smart-lab.ru/q/shares_fundamental2/?field=bv_share&type=MSFO

Смотрим на нижнюю часть таблицы.

Видим Это

( Читать дальше )

- комментировать

- ★47

- Комментарии ( 89 )

Когда CASH IS NOT TRASH?

- 23 апреля 2020, 14:43

- |

Эта фраза заставила меня задуматься, а бывает ли время, когда кэш — не мусор.

Я не держу кэш в бондах, потому что мне не нравится доходность ОФЗ и валютный риск рубля.

ОФЗ в неадеквате, потому что ЦБ уверил всех в снижении ставки и инфляции <4%. Верите в инфляцию <4%, велкам ту ОФЗ.

Я не покупаю акции на кэш, потому что я ожидаю долговые проблемы у компаний, я ожидаю падение их прибылей.

Периодически с этой волатильностью на срочном рынке возникают интересные возможности для спекуляций. ГО на срочке высокое, поэтому приходится держать кэш свободным под спекуляции. У нормальных брокеров есть кросс-маржинование, можно брать короткие ОФЗ и под них открывать любые позы. Но эти позы сразу станут маржинальными, будешь получать 5% годовых по ОФЗ и платить брокеру 20% за маржиналку😀 если переносишь позы овернайт.

В условиях российского рынка, когда нерезы побегут отсюда, падать могут и бонды и акции одновременно. При этом будет расти валюта. Но валюта пока расти не будет, ибо спасибо ЦБ, который продает гигантские объемы валюты до сентября.

Таким образом, если не будет второго мегаудара (а это важная оговорка, потому что я не уверен), ЦБ своими продажами валюты как бы гарантирует на ближайшие 3-4 рублевую доходность в баксах.

➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖

Окей, допустим мы укрылись в валюте.

А при каких условиях доллар не является треш?

👉 если на дворе дефляция 1️⃣

👉 если вы ждете что акции и облигации будут падать. Вероятно (я не уверен) это возможно при стагфляции. Когда падает экономика/прибыли и инфляция начинает ускоряться, что вызывает рост доходностей и падение облигаций 2️⃣

👉 если вы ждете в ближайшем будущем кризис ликвидности, который приведет к обвалу цен на все активы (март 2020 г.) 3️⃣

👉 если репатриация капитала или приток иностранных инвестиций в США приведет к росту курса доллара относительно других валют (вероятно, при этом нужна жесткая бюджетная дисциплина) 4️⃣

( Читать дальше )

Отрицательные цены и крах фьючерсной модели

- 23 апреля 2020, 14:28

- |

Почитал я давеча плачи Ярославн и злорадство Клоунов касательно отрицательных цен и решил вставить свои 4 копейки устроить интересную дискуссию. На мой взгляд события на CME (NYMEX, ICE, …) действительно знаменуют новый этап в развитии рынка — а именно, необходимость постепенного отказа от традиционных фьючерсов и фьючерсных бирж. Все мы знаем, что фьючерс — старейший (корявый и устаревший) инструмент финансового рынка, однако дальнейшая его маржинальная эксплуатация (шорты и плечи) действительно несет системные риски.

Тезисно:

1. Отрицательные цены на товары — это редкость (канадская нефть временами, мусор, за вывоз которого мы платим, и т.д.), ввиду того, что капиталистическая модель экономики достаточно оперативно справляется с кризисами перепроизводства.

2. Отрицательных цен по форвардам никто никогда не видел (ну или пруф в студию, плз).

3. Отрицательные процентные ставки уже вошли в нашу реальность

4. Отрицательные процентные ставки по валютным парам (отрицательные свопы) существуют на рынке как минимум с 80-х годов прошлого века и никому не мешают жить, многие даже их не замечают (собственно, весь кэрри-трейд на этом основан)

( Читать дальше )

Как контракт на нефть может стоить -$40. Простое объяснение.

- 23 апреля 2020, 13:51

- |

Представьте, что жена собирается уехать в командировку, и муж заказывает девушку с «низкой социальной ответственностью» за $50, которая придет через 15 дней. Это называется фьючерсным контрактом.

Внезапно, из-за карантина отменяют все перелеты, и жена остается дома в ближайшие 60 дней. Муж пытается избавиться от обязательства принять девушку и старается экстренно его кому-то перепродать. Но из-за карантина все мужья находятся в схожей ситуации (хранилища в Кушинге переполнены).

Что еще хуже, «сутенер» (Чикагская товарная биржа) не может принять девушку обратно, потому что все комнаты заняты.

Муж вынужден заплатить кому угодно $40, лишь бы избавиться от актива.

Бойня на рынке нефти

- 23 апреля 2020, 11:40

- |

Бойня на рынке нефти (падение до минус 37 $)

Даже не знаю, с чего начать… Об этой ситуации уже много раз писали (см. ссылки в конце поста), и заново повторять всё нет смысла. Но всё же не могу обойти стороной. Поэтому просто расскажу, что делал в эти дни я. А я тоже активно торговал нефтью, хотя это была не самая крупная битва для меня.

Вначале что произошло в двух словах:

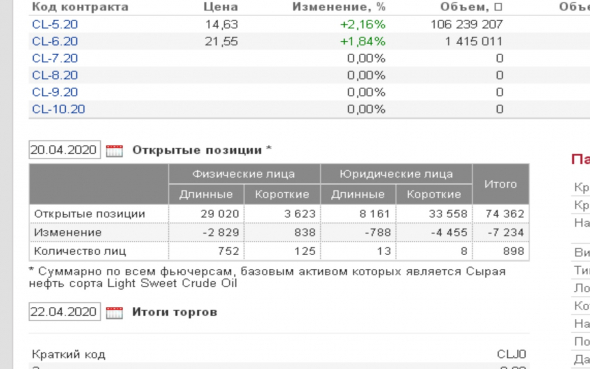

20 апреля ближайший фьючерс на нефть сорта WTI в США упал до минус 37 долларов. На нашей бирже тоже торгуется фьючерс на нефть, привязанный к этому американскому фьючерсу. Цена исполнения нашего контракта – это цена фьючерса в США. Когда в США началось падение, наш фьючерс уперся в 19-00 в планку на уровне 8 долларов, а американский фьючерс полетел ниже на минус 37 долларов. На планке многие наши российские инвесторы застряли с лонгами. Они ничего не могли поделать — только купить. На рынке были только ордера на продажу. Когда планку убрали и зафиксировали цену исполнения – она стала равной минус 37 долларов. Все, кто сидел с лонгами, сразу получили громадный убыток. Те, кто купили по 10$, остались с убытком -10 — 37= — 47 долларов на один контракт! От их капитала ничего не осталось. Кроме того, они еще и остались должны.

( Читать дальше )

Принципы Рэя Далио. Глава 5. Расширение компании.

- 23 апреля 2020, 11:10

- |

👉 2 самые большие силы экономики: рост и инфляция. Имеем 4 комбинациии их, и 4 стратегии

👉 В 1995 управляли $4.1 млрд а к 2000 году Bridgewater управляла $32 млрд

👉 Далио работал на двух работах: управление капиталом и управление бизнесом, многое делал сам

👉 В 2008 работал 80 часов в неделю, но недостаточно хорошо для двух должностей

👉 Посчитал, что чтобы выполнять обе работы отлично нужно 165 часов в неделю

👉 ТОП: когда ваш делегат делает работу за вас превосходно. ДНО: когда вы сами плохо делаете свою работу

👉 Прогнали сотрудников по психотесту Майерса Бриггса

👉 Поняли, что все сотрудники разные. Завели «бейсбольные карточки» на всех сотрудников с их статой

👉 Ничто не стимулирует к обучению так, как боль и нужда

( Читать дальше )

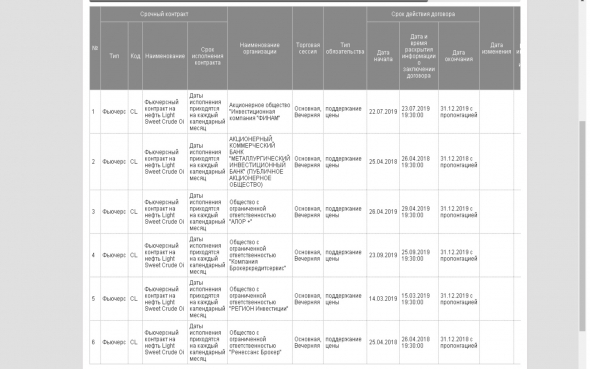

Список маркет-мейкеров получивших прибыль, нефть - 37,63 доллара

- 23 апреля 2020, 10:12

- |

маркет-мейкеры получившие прибыль

в момент остановки торгов маркетмейкер закрывает арбитражную позицию

на NYMEX по 8,84 - зачем брать риск на себя

по факту ММ был в продаже у нас на бирже

и покупателем на CME

( Читать дальше )

Почему я не покупаю наш рынок.

- 23 апреля 2020, 04:04

- |

И что вы видим ?

Рынок находится на уровне 0.42 последние 5 лет.

То есть никто его не покупал 5 лет. А сейчас когда впереди большая Ж.(короновирус покусал мировую экономику) его будут грести неимоверными темпами?

Вы в это верите?

Поэтому ждем еще схлопывания в 2 раза и покупаем со спокойной душой.

Я думаю, что произошло преступление. А вы?

- 23 апреля 2020, 01:42

- |

«Конфуций учит: случилась жопа» ©

+

Коровин (не к ночи будь он помянут) пишет:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал