Избранное трейдера qawse

Коронавирус- самое лучшее, что могло произойти. Мой взгляд

- 13 марта 2020, 07:56

- |

Привет сообщество!

Сначала хочу пожелать вам и вашим семьям здоровья!

Так же хочу напомнить, что задача минимум сейчас не потерять свои деньги и не рвать на себе волосы, если заработать на этом сумасшествии не удастся.

Теперь к сути вопроса. Я не профессиональный аналитик и Трейдер И даже не имею экономического образования, к тому же полный гуманитарий.

Я просто напишу свои мысли в своём блоге, наверное на память, что бы перечитать лет через… цать.

Так же буду рад, почитать ваши комментарии.

Итак, по моим наблюдениям, года с 2015-2016 на американском рынке надулся огромный пузырь, это видно по безоткатному росту СиПИ. Тогда только пришёл Трамп и ему нужно было показать, что он can. если помните его лозунг make America great again. В эту авантюру, в этот эйфорический рост были втянуты триллионы долларов и тысячи контрагентов по всему миру, но веревочка не может виться вечно и когда контрагенты закончились и фаза покупок закончилась, нужен был какой то общемировой драйвер для прокола этого пузыря. История учит нас, что бы сдуть быстро пузырь, нужна войнушка, 11 сентября и тд, то есть общемировая нестабильность, паника.

Заварушка На ближнем востоке не смогла вызвать общемировую панику и сдувание пузыря, нужна была новая, большая жертва.

Американские власти, посоветовавшись, решили остановиться на биологическом оружии и закинуть его не куда-то там, а на мировую фабрику-Китай и дать команду свои ручным мировым СМИ раздуть максимальную истерию.

Попутно, они убили ещё двух Зайцев- нанести удар по Китаю- главному конкуренту, параллельно снизить потребление нефти и нанести удар по России. Просто и гениально.

Что ж, у них получилось. И сдаётся мне это один из самых гуманных способов сдувания этого пузыря. Раньше они просто устаивали войны и бомбили города. Ушедших жаль, заболевшим- скорейшего выздоровления, но жертв могло быть намного больше, выбрав они другой сценарий.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 36 )

Кое что об экспорте нефти или действительно ли РФ - "бензоколонка"

- 13 марта 2020, 00:42

- |

Риторика этих людей, до боли напоминает кастрюлеголовых.

Хочу раз и навсегда поставить таких на место.

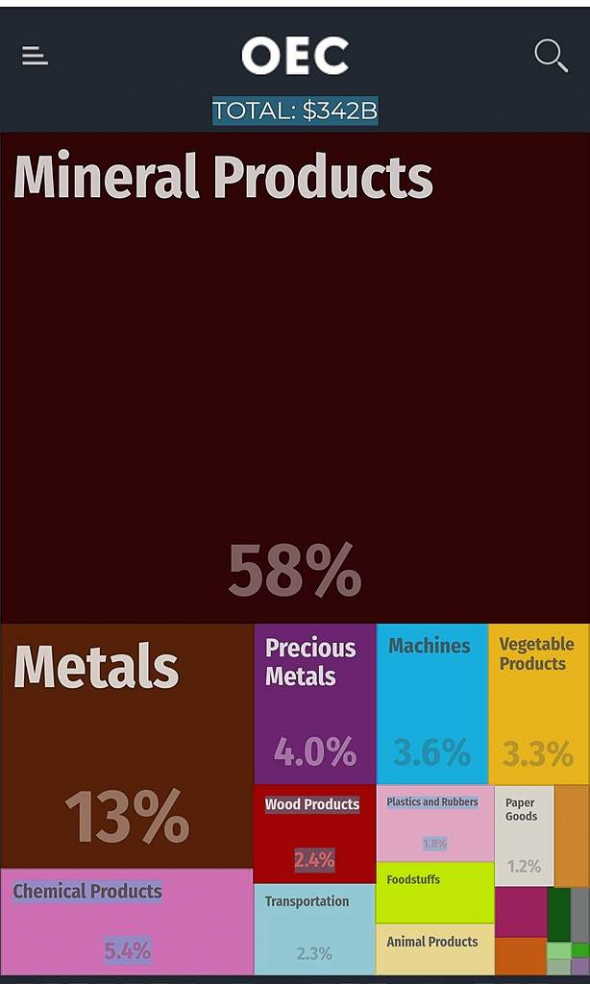

Безусловно, сырая нефть является значительной частью экспорта, целых 26%.

В общем, мы экспортируем 58% ископаемых, но это уже переработка, газ и уголь.

Из этого следует, что падение цены хоть до нуля, не приведёт к краху экономики!

А вот и импорт в РФ.

( Читать дальше )

На американском рынке начался системный кризис ликвидности

- 13 марта 2020, 00:12

- |

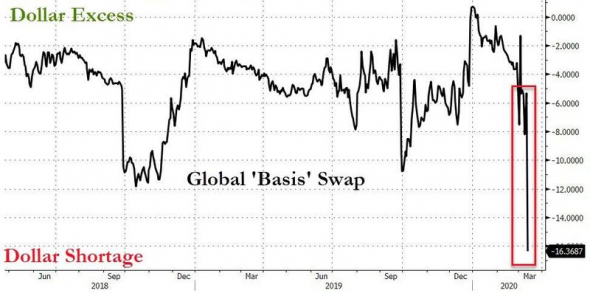

На финансовых рынках творится нечто невообразимое. Индекс валютных свопов, отражающий потребность финансовых институтов в долларовой наличности (в противовес валютам других развитых стран) буквально рухнул в последние несколько дней:

(Индекс валютных свопов, отражающий потребность инвесторов в долларовой наличности, буквально рухнул в последние несколько дней.)

Всем нужна долларовая наличность. Индекс финансовых условий в США находится на минимальных значениях за последнее десятилетие:

( Читать дальше )

"Сигнал" однако для инвесторов без плечей

- 12 марта 2020, 21:48

- |

Так, для справки: в 2008-м «Довнос» был 24.07.2008, «Докупка» в начале марта 2009-го. А вот в 2006-м все произошло быстрее: «Довнос» был в первой декаде июня (максимум 5 мая), а «Докупка» в третьей.

На период между точками введённые средства лучше подержать в «синтетической облигации».

3 стадии кризиса

- 12 марта 2020, 21:39

- |

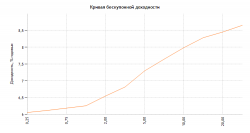

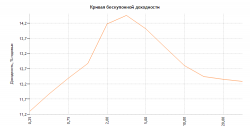

1. Штиль. Длинный «конец» дороже короткого.

2. Буря. Средний «конец» дороже короткого и длинного.

3. Шторм. Короткий «конец» дороже длинного.

по оси абсцисс время удержания ОФЗ (годы)

1. 15.12.2013 (Штиль):

2. 15.12.2014 (Буря):

( Читать дальше )

👍Первое интервью Уоррена Баффета: советы для долгосрочных инвесторов

- 12 марта 2020, 20:53

- |

Я обожаю Баффета, обожаю его мудрость и интеллект, посмотрел с удовольствием это видео и...

Ниже я выписал почти все идеи этого интервью:

👉Первое правило: не теряйте деньги

👉Вы не теряете, если покупаете акции весьма дешевле их стоимости

👉Самое важное качество инвестора — подходящий темперамент, а не интеллект

👉Инвестор должен быть стабильной личностью

👉Грэм говорил: ты не прав или не прав, потому что тысячи людей согласны или не согласны с тобой

👉Большинство думает о том, что акция будет делать в следующий год

👉Они не думают об акции, как о части бизнеса

👉Если я покупаю хорошую акцию, я не расстроюсь, если рынок закроют на 5 лет

👉Цена акций ничего не говорит о бизнесе

👉Бизнес говорит сам за себя

👉Я лучше сначала прикину сколько стоит бизнес, а потом посмотрю на биржу, совпадает ли цена с моей оценкой

👉Мне нравится в Омахе — тут мало информационных раздражителей

👉У орущей толпы слишком короткий фокус, а короткий фокус не способствует долгосрочным прибылям

👉Здесь в Омахе я могу сфокусироваться на том, сколько стоит бизнес

👉Не купил ни одной технологической компании за 30 лет, покупаю только то, что понимаю

👉Чтобы зарабатывать, тебе не надо делать деньги в каждой игре

👉Есть 1000 компаний, это не бейсбол, тебе не надо брать каждую из 1000 подач, тебе достачно взять хорошую одну:)

👉Я вообще могу ничего не покупать два года

👉Скука — не может быть проблемой профессионального управляющего активами

👉Академики на бирже потребляют слишком много данных, и слишком много всего умеют.

👉Если у них есть молоток в руке, они будут искать гвозди

👉А я буду думать об инвестициях как бизнесмен думает о своем бизнесе.

Нуриэль Рубини: Бермудский треугольник кризиса

- 12 марта 2020, 14:12

- |

Бермудский треугольник распада: финансовые потрясения приводят к рецессии реальной экономики. Это, в свою очередь, приводит к неликвидности, которая вызывает неплатежеспособность. Но многие агенты неплатежеспособны, а не просто неликвидны. Неплатежеспособность / долговой кризис и неликвидность затем разрушают реальную экономику, вызывая еще большую неплатежеспособность

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал