Избранное трейдера qawse

ВТБ заблокировал мне карту из-за стягивания.

- 05 июня 2021, 21:39

- |

ВТБ заблокировал мне карту из-за стягивания.

Сразу хочу всех предупредить: не верьте этим бодрым статьям на сайтах, которые ориентированы на описание банковских услуг.

Все эти лимиты и тарифы на бумаге — это одно, а начнёшь реально ими пользоваться — тут может поджидать неприятная неожиданность.

Возможно, авторы этих статей реально пользовались тем, про что они пишут, а не фантазировали, ориентируясь на банковские документы, но у меня всё прошло очень негладко.

Недавно я описывал способы переброса денег из ВТБ в Сбер с наименьшими затратами.

https://smart-lab.ru/blog/699363.php

Один из способов — это стягивание на карту Сбера с карты ВТБ.

В той статье я указал, что лимит ВТБ 100тр в месяц. (Это неправильное значение).

Поверьте, это число я не с потолка взял, а вычитал в какой-то статье.

Такая сумма не решала мою задачу, и поэтому я не стал пробовать этот способ.

Но сегодня, в другой статье, я увидел, что лимит 100тр в день. (Это правильное значение, и его мне позднее подтвердили в банке).

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 220 )

Не стесняйтесь мечтать, или как выйти на пенсию в 70 лет.

- 02 июня 2021, 15:34

- |

Не стесняйтесь мечтать, или как выйти на пенсию в 70 лет.

Это было ещё в СССР.

Мне было примерно 21-23, я был старшекурсником, и шёл из НИИ, где у нас была практика, к метро.

Было послеобеденное время, стояла хорошая погода, мой путь пролегал среди жилых домов, окружённых деревьями и кустами, я шёл, как обычно, срезая дорогу.

Я шёл, довольный прошедшим днём, шёл и думал:

«Вот скоро я закончу институт, пойду работать в этот НИИ, буду получать рублей 120-130.

А хорошо было бы получать рублей 250!

И при этом не работать!»

( Читать дальше )

Россию нахлобучили металлурги

- 31 мая 2021, 18:03

- |

Именно об этом сообщил первый вице-премьер Белоусов.

«Мы посчитали, что нас, извините за это слово, металлурги нахлобучили — нас, государство, бюджет, в части госкапвложений и гособоронзаказа, — примерно на 100 миллиардов рублей по году. Эти деньги, я считаю, они должны нам вернуть в виде налога», — сообщил нахлобученный вице-премьер Белоусов.

У нас, — говорит Белоусов, — рынок свободный, но государство имеет возможности установить налоги таким образом, чтобы то, что они получили и так себя повели, у них забрать.

Андрей Белоусов уверен, что российский металлурги заработали неприлично много денег в 2020 году, посему им (металлургам) предстоит поделиться с государством своими сверхприбылями.

Я, как один из акционеров России, являясь её гражданином, хочу разобраться: что такое «заработали неприлично много?». Надеюсь, что вам это тоже интересно.

( Читать дальше )

Гиперок..

- 30 мая 2021, 18:36

- |

Если в прошлом году в это время средняя цена по стране была 1,97 $/галлон, то сейчас средняя цена 3,04 $/галлон. Это 7-летний максимум.

Все, что сейчас печатают, пойдет во внутреннюю инфляцию. Дома у них бешено дорожают.

Почти на 2 тыс. долларов в день. Недвижимость это первый признак галопирующей инфляции.

Если все так, цены на бензин зависнут в пределах 3$ За галлон, то примерно через месяца два-три начнётся рост на продукты питания, а осенняя жатва уже выдаст урожай по Новым ценам.

Госдолг вообще растет с дикой скоростью, где то

10 миллионов в минуту — это получается около 6 трлн за год набежит

сверху (сейчас 86 триллионов общий долг)

usdebtclock.org/

Недавно Нуриэль Рубини прямо сказал, печатать остановить нельзя, иначе все рухнет.

Именно это и происходит. Еще он язвительно пошутил, если я занял у вас триллион, это ваши проблемы.

Центральный Банк опубликовал новые данные по ипотечному рынку.

- 30 мая 2021, 16:12

- |

Количество предоставленных кредитов за апрель 191 420 (+7,4% м/м), объем предоставленных кредитов за месяц составил 550 886 млн рублей (+10% м/м)

Общая задолженность по предоставленным кредитам составляет 10,05 трлн рублей. Размер просроченной задолженности снизился на 1,9% до 69 716 млн рублей и равен 0,69% от общей задолженности.

Средневзвешенный срок кредитования по кредитам, выданным в течение месяца составил примерно 19,8 лет (+1,75% м/м)

Средневзвешенная ставка по кредитам, выданным в течение месяца выросла на 0,7 п.п. до 7,30%

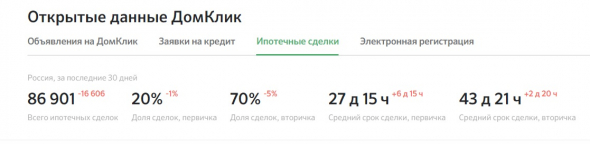

спрос на недвижку падает

- 30 мая 2021, 12:03

- |

для сравнения апрель

среднее нормальное число сделок 50-60тыс в мес по стране и к этому числу возвращаемся. Возможно будем ниже, все кто хотел уже вкрячились на 20лет в ипотеку, где новых то дурачков сыскать ?)

Идеальный дефолт... или абсолютная ликвидность

- 27 мая 2021, 15:48

- |

Как быстро оценить финансовое состояние предприятия и как увидеть назревающий дефолт? Для этого не надо быть гением от финансов. Достаточно сложить и поделить)))

Здравствуйте, инвесторы юные, начинающие и продвинутые. Чтобы снизить вероятность нарваться на дефолт, необходимо вычислить абсолютную ликвидность предприятия. Если вероятность дефолта существует или предприятие латает финансовые дыры, то это можно отследить по коэффициенту абсолютной ликвидности.

❗ Рассчитывать коэффициент мы будем с помощью компьютера в конце статьи, а пока теория о том, как выглядит идеальный дефолт

( Читать дальше )

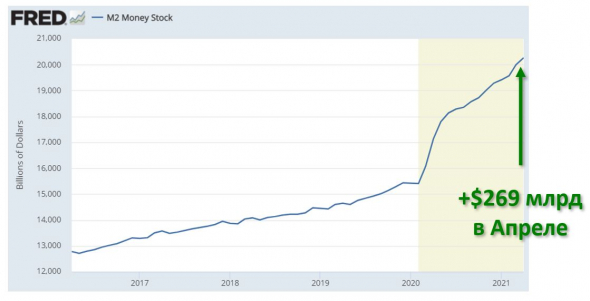

ФРС выкатила данные по денежной массе

- 27 мая 2021, 11:54

- |

Сейчас график за 5 лет выглядит так:

Итого:

За Апрель гоблины намайнили $269 млрд. В Марте $427 млрд. В Феврале $157 млрд. В Январе $131 млрд.

В целом, агрегат М2 превысил $20 трлн ($20 264 млрд). Это примерно по $2 800 на каждого жителя планеты.

Следующая публикация М2 будет 22 Июня.

Русагро - рекордсмен

- 26 мая 2021, 20:42

- |

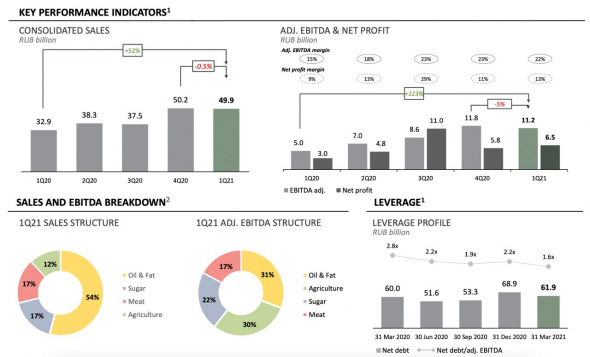

Не успел новостной фон остыть после рекордного отчета Русагро за 2020 год и таких же дивидендов, как снова компания отчитывается за первый квартал 2021 года и показывает отличные результаты. В этой статье я хочу поговорить о перспективах компании, постараться найти дополнительные точки роста и решить, есть ли еще апсайды.

Первый квартал 2021 года оказался вновь близок к рекордному. Выручка за период выросла на 52% до 49,9 млрд рублей. Даже высокая база прошлых периодов не мешает прирастать бизнесу во всех сегментах. Сахарный сегмент начал восстановление, за 1 квартал рост составил 65%. Самый скромный рост показал мясной сегмент и то, продажи увеличились на 26%.

Если на результаты нефтегазового сектора большое влияние оказывают курсовые разницы, то для Русагро — это переоценка биологических активов. Убыток от переоценки в первом квартале составил 2 млрд рублей. Динамика может продолжиться и во втором, частично компенсировав рост выручки.

Операционная прибыль осталась на уровне прошлого года, говоря о хорошей работе руководства по оптимизации рабочего процесса. Как итог, чистая прибыль увеличилась более чем в 2 раза до 6,5 млрд рублей, против 3 млрд в 2020 году.

Чистый долг удалось немного сократить до 62 млрд рублей на конец первого квартала, а NetDebt/скорр. EBITDA составляет комфортные 1,62x. По остальным мультипликаторам все по-прежнему хорошо. P/E = 4,4, а P/B = 0,93. У того же Черкизово P/E = 5,3, а P/B = 1,36. Все это говорит о сохраняющемся потенциале роста акций в будущем.

Негативным моментом являются вбросы Telegram каналов об уголовных делах в отношении владельца Группы Мошковиче. Но до сих пор эта информация не подтверждена, поэтому я исключаю ее из системы принятия решений.

За 2020 год Русагро заплатила рекордные дивиденды своим акционерам. Доходность составила 10,1% по году. Не многие компании в РФ платят дивиденды на таком уровне. К слову, на закрытие дивидендного гэпа котировкам потребовалось всего 15 торговых сессий.

Для меня Русагро является показательным примером компании роста. Бизнес прирастает не только количественно, но и качественно. Низкие мультипликаторы, даже в сравнении с конкурентами, дают основание рассчитывать на рост котировок и значительных апсайдах их курсовой стоимости. Для меня это лишь вопрос времени.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 27 тысяч человек оценили

Отчёт ВТБ заставил инвесторов забыть об осторожности

- 26 мая 2021, 17:43

- |

Менеджмент ВТБ продолжает пустыми обещаниями загонять неопытных инвесторов в акции на убой.

Чистая прибыль ВТБ за 4 месяца составила 114,6 млрд рублей, что на 182% выше аналогичного периода прошлого года. Процентные доходы составили 196 млрд. рублей, прибавив 21,2% год к году. Чистые комиссионные доходы составили 54,5 млрд. рублей, прибавляя 35,2% год к году.

Мощные финансовые результаты были не единственной причиной роста акций ВТБ, акробаты в администрации продолжают фокусировать внимание на различных домыслах и обещаниях, которые уже много раз разочаровывали инвесторов. Помните, как действуют напёрсточники? Заставляют приковать наше с вами внимание в то место, где ничего не происходит, создавая фокусы в «слепой зоне».

На этом котировки ВТБ стрельнули вверх:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал