Избранное трейдера redtiger8

ТС с положительным ожиданием для случайного рынка.

- 15 октября 2016, 16:18

- |

Точка взятия прибыли находится на расстоянии х*к (к-комиссия биржи и брокера) от точки входа. Прибыль = х*к-к.

Точка взятия убытка находится на расстоянии у*к от точки входа. Убыток = у*к+к.

Математическое ожидание =(х*к-к)*Вп — (у*к+к)*Ву, здесь Вп -вероятность получения прибыли, а Ву — вероятность получения убытка. Нас интересует когда это выражение больше нуля. Из теории случайных блужданий мы приходим к следующему уравнению:

1/x — 1/(x*x) — 1/y — 1/(y*y) >=0

Обратим внимание, что если х > у, то мат. ожидание отрицательное. Для случайного рынка математическое ожидание положительно, только если точка взятия прибыли ближе к точке входа, чем точка взятия убытка.

Приведем некоторые численные решения:

Если х=2, то у=4,9. Отношение у/х=2,45.

Если х=3, то у=5,4. Отношение у/х=1,8.

Если х=5, то у=7,2. Отношение у/х=1,44.

Здесь найдены условия положительного мат. ожидания прибыли. Но сама прибыль для случайного рынка ОЧЕНЬ СИЛЬНО ЗАВИСИТ ОТ КОМИССИИ, которую наша биржа совсем не случайно подняла.

- комментировать

- ★22

- Комментарии ( 41 )

Количественные финансы. Предисловие.

- 15 октября 2016, 13:42

- |

Прежде чем стартуем (завтра), нужно сделать следующее:

1. Изучить мой курс по финансовой отчетности. Без умения пользоваться отчетностью этот курс можно даже не начинать. Отчетность — это база любого фундаментального анализа. Курс простой и понятный. Без воды, коротко и по делу.

2. Добавьте блог в читаемые, чтобы ничего не пропустить.

Компании аристократы

- 15 октября 2016, 09:36

- |

Если Вы собираетесь инвестировать в долгосрочном горизонте, тогда вложения в компании аристократы будет наилучшим решением. Кто же такие, эти компании аристократы. По американским стандартам, это компании, которые увеличивают выплаты дивидендов на протяжении не менее 25 лет подряд. То есть, это компании с развитым бизнесом, который постоянно расширяется и увеличивает свою прибыль.

В США существует специальный индекс S&P 500 Dividend Aristocrats, в который на данный момент в него входят 52 компании, которые отвечают этому критерию. Кроме того, что в этот индекс входят лучшие компании, у них еще есть два свойства. Первое — эти акции платят дивиденды выше среднерыночных, и второе свойство — эти акции показывают больший рост стоимости и меньшие просадки, чем сам индекс S&P 500, на графике ниже это очень хорошо видно:

( Читать дальше )

Кто не понял, тот поймёт или наливай да пей .

- 13 октября 2016, 11:36

- |

------------------

Беларусь: ветростанции сэкономили 8,7 млн куб м газа с начала 2016, всего работает 68 ветроустановок общей мощностью 59,3 МВт

------------------

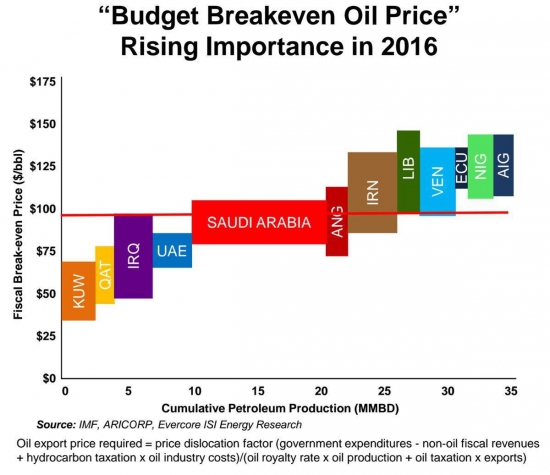

Цена нефти для стабилизации бюджетов стран ОПЕК (ось Y) и объем их добычи (X):

С начала года Boeing поставил заказчикам 563 самолета,

Airbus — 462.

Поставки Sukhoi Superjet за это время — 9 штук.

------------------

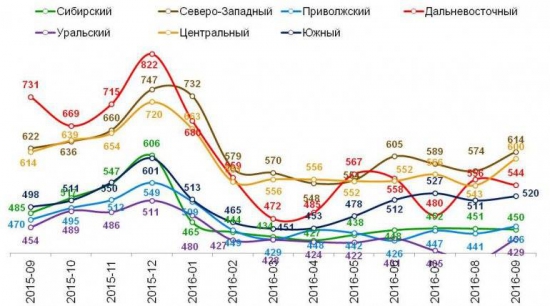

Средний чек жителя России за один поход в магазин в сентябре 2016 вырос на 6% по сравнению с августом 2016, в годовом выражении упал на 3,1%:

( Читать дальше )

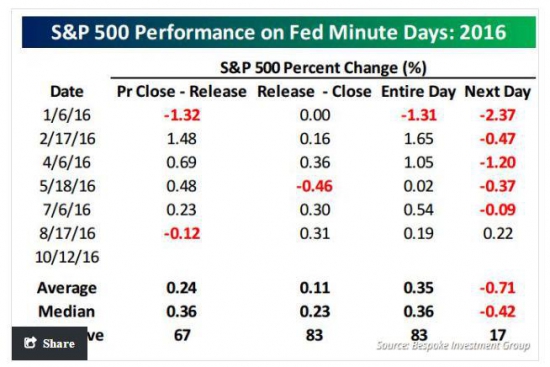

Минутки FOMC

- 13 октября 2016, 10:58

- |

Последний столбец процентное изменение на следующий день… Пару предложений со вчерашней публикации: " *(US) FOMC MINUTES FROM SEPT 20-21ST MEETING: REASONABLE CASE COULD BE MADE FOR BOTH HIKING AND WAITING — Vote 7-3 ". ФРС США дает сигналы о планах повысить ключевую ставку в декабре. В протоколах Федрезерва говорится, что голосующие члены комитета по открытым рынкам ждут повышения ставки «относительно скоро», а решение отложить этот шаг в сентябре было принято «с минимальным перевесом». Фьючерсы на ставку ФРС продолжили рост: декабрьские контракты закладывают 69% вероятности ужесточения политики против 62% в начале недели и 50% две недели назад.

Ну и реакция рынка

( Читать дальше )

Помогите разобраться с бондами. А то доходность получается в райне 50% в баксах.

- 12 октября 2016, 14:33

- |

Срок до 2028 года.

Первоначальная номинальная стоимость — 1 000,00 USD.

У бондов есть купон. 12.75% годовых. cbonds.com/news/item/658383 и тут quote.rbc.ru/bonds/omissions.shtml?type=Eurobonds&bond_id=17333

Купон выплачивается 2 раза в год.

Уважаемые знатоки, я уже много лет в американском рынке и никогда с бондами не связывался, тем более с российским рынком.

Раз сейчас бонды стоят 180 баксов, то купив их сейчас правительство РФ у меня их откупит по 1 000 к 2028? Так же, купон 12.75%, получается что каждые полгода я буду дополнительно иметь 6.37% от текущей стоимости бондов?

Но ведь если сложить всё вместе, получается доходность под 50% в баксах, а значит я ошибаюсь. Подскажите, пожалуйста, в чём моя ошибка?

Альтман и финансовая устойчивость Роснефти.

- 12 октября 2016, 10:18

- |

Итак, поехали! Для расчета нам потребуется последний годовой отчет по МСФО. Скачать его можно здесь. Напомню формулу:

Z = 1.2T 1 + 1.4T 2 + 3.3T 3 + 0.6T 4 + 0.99T 5

T 1 = оборотные / совокупные активы.

Т 2 = нераспределенная прибыль / общие активы.

Т 3 = прибыль до уплаты процентов и налогов / всего активов.

Т 4 = Рыночная стоимость капитала / балансовая стоимость совокупных обязательств.

T 5 = продажи / совокупные активы.

Открываем отчет на странице «консолидированный баланс». Смотрим цифры в строках «итого оборотные активы» и «итого активы». Коэффициент Т1 у нас готов:

T1=2404/9638

В том же «консолидированном балансе» смотрим строку «нераспределенная прибыль» (в разделе капитал). Итого активов нам уже известно. Подставляем и получаем Т2:

Т2=3146/9638

Далее переходим на страницу консолидированного отчета о прибылях и убытках. Смотрим строку операционная прибыль. Итого активов мы знаем. Подставляем и получаем Т3:

Т3=708/9638

Теперь нам нужно найти капитализацию. Я смотрю здесь. Затем возвращаемся на страницу отчета консолидированный баланс и смотрим строки «итого краткосрочные обязательства» и «итого долгосрочные обязательства». Суммируем их. Подставляем и получаем Т4:

( Читать дальше )

Некуда бежать: пять причин оставаться в российских акциях

- 12 октября 2016, 08:26

- |

Когда рынок растет, у меня все чаще появляется желание продавать. Особенно в текущей ситуации и после того, как рынок набрал 25% с начала года. Однако коллеги предложили мне присмотреться к пяти факторам, которые говорят о том, что это делать пока еще рано.

Первая причина -— потребление электроэнергии

На мой взгляд, график потребления электричества по отношению к ВВП — один из самых полезных для понимания общей экономики. Признаюсь, я не верю статистике Росстата. Не потому, что это российская организация. Я еще меньше верю американским статистическим службам. Просто любое государство может измерять только то, что видит, и большая часть экономики государству не видна. Сейчас мы наблюдаем самый большой за последние 20 лет разрыв между темпом ростапотребления электроэнергетики и темпом роста экономики, которая, по официальным цифрам, падает. Может быть, статистика неправильно отражает ВВП, может быть, упали именно те секторы экономики, которые не являются энергоемкими. В любом случае, скорее всего, статистика ВВП в будущих периодах будут лучше, чем нынешние ожидания. Это дает некий положительный общий фон для инвестиций.

( Читать дальше )

Слухи об ограничении на хождение валюты в стране

- 12 октября 2016, 00:23

- |

А теперь скажите, дорогие читатели, вам сообщить, когда зайдет речь об ограничении хождения валюты в Российской Федерации? Или сами догадаетесь?

Если это правда, то все инициативы ЦБ встают на свои места. Какой смысл вводить валютные ограничения в банках, когда каждый физик может на бирже получить доступ к валютным инструментам или на худой конец состряпать себе какую-нибудь синтетику?

Надо сказать, что довольно много из инсайдов Соловья совпали с реальностью. Причем чисто фактические вещи, вроде назначения Вайно главой АП или Володина — спикером Госдумы. И инсайды эти появлялись задолго до первых сообщений в прессе.

Поживем — увидим.

Edit: парсер смарт-лаба коверкает некоторые ссылки, поэтому вот оригинальный пост из ФБ Соловья (удалить первое подчеркивание): _https://www.facebook.com/permalink.php?story_fbid=1787280081542370&id=100007811864378

Спреды

- 11 октября 2016, 22:41

- |

А вы думаете почему нет толковых энциклопедий, бесплатных курсов и прочей пролетарской фигни по спредам? )))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал