SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера redtiger8

Регистрация ИП + пару вопросов

- 02 марта 2013, 19:52

- |

Ну вот я и получил документы из Питера о регистрации Индивидуального Предпринимателя.

Весь процесс через контору занял 1,5 недели.

Юрид. контора с меня взяла 3000 руб за оформление документов в налоговой СПб

Около 1000 руб стоили доверенности, чтобы эта контора могла подавать мои документы на регистрацию

800 руб составляет государственный сбор

( Читать дальше )

Весь процесс через контору занял 1,5 недели.

Юрид. контора с меня взяла 3000 руб за оформление документов в налоговой СПб

Около 1000 руб стоили доверенности, чтобы эта контора могла подавать мои документы на регистрацию

800 руб составляет государственный сбор

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 91 )

на отскок в понедельник есть все шансы, но не более.

- 02 марта 2013, 02:59

- |

Российские индексы завершили неделю на минорной ноте. Основным драйвером данного снижения стало ожидание секвестра США. Фьючерс на индекс РТС закрыл основную торговую сессию пятницы снижением, но психологически важная отметка 150 п с первого импульса не покорилась медведям и слабость первой половины дня к концу сменилась силой и начали появляться первые признаки краткосрочного отскока, который при определенных условиях может вылиться в позитивную динамику на следующей неделе.

Дополнительные сигналы на отскок дают индикаторы сырьевых рынков, которым является и наш рынок Австралийский доллар и медь:

1. Уж больно кенгуренка перепродали, что аж его заклинило и на следующей неделе, если не будет землятресений, предполагаю он снимет перепроданность пробитием вверх клина.

( Читать дальше )

Дополнительные сигналы на отскок дают индикаторы сырьевых рынков, которым является и наш рынок Австралийский доллар и медь:

1. Уж больно кенгуренка перепродали, что аж его заклинило и на следующей неделе, если не будет землятресений, предполагаю он снимет перепроданность пробитием вверх клина.

( Читать дальше )

Грааль - БЕСПЛАТНО! без плюсиков, без ничего

- 28 февраля 2013, 11:18

- |

Уже много раз наблюдал, как люди здесь проявляют просто чудовищной силы интерес к довольно обычным системам. Более того, на ровном месте возникают интриги, что я считаю совсем не способствует здоровой атмосфере сайта. Попробую немного оздоровить ситуацию.

АЛЬЗО!

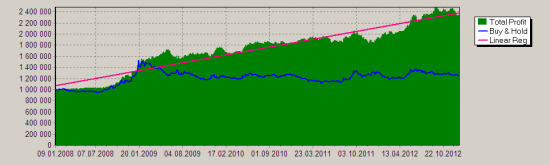

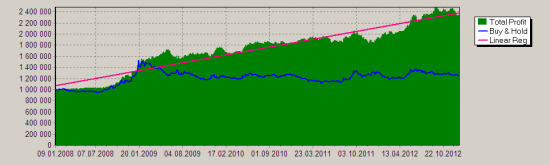

Показываю простейшую систему, на которой 30-40% годовых даже ребёнок сделает без проблем. Сперва эквити и характеристики:

Инструмент — ДолларРубль, исполнение на фьючерсе Si.

Тип системы — трендовая, по закрытиям дня (внутри дня ничего не делаем).

Эквити:

( Читать дальше )

АЛЬЗО!

Показываю простейшую систему, на которой 30-40% годовых даже ребёнок сделает без проблем. Сперва эквити и характеристики:

Инструмент — ДолларРубль, исполнение на фьючерсе Si.

Тип системы — трендовая, по закрытиям дня (внутри дня ничего не делаем).

Эквити:

( Читать дальше )

До 11-15 марта 2013 будет снижение рынков - так считают участники сМарт-Лаба...

- 26 февраля 2013, 22:34

- |

Продолжаю анализировать индекс сМарт-Лаба, благодарю всех кто голосует. Очень интересные результаты получаются. Это своего рода нейронная сеть. Правда, всего это 150-200 человек из 13 785, почему так мало ??? СМАРТ-ЛАБОВЦЫ и СМАРТ-ЛАБОВКИ ПРИСОЕДИНЯЙТЕСЬ К ГОЛОСОВАНИЮ!!!

Последнюю запись по этому вопросу делал две недели назад — http://smart-lab.ru/blog/101797.php. Там вывел правила интерпретации данного индекса. И вот намечается новый сигнал, если он подтвердится, то 11-15 марта 2013 будет локальный экстремум (скорее всего это будет минимум).

Теперь к сути поста. На верхнем графике — это индекс ММВБ, за 100 принят ММВБ=1845,78 11 апреля 2011 года, на нижнем графике сМарт-Лаб_2.0 (как я его получаю смотри тут - http://smart-lab.ru/blog/69171.php):

сМарт-Лаб_2.0 достиг максимума 4 февраля 2013 и начал снижаться, ему нужно пересечь еще 0, и если он не будет дальше расти обратно выше 0 (т.е. не покажет новый сигнал), то через 34 дня в среднем от точки сигнала (от04.02.2013) - он покажет локальный экстремум. Это как раз мартовские праздники — переломная точка.

( Читать дальше )

Приглашаю обсудить олимпийское ралли.

- 26 февраля 2013, 21:54

- |

Кажется при текущем состоянии российского рынка, это мало вероятно, но все же бывают чудеса и рынки иногда растут до небес.

( Читать дальше )

( Читать дальше )

15 мудрых советов от руководителей хедж-фондов

- 26 февраля 2013, 20:03

- |

В инвестиционных компаниях работает много высококлассных профессионалов, которые добились отличных результатов в торговле ценными бумагами и инвестировании. Они обладают не только обширными познаниями в бизнесе, но и являются настоящем кладезем жизненной мудрости. Издание Business Insider подготовило 15 мудрых советов от управляющих хедж-фондами.

Пол Тюдор Джонс: “Стыд и досада могут сопровождать вас всю жизнь, так что готовьтесь к этому”.

Сразу после университета, Пол Джонс работал в известной торговой компании Eli Tullis. После ночной вечеринки, он заснул за рабочим столом, в результате чего был уволен. Из случившегося он сделал важный вывод. “Сегодня мне легко работать с моей профессиональной этикой на Уолл-Стрит, — говорит Джонс. — Неудача – это как татуировка, которая будет с вами всю жизнь и это очень хорошо. Я так и не сказал моим родителям, что был уволен. Я просто сообщил им, что хочу попробовать что-то новое. Стыд и досада могут сопровождать вас всю жизнь, так что готовьтесь к этому”.

Сразу после университета, Пол Джонс работал в известной торговой компании Eli Tullis. После ночной вечеринки, он заснул за рабочим столом, в результате чего был уволен. Из случившегося он сделал важный вывод. “Сегодня мне легко работать с моей профессиональной этикой на Уолл-Стрит, — говорит Джонс. — Неудача – это как татуировка, которая будет с вами всю жизнь и это очень хорошо. Я так и не сказал моим родителям, что был уволен. Я просто сообщил им, что хочу попробовать что-то новое. Стыд и досада могут сопровождать вас всю жизнь, так что готовьтесь к этому”.( Читать дальше )

Что интересного происходило на рынках в 2013?

- 26 февраля 2013, 17:13

- |

Вопросы которые меня волнуют:

Покупка волатильности выглядела наиболее интересным трейдом по причине явной ассиметричности.

В общем, 2 идеи которые я предложил в стратегии от 8 февраля сработали (начали двигаться в правильном направлении):

(Идеи на горизонте от 6 мес:

Long VIX via ETF

short Spain, Italy 10y)

4,5%-5% годовых для Италии — неоправданно низко.

6-6,5% было бы справедливо

Испания — то же самое.

Прелесть заключается в том, что вряд ли доходности облигаций этих стран упадут сильно ниже 5%.

То, что я упустил из виду — это динамика стальных и горнодобывающих компаний (стальной ETF — SLX).

-13% от хаев.

( Читать дальше )

- какие движения произошли?

- какие у них были причины?

- были ли какие-то предвестники движений?

- почему я их прозевал?

Покупка волатильности выглядела наиболее интересным трейдом по причине явной ассиметричности.

В общем, 2 идеи которые я предложил в стратегии от 8 февраля сработали (начали двигаться в правильном направлении):

(Идеи на горизонте от 6 мес:

Long VIX via ETF

short Spain, Italy 10y)

4,5%-5% годовых для Италии — неоправданно низко.

6-6,5% было бы справедливо

Испания — то же самое.

Прелесть заключается в том, что вряд ли доходности облигаций этих стран упадут сильно ниже 5%.

То, что я упустил из виду — это динамика стальных и горнодобывающих компаний (стальной ETF — SLX).

-13% от хаев.

- почему так произошло?

- вероятно потому что экономика ослабевает, особенно в европе

- были ли предвестники?

- затрудняюсь — надо смотреть

- Почему прозевал?

- Не смотрел на сектор, хотя по идее именно этот сектор является наиболее чувствительным к изменению макро-трендов. Откровенно говоря, я и не совсем понимаю, на чем сектор рос в конце 2012.

( Читать дальше )

Обзор денежного рынка ЦБР (основные моменты)

- 26 февраля 2013, 16:27

- |

22 февраля на Совете казначеев НФА – ЦБР представил «Обзор денежного рынка» (а сегодня опубликовал его официально).

Некоторые интересные пункты:

( Читать дальше )

Некоторые интересные пункты:

- В IV квартале совокупный ежедневный оборот на денежном рынке составлял около 1,2 трлн. руб. Из них 0,63 трлн. (54%) – СВОП; 0,31 трлн. (27%) – МБК и 0,22 (19%) – РЕПО.

- Операции на денежном рынке носили, преимущественно, краткосрочный характер: доля операций «овернайт» превышала 80%; на сынке СВОП – около 95%. Это отмечалось как в IV квартале, так и в течении всего года.

- В течении IV квартала объемы и ставки росли, что связано с сезонным повышенным спросом в ноябре – первой половине декабря 2012. Основной рост пришелся на рынок СВОП. Отмечается, что несмотря на повышенный спрос на ликвидность, в целом ситуация на денежных рынках оставалась стабильной: ставки оставались внутри %% коридора ЦБР.

- Вместе с некоторым ростом ставок наблюдалось сокращение доходности по ОФЗ – бескупонная доходность (до 10 лет) со 02.07.2012 по 01.02.2013 – упала с 8,61% до 6,92%. Основной причиной падения доходности являлось повышение спроса клиентов-нерезидентов на ОФЗ.

- Отмечается сокращение процентного дифференциала между безрисковой ставкой и ставкой заимствования на рынке РЕПО, что обусловило сокращение рядом участников заимствований на рынке, направленных на увеличение левериджа.

- В IV квартале 2012 г. в банковском секторе сохранялся структурный дефицит ликвидности, в результате чего ставка денежного рынка5 находилась в верхней части процентного коридора Банка России и колебалась в диапазоне от 5,48 до 6,45%. Ее средний уровень в этот период составил 6,1%, увеличившись по сравнению с предыдущим кварталом на 0,6 процентных пунктов. Это было связано как с повышением процентных ставок по операциям Банка России в сентябре 2012 г. в связи с нарастанием инфляционных ожиданий, так и с ростом дефицита ликвидности.

- Основным механизмом рефинансирования по-прежнему были операции прямого РЕПО с Банком России. Средний объем однодневных операций на аукционной основе увеличился в IV квартале 2012 г. до 330,6 млрд. руб. по сравнению с 180,9 млрд. руб. в III квартале 2012 г., а операций сроком «1 неделя» – с 1053 до 1080,1 млрд. рублей. Вместе с тем, средний объем операций по предоставленным межбанковским однодневным кредитам в рублях, используемых для расчета MIACR, в IV квартале 2012 г. практически не изменился, составив 178 млрд. руб. по сравнению с 169,1 млрд. руб. в III квартале 2012 года.

- Активизация участия Банка России в операциях на денежном рынке в октябре-декабре 2012 г. была связана в основном с сохранением разрыва ликвидности в результате действия автономных факторов формирования ликвидности.

- Определяющее воздействие на ситуацию с ликвидностью банковского сектора в IV квартале 2012 г. оказывали потоки бюджетных средств и изменение наличных денег в обращении. В октябре-ноябре 2012 г. бюджетный канал продолжал выступать ключевым фактором оттока ликвидности из банковского сектора, однако традиционный для декабря всплеск бюджетных расходов способствовал формированию притока средств по бюджетному каналу в целом за IV квартал 2012 г. в сумме 1250,6 млрд. руб. (-62 млрд. руб. кварталом ранее).

- В IV квартале 2012 г. ежедневный открытый объем позиций на денежном рынке сроком до 7 дней (без учета сделок обратного РЕПО; срочных сделок, заключаемых в режиме T+N, и прочих сделок без участия рублевых инструментов) в среднем составлял 3 342,5 млрд. руб., что на 12,2% больше значения данного показателя за III квартал 2012 г. При этом основная доля сделок (55,3%) была заключена на рынке РЕПО – в среднем ежедневный объем открытых позиций составлял 1 846,8 млрд. руб., из которых 1432,0 млрд. руб. (43,3% от общего объема денежного рынка) были предоставлены Банком России в виде прямого РЕПО. Таким образом, рынок междилерского РЕПО составил 414,8 млрд. руб. (12,0%) Остальную часть денежного рынка заняли сделки СВОП (941,16 млрд. руб. или 28,1%, из них биржевые сделки составили 280,9 млрд. руб.) и МБК (554,6 млрд. руб. или 16,6%). В объем рынка РЕПО включены сделки по всем видам обеспечения (облигации, акции и депозитарные расписки). В сделках в сегментах МБК и СВОП учитываются только рублевые операции.

( Читать дальше )

10 инвестиционных правил Боба Фаррела, визуализация

- 25 февраля 2013, 18:08

- |

Я рано усвоил еще один урок – на Уолл-стрит всегда все одно и то же.

Ничего нового и быть не может, потому что спекуляция стара, как этот мир.

Сегодня на бирже происходит то, что уже было прежде и что повторится потом.

Джесси Ливермор

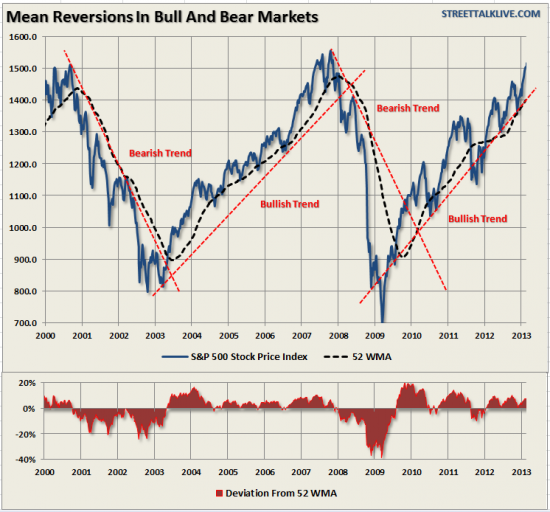

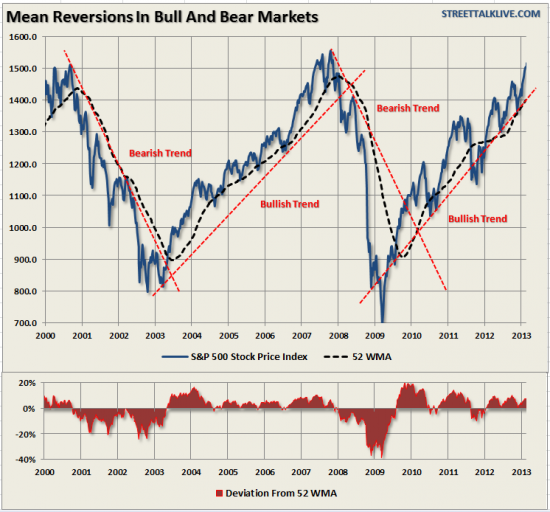

1. Рынки имеют тенденцию возвращаться к средней цене с течением времени.

Цена представляет собой натянутую резинку, которая растянувшись слишком далеко вбок, стремиться вернуться в свое первоначальное состояние. То же самое происходит и с ценой на акции, которая привязана к их скользящей средней тенденции. Даже во время сильного восходящего тренда или при сильном нисходящем тренде, цены часто движутся обратно, возвращаясь к долгосрочной скользящей средней.

S&P500 с 52-недельный простой скользящей средней:

2. Как говорил Ньютон: «Сила действия равна силе противодействия».

( Читать дальше )

Ничего нового и быть не может, потому что спекуляция стара, как этот мир.

Сегодня на бирже происходит то, что уже было прежде и что повторится потом.

Джесси Ливермор

1. Рынки имеют тенденцию возвращаться к средней цене с течением времени.

Цена представляет собой натянутую резинку, которая растянувшись слишком далеко вбок, стремиться вернуться в свое первоначальное состояние. То же самое происходит и с ценой на акции, которая привязана к их скользящей средней тенденции. Даже во время сильного восходящего тренда или при сильном нисходящем тренде, цены часто движутся обратно, возвращаясь к долгосрочной скользящей средней.

S&P500 с 52-недельный простой скользящей средней:

2. Как говорил Ньютон: «Сила действия равна силе противодействия».

( Читать дальше )

2 месяца безработной жизни. Продолжаю рассказ

- 25 февраля 2013, 16:36

- |

Итак FAQ по безработной жизни. Наиболее частые из задаваемых мне вопросов примерно такие:

1. Дела у меня нейтрально. Настроение лучше, чем в прошлом году.

2. Ни в коем случае. Жить стало намного интереснее.

Начнем с самой актуальной темы: выживание без наемной работы. Ведь если у тебя и есть цель, которую ты начинаешь воплощать, то ты никогда не сможешь ее воплотить если у тебя закончатся деньги и ты вынужден будешь пойти на наемную работу.

С этой точки зрения имеют значение несколько переменных:

1. формируется за счет ваших сбережений от зарплаты, ликвидного имущества, ну и рыночных результатов прошлого. Лучше конечно чтобы сбережения уходили только на расходы в худшем случае, но никак не снижались под давлением трейдинга.

2. сгенерировать источники пассивного дохода на начальном этапе жизненного пути совсем непросто. Желательно, чтобы ежемесячный пассивный доход был > ежемесячный расход. Тогда вы вне зоны риска.

3. самая регулируемая статья. Если у вас N денег на расходы, то сократите среднемесячные расходы в 2 раза, и денег вам хватит на срок в 2 раза больший (условно).

Лично я никак не могу сократить среднемесячные расходы, ибо привычка полагаться на стабильную зарплату осталась.

Должен сказать, что с точки зрения логики, мне было бы абсолютно резонно продать машину и ездить на общественном транспорте. Почему?

( Читать дальше )

- как дела

- не жалеешь ли что ушел с РБК?

1. Дела у меня нейтрально. Настроение лучше, чем в прошлом году.

2. Ни в коем случае. Жить стало намного интереснее.

Начнем с самой актуальной темы: выживание без наемной работы. Ведь если у тебя и есть цель, которую ты начинаешь воплощать, то ты никогда не сможешь ее воплотить если у тебя закончатся деньги и ты вынужден будешь пойти на наемную работу.

С этой точки зрения имеют значение несколько переменных:

- уровень сбережений

- уровень пассивного дохода

- уровень расходов

- уровень конвертации рыночного дохода в сбережения

1. формируется за счет ваших сбережений от зарплаты, ликвидного имущества, ну и рыночных результатов прошлого. Лучше конечно чтобы сбережения уходили только на расходы в худшем случае, но никак не снижались под давлением трейдинга.

2. сгенерировать источники пассивного дохода на начальном этапе жизненного пути совсем непросто. Желательно, чтобы ежемесячный пассивный доход был > ежемесячный расход. Тогда вы вне зоны риска.

3. самая регулируемая статья. Если у вас N денег на расходы, то сократите среднемесячные расходы в 2 раза, и денег вам хватит на срок в 2 раза больший (условно).

Лично я никак не могу сократить среднемесячные расходы, ибо привычка полагаться на стабильную зарплату осталась.

Должен сказать, что с точки зрения логики, мне было бы абсолютно резонно продать машину и ездить на общественном транспорте. Почему?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал