SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера rosov

Торговые правила Ричарда Рода

- 25 мая 2014, 18:03

- |

Торговые правила Ричарда Рода

Старые правила…но очень хорошие правила..

Те, кому нужно все время следить за стохастическим комплексом, линейными взвешенными скользящими средними, методами сглаживания, числами Фибоначчи и т.д., обычно замечают, что у них перед глазами так много данных, что они не могут принять рациональное решение. Одна техника говорит — покупай, другая говорит — продавай. Один метод рекомендует закрыть сделку, в то время как другой призывает добавить к торговле. Это похоже на штамп, но простые методы работают лучше всего..

Начнем..

1. Первое и наиболее важное правило — на бычьем рынке, каждый, как предполагается, находится в длинной позиции. Это может звучать тривиально, но сколько из нас продали после первого же подъема на бычьем рынке, решив, что рынок взлетел слишком далеко и слишком быстро. Так было раньше, и я подозреваю, что так будет и в будущем. Таким образом, мы не получаем прибыль, которая должна была накопиться, но фактически теряем деньги, будучи в короткой. На бычьем рынке можно быть или в длинной позиции, или вне игры. Помните, отсутствие позиции — это тоже позиция.

( Читать дальше )

- комментировать

- ★43

- Комментарии ( 9 )

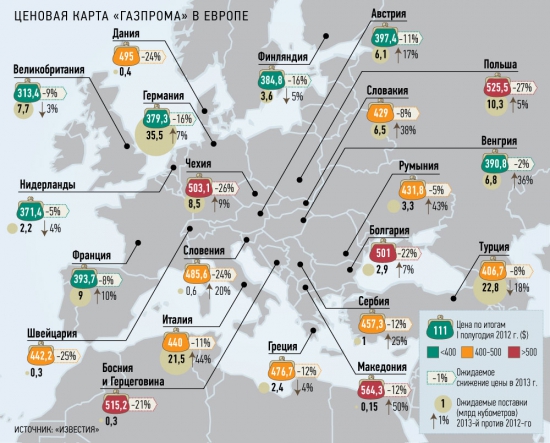

Что не понимает Гусев с его ТА-мутью или разбираем спекулятивный тренд в Газпроме на +20% за три недели

- 25 мая 2014, 12:42

- |

В то время как инвесторы оперирует понятием «справедливая цена акции», которая определяется исходя из положений фундаментального анализа, и может быть ниже или выше текущей цены акции на десятки процентов, практики-спекулянты играют диапазон примерно в 20% вокруг текущей цены, и реагируют только на приток или отток денег из акции.

Благодаря хорошей информированности о готовящихся крупных покупках или продажах, крупные спекулянты заблаговременно создают повышательные или понижательные спекулятивные тренды размером в 20%, с тем, чтобы купить внизу и продать на +20% гарантированному покупателю. Эти тренды часто заканчиваются возвратом цены обратно, так как после крупного входа в акцию на высоте +20% за месяц спекулятивный спрос исчезает, и цена корректируется как минимум на половину спекулятивного вздерга.

На примере 4-часовиков графика цены акции Газпрома, которая с конца апреля меньше чем за месяц выросла со 124 до 149 рублей (+20%), мы попробуем расшифровать действия этих крупных спекулянтов. Это конспирологическая модель спекулятивного ценообразования, в противовес классическим техническим моделям.

Ценность этого разбора в том, что подобные отрезки роста происходят в течениея года в различных инструментах довольно часто, и бывает путают рядовых участников рынка, заставляя принимать их неверные решения. А ведь нередко такие движения можно увидеть заранее.

( Читать дальше )

Благодаря хорошей информированности о готовящихся крупных покупках или продажах, крупные спекулянты заблаговременно создают повышательные или понижательные спекулятивные тренды размером в 20%, с тем, чтобы купить внизу и продать на +20% гарантированному покупателю. Эти тренды часто заканчиваются возвратом цены обратно, так как после крупного входа в акцию на высоте +20% за месяц спекулятивный спрос исчезает, и цена корректируется как минимум на половину спекулятивного вздерга.

На примере 4-часовиков графика цены акции Газпрома, которая с конца апреля меньше чем за месяц выросла со 124 до 149 рублей (+20%), мы попробуем расшифровать действия этих крупных спекулянтов. Это конспирологическая модель спекулятивного ценообразования, в противовес классическим техническим моделям.

Ценность этого разбора в том, что подобные отрезки роста происходят в течениея года в различных инструментах довольно часто, и бывает путают рядовых участников рынка, заставляя принимать их неверные решения. А ведь нередко такие движения можно увидеть заранее.

( Читать дальше )

Вниманию шортистов

- 23 мая 2014, 09:29

- |

Друзья! Сегодня может быть один из самых ярких разводов на рынке)))

Я рассматриваю 2 варианта.

1. Может быть перехай и движуха в сторону 135 чтобы окончательно засадить всем страждующим покупать позитивный воздух, как я уже писал ранее основные деньги лежат на колах 140, поэтому даже при движении на 135 они уже серьезно увеличат стоимость, и одновременно еще больше обесценяться путы, что создаст доп. прибыль когда начнется обвал.

Супер мега развод будет если сходим на 140, а экспиру закончим на 900-1000 по ртс. Тут я сниму перед куклом шляпу))))

Но перехай будет зависить от соотношения тех кто уже застрял в лонгах и тех кто хочет купить. Если желающих будет больше, то произойдет вынос, который совпадет с выносом шортистов и станет финальной раздачей.

2. Начнем снижаться почти сразу с открытия это залокирует лонгистов, которые будут все ждать и ждать пока не стнет 122-125 ну а дальше выборы, которые ничего хорошего не предвещают. Цель от 900 до 1150

В любом случае сейчас если и иметь позиции то лучше в опционах с ограниченным риском.

Я рассматриваю 2 варианта.

1. Может быть перехай и движуха в сторону 135 чтобы окончательно засадить всем страждующим покупать позитивный воздух, как я уже писал ранее основные деньги лежат на колах 140, поэтому даже при движении на 135 они уже серьезно увеличат стоимость, и одновременно еще больше обесценяться путы, что создаст доп. прибыль когда начнется обвал.

Супер мега развод будет если сходим на 140, а экспиру закончим на 900-1000 по ртс. Тут я сниму перед куклом шляпу))))

Но перехай будет зависить от соотношения тех кто уже застрял в лонгах и тех кто хочет купить. Если желающих будет больше, то произойдет вынос, который совпадет с выносом шортистов и станет финальной раздачей.

2. Начнем снижаться почти сразу с открытия это залокирует лонгистов, которые будут все ждать и ждать пока не стнет 122-125 ну а дальше выборы, которые ничего хорошего не предвещают. Цель от 900 до 1150

В любом случае сейчас если и иметь позиции то лучше в опционах с ограниченным риском.

Зачем вы ставите стопы!!!

- 19 мая 2014, 10:46

- |

Уважаемые трейдеры (нище, богато, просто и тд)

Хочу у вас спросить зачем вы ставите стопы на важными уровнями, хай-лоу разных тайм фреймов? Вы думате что они защитят вас от потерь? БРЕД!

Этим вы даете 100% возможность заработать куклу на своей шкуре. И единственное от чего вас защитит стоп так это от роста прибыли. Так как он видит что на уровнях стоят стопы, и было бы огромной глупостью их не снять. Таким образом вас высаживают из позиций и едут противоположно, вы покупате(продаете) дорого (дешево) в рамках этого движения, пока не снимут стопы у противоположно стоящих бедолаг. Вы что гребанные мазахисты?

Держите стоп в уме, или на листочке при себе с указанием уровня вашего выхода и чтобы об этом больше никто не знал!!! Если вы не следите за рынком то тем более стоп вам не нужен, так как пока вы где то ходите, его снимут и увезут курс в вашем бывшем направлении, но без вас. Да бывают тренды, но на нем вы и так успеете заработать даже если не войдете сразу. А в боковике вас разорвут.

( Читать дальше )

Хочу у вас спросить зачем вы ставите стопы на важными уровнями, хай-лоу разных тайм фреймов? Вы думате что они защитят вас от потерь? БРЕД!

Этим вы даете 100% возможность заработать куклу на своей шкуре. И единственное от чего вас защитит стоп так это от роста прибыли. Так как он видит что на уровнях стоят стопы, и было бы огромной глупостью их не снять. Таким образом вас высаживают из позиций и едут противоположно, вы покупате(продаете) дорого (дешево) в рамках этого движения, пока не снимут стопы у противоположно стоящих бедолаг. Вы что гребанные мазахисты?

Держите стоп в уме, или на листочке при себе с указанием уровня вашего выхода и чтобы об этом больше никто не знал!!! Если вы не следите за рынком то тем более стоп вам не нужен, так как пока вы где то ходите, его снимут и увезут курс в вашем бывшем направлении, но без вас. Да бывают тренды, но на нем вы и так успеете заработать даже если не войдете сразу. А в боковике вас разорвут.

( Читать дальше )

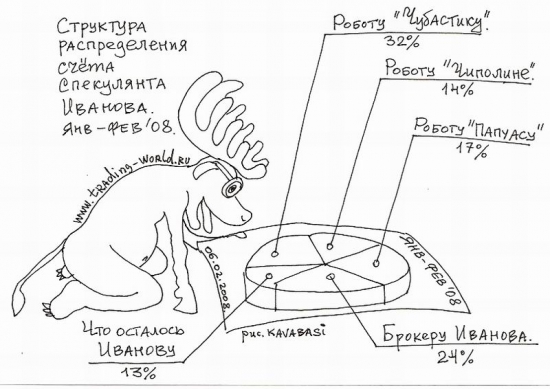

Карикатура к статье А Шадрина "Пропаганда интрадея как сделка с совестью"

- 18 мая 2014, 14:00

- |

Пытался разместить карикатуру в комментах к самой статье, но, видимо, чем-то не вышел.

Тискаю здесь.

* — Чубастик — РАО ЕЭС России (ну. тут перебор. В 2008 Раи уже не было; р))

— Чиполина — Лукойл

— Папуас — Газпром

Это из старинного трейдерского жаргона

«Азербайджанский богатырь – лукойл.

Белый медведь – медведь, который всегда на плаву.

Бидарасы – купцы ценных бумаг и их производных, стоящие в бидах.

Боковик – время потери бдительности.

Быка — ласкательное величание растущего рынка.

Бычка – стремительный рост.

Бычий цепень – непреодолимое желание купить.

( Читать дальше )

Тискаю здесь.

* — Чубастик — РАО ЕЭС России (ну. тут перебор. В 2008 Раи уже не было; р))

— Чиполина — Лукойл

— Папуас — Газпром

Это из старинного трейдерского жаргона

«Азербайджанский богатырь – лукойл.

Белый медведь – медведь, который всегда на плаву.

Бидарасы – купцы ценных бумаг и их производных, стоящие в бидах.

Боковик – время потери бдительности.

Быка — ласкательное величание растущего рынка.

Бычка – стремительный рост.

Бычий цепень – непреодолимое желание купить.

( Читать дальше )

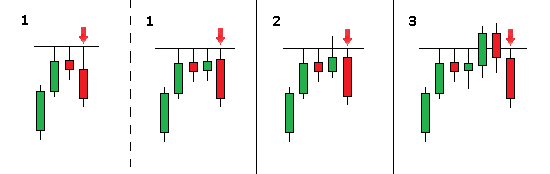

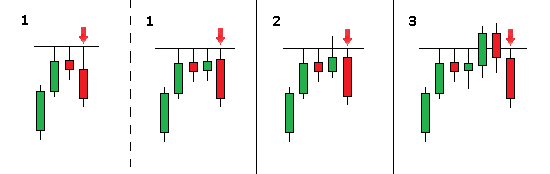

fRTS и японские свечи. Модель размышление.

- 13 мая 2014, 13:59

- |

Вот очередной «больно умный» решил подколоть и попался в простейщую ловушку.

Достаточно посмотреть вот этот комментарий .

smart-lab.ru/blog/182845.php

И вот те картинки что там были

( Читать дальше )

Достаточно посмотреть вот этот комментарий .

smart-lab.ru/blog/182845.php

И вот те картинки что там были

( Читать дальше )

«Beautiful deleveraging» по-американски (часть 2)

- 05 мая 2014, 19:32

- |

Первая часть здесь.

Содержание второй части:

Для полного понимания сути процесса делевериджа в США необходимо проанализировать структуру и изменения балансов экономических субъектов США: домохозяйств, корпоративного сектора, финансового сектора и правительства.

Динамика долга к ВВП наглядно показывает процесс делевериджа в американской экономике в последние годы. После 2008 года правительство США стало активно замещать выпадающий спрос частного сектора через значительное расширение государственного долга, который монетизировался ФРС:

( Читать дальше )

Содержание второй части:

Долг к ВВП

Для полного понимания сути процесса делевериджа в США необходимо проанализировать структуру и изменения балансов экономических субъектов США: домохозяйств, корпоративного сектора, финансового сектора и правительства.

Динамика долга к ВВП наглядно показывает процесс делевериджа в американской экономике в последние годы. После 2008 года правительство США стало активно замещать выпадающий спрос частного сектора через значительное расширение государственного долга, который монетизировался ФРС:

( Читать дальше )

«Beautiful deleveraging» по-американски (часть 1)

- 05 мая 2014, 19:08

- |

Сжатие кредитного пузыря в 2008 году запустило процесс делевериджа в США. По прошествии шести лет с начала кризиса американские домохозяйства продолжают сокращать уровень кредитного плеча. Выпадающий спрос частного сектора вынуждено замещать государство – дефицит бюджета финансируется выпуском нового долга, который монетизируется Федрезервом через программы выкупа активов (QE).

Пройдя этап дефляционного делевериджа в 2009-2010 годах, сегодня экономика США находится в стадии, которую Рей Далио, основатель крупнейшего хедж-фонда в мире с активами более $120 млрд, обозначил как «beautiful deleveraging» или «красивый делеверидж».

Пост состоит из двух больших блоков. Содержание первого блока:

Согласно концепции Рея Далио существуют три главные силы, лежащие в основе экономического роста:

1. Рост производительности (долгосрочный период)

( Читать дальше )

Пройдя этап дефляционного делевериджа в 2009-2010 годах, сегодня экономика США находится в стадии, которую Рей Далио, основатель крупнейшего хедж-фонда в мире с активами более $120 млрд, обозначил как «beautiful deleveraging» или «красивый делеверидж».

Пост состоит из двух больших блоков. Содержание первого блока:

Часть 1. Природа делевериджа

Три составляющие экономического роста

Согласно концепции Рея Далио существуют три главные силы, лежащие в основе экономического роста:

1. Рост производительности (долгосрочный период)

( Читать дальше )

США: Отсчет месяцев перед коллапсом?

- 25 апреля 2014, 18:20

- |

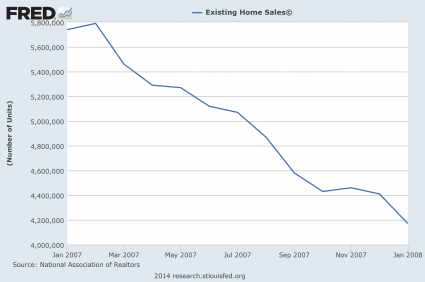

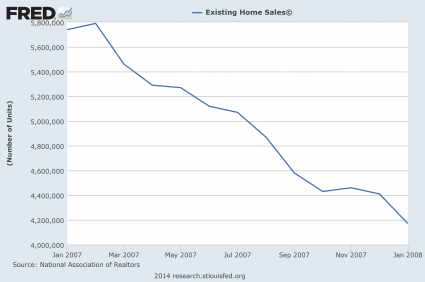

Сходство между 2007 и 2014 продолжают накапливаться. Как вы помните продажи жилья в США резко упали в течение 2007 года, а в средствах массовой информации политики и председатель Федеральной резервной системы Бен Бернанке говорил американцам, что все идет хорошо, и что США определенно не собираются вступать в рецессию. Все помнят, что последовало дальше. Это был худший экономический кризис США со времен Великой депрессии. Сейчас вполне уместно вспомнить о том, что если не учиться у истории, то мы обречены, повторять ее. Так же, как семь лет назад, фондовый рынок взлетел до небывало высокого уровня. Так же, как семь лет назад, власти говорят, что нет ничего, чтобы волноваться. К сожалению, как и семь лет назад, жилищный пузырь может взорваться.

Ниже приведен график продажи вторичного рынка жилья в в США в течение 2007 года. Как вы можете видеть, продажи вторичного рынка жилья резко сократилась в течение 2007 года ...

Теперь посмотрите на эту диаграмму, которая показывает, что произошло с продажами вторичного жилья в США в последние месяцы.

( Читать дальше )

Ниже приведен график продажи вторичного рынка жилья в в США в течение 2007 года. Как вы можете видеть, продажи вторичного рынка жилья резко сократилась в течение 2007 года ...

Теперь посмотрите на эту диаграмму, которая показывает, что произошло с продажами вторичного жилья в США в последние месяцы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал