Избранное трейдера sam

Визуализация рекомендаций Романа Андреева на Python. Часть 2. Компьютерное зрение.

- 07 декабря 2020, 22:54

- |

Всем здоровья и бодрого расположения духа!

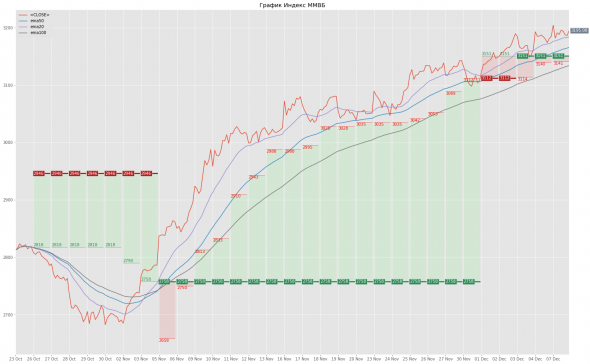

В статье «Визуализация рекомендаций Романа Андреева на Python» мы разобрали как можно с помощью нескольких строк кода на Питоне разобрать текст, который выкладывает каждое утро в своем блоге Роман Андреев (далее по тексту Роман) — известный трейдер и блогер (или наоборот), и отобразить эти рекомендации в виде уровней и зон на графиках. В этом топике я покажу способ для извлечения информации из графических изображений с помощью технологий компьютерного зрения (но без использования нейронных сетей) на примере таблиц-рекомендаций из блога Романа Андреева.

Надеюсь, что я не напугал читателей термином «компьютер вижн», скоро вы поймете, что это просто. И что любой юный прогер может написать код для распознавания внешними камерами номеров автомобилей, который впоследствии возненавидят все автолюбители мегаполисов, а МАДИ и ГИБДД будут собирать со всех нас миллиардные штрафы

( Читать дальше )

- комментировать

- ★83

- Комментарии ( 76 )

Современное обучение.

- 05 декабря 2020, 10:48

- |

нарыла тут прикольную картинку, которая точно отображает как сейчас обучают.)

И трейдингу в том числе. )))

все совпадения случайны!))

Всем добра и здоровья! И хороших выходных!

Всех лю, всем чмоки! Ваша Gella!

Золотая десятка книг по искусственному интеллекту.

- 03 декабря 2020, 09:35

- |

Золотая десятка книг по искусственному интеллекту.

Описание, электронные книги, видеоОбзоры и текстовые конспекты.

1. Искусственный интеллект – для вашего бизнеса. Руководство по оценке и применению (2021) Эндрю Берджесс.

ВидеоОбзор

( Читать дальше )

Отслеживаю 3 месяца первые страницы Блумберга. Каждый день.

- 27 ноября 2020, 21:08

- |

Три месяца, каждый день, захожу на Блумберг, WSJ, Nytimes и проч., смотрю сентимент. Пропаганда и журношлюханство — оно везде, не только у нас. В разном формате для разной аудитории. В США есть всем известный «первый канал» для трейдерской ваты. Блумберг. На подпеве остальная шваль WSJ и прочие CNBC, Yahoo Finance, NYtimes и другие подстилки. Даже Трампа зауважал, он тоже этих потаскух ненавидел.

Нужно было скринить заглавную Блумберга каждый день. Но суть следующая...

Неделя №1 ❌ — «Пи**ц, умираем, везде ковид!!» Всё, абсолютно всё на сайте мигает красным. Счетчики больных и т.п.

Неделя №2 💲 — Счетчики пропали. Заголовки про Теслу, про удои молока в Техасе. История жизни одного бедного негра. Про ковид — две худые статьи «А ну нужны ли маски?», «А помогает ли вообще карантин?» Вобщем, покупаем на всё.

Неделя №3 ❌ — «Плюс 100500 заражений. Карантин! СРОЧНО!» И опять счетчики.

Неделя №4 💲 — Выборы выборы, кандидаты п*****. Ни слова про ковид. Где-то внизу, если долго мотать сайт, фантазии индуского доктора на тему «Ковид, испанка, сифилис и гонорея — что общего?!». В общем, покупаем!

( Читать дальше )

10 аргументов удалить все свои аккаунты в социальных сетях.

- 26 ноября 2020, 17:25

- |

Электронная книга t.me/kudaidem/1363

( Читать дальше )

Цифра дня: на брокерских счетах в России находятся активы 12,7 трлн рублей

- 26 ноября 2020, 11:22

- |

В числе прочего, говорится, что

На брокерских счетах находятся активы на общую сумму 12,7 трлн рублей, из которых 1,3 трлн рублей прибавилось только за последний квартал.Сходу цифра вызывает сомнения. Во-первых в памяти у меня были другие цифры, во-вторых, 13 трлн, это 26% капитализации всех компаний на Мосбирже: https://smart-lab.ru/q/shares/

По итогам 2019 сумма была 2,7 трлн (Науфор). Причем на ИИС всего 150 млрд руб.

Я только не понял: это всего 2,7 трлн или +2,7 трлн за год? Пишут, что всего:

Получается, что в этом году за 9 мес сделали +10 трлн.

А если всего в 3 квартале 1,3 трлн, то стало быть за полгода первые 10-1,3=8,7трлн?

Что-то я таких цифр прежде не видел...

Да откуда столько (+10 трлн)? Это должны были физики снять треть всех вкладов своих с банковских счетов и занести на биржу.

Это три кубышки Сургутнефтегаза впрочем.

Сдается мне ЦБ чето напутал и, возможно, указал цифру с активами, например, юридических лиц, находящимися на брокерских счетах.

UPD. Екатерина Андреева из НАУФОР подтвердила, что 12,7 трлн — это не только физики но и юрики.

Александр Абрамов (РАНХиГС) уточнил, что где-то 4,5 трлн только у физиков.

Ильшат Юмагулов, инвестор-физкультурник, которого не покажут на РБК-ТВ

- 25 ноября 2020, 21:52

- |

У меня сегодня замечательный гость. В течение последних 14 лет он методично откладывает по 3000-4000 рублей в месяц и покупает на них ценные бумаги. Размер капитала достиг уже 5.000.000 рублей.

Ильшат — известный в узких кругах инвестор. В своем блоге он максимально детально фиксирует каждый свой шаг: состав портфеля, приток дивидендов, докупки и продажи.

Ссылка на соцсети Ильшата:

( Читать дальше )

Как и почему взлетели российские предприятия сельского хозяйства.

- 25 ноября 2020, 18:01

- |

Успех конечно связан в первую очередь с крупными холдингами, которые имели возможность привлекать инвестиции и за счёт них год за годом расширять производство. И надо отметить роль государства тоже, которое помогало сектору, субсидируя низкие ставками по кредитам. За последние 15 лет в мясную отрасль было вложено 1,1 трлн рублей.

Итак, в чем успехи нашего сельского хозяйства?

✅ В 2019 с/х экспорт составил $25,5 млрд

✅ 7 мес 2020 с/х экспорт +16%г/г — до $15,4 млрд

✅ В этом году экспорт: сахар +200%, свинина +200%, птица +100%, пшеница +30%

✅ 9 мес 2020 экспорт мяса +80% — до $610 млн, крупнейшие покупатели — Китай, Вьетнам, Украина.

✅ Внутренние цены на свинину падают 5 лет (в рублях) за счет мощного роста производства

✅ 2019 производство было 4 млн т. В этом будет 4,3-4,5 млн т. За 10 лет почти в 2 раза выросло.

✅ Вьетнам аккредитовал 20 российских производителей свинины

✅ Черкизово будет отгружать во Вьетнам с 2021 по 500т свинины в мес.

✅ В 2019 Китай купил 63 тыс. т. птицы из РФ, в 1П2020 уже 113 тыс.т. (птица =2/3 мясного экспорта РФ)

✅ Черкизово в этом году планирует экспорт +65% до $100млн (пока это только 5-6% продаж Черкизово). Экспорт курицы будет +80%.

✅ Турция покупает 40% российского подсолнечника

✅ Экспорт подсолнечного масла = 64% от всего российского производства

✅ Производство сахара = 7,8 млн т (рекорд), а экспорт = 1,5 млн т (рост в 5 раз). В этом году производство снизится до 5-5,2 млн т.

Россия теперь:

#5 в мире — производство мяса и птицы

#4 в мире — свинина

#3 по экспорту птицы в Китай

( Читать дальше )

Covid 19 – это вам не грипп. Или разбор популярных заблуждений об этой инфекции.

- 23 ноября 2020, 07:31

- |

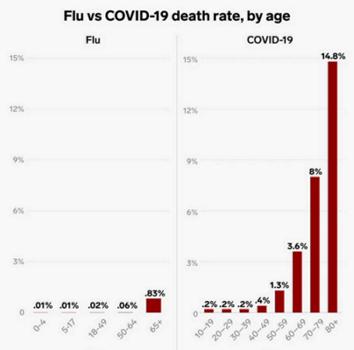

Как известно сейчас набирает обороты новая волна коронавируса. Ученые вирусологи предупреждают о том, что зимой ситуация может еще больше обостриться. Одновременно с этим, по социальным сетям лавинообразными темпами растет количество слухов. И непроверенной информации об этой инфекции. В этой статье я собрал только достоверную информацию о коронавирусе. А заодно разберу популярные заблуждения об Covid-19.

Заблуждение, первое — коронавирус не опаснее чем сезонный грипп. Такого мнения передерживались многие люди в первую волну, я и сам так считал. Но сейчас уже собрано достаточно фактов, которые это опровергают.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал