Избранное трейдера sl_walker

Интересный момент из экономической политики США

- 16 сентября 2020, 12:08

- |

Прочитав это, я сначала подумал, что пособие по безработице, которое в США сейчас составляет $600 в неделю стимулирует людей не работать. То есть само повышенное пособие провоцирует сохранение высокой безработицы. Получается, что амеры подсадили на иглу своих безработных — подумал я, с которой будет неудобно слезать. В голове завертелись последствия для инфляции от иждивенчества и последствия для потребительского спроса после слезания с иглы.

Потом я подумал чуть лучше, понял, что наверное это индивидуальная ситуация, характерная для отдельного наиболее пострадавшего региона. Вегас сейчас на ладан дышит из-за карантинных мер, поэтому конечно таксисты в Вегасе имеют слишком мало заказов, чтобы заработать себе достаточно денег на выплаты.

А вообще, экономика США интересна тем, что там нельзя жить без денег) Потому простые смертные амеры все сидят на кредитной игле, все оплачивают кучу счетов каждый месяц, и поэтому в общем у верхушки нет сомнений, что надо печатать и раздавать деньги, чтобы выплаты не прерывались, а то вся экономика обслуживания рухнет к хренам.

- комментировать

- ★3

- Комментарии ( 48 )

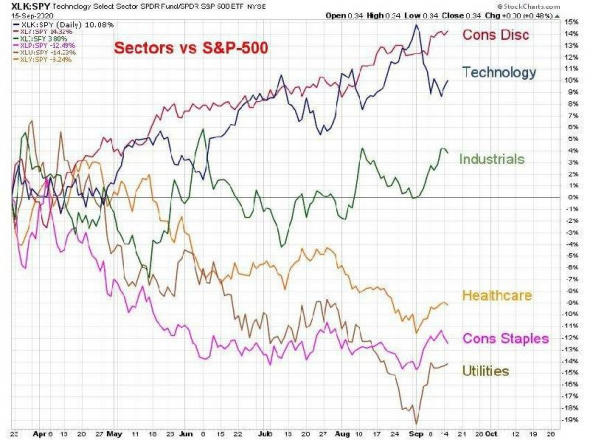

Как ведут себя основные секторы рынка относительно широкого индекса S&P-500

- 16 сентября 2020, 10:11

- |

Этот график из категории «лучше один раз увидеть». Действительно, зачем пытаться угадать, находится ли рынок акций США в фазе роста, падения или пузыря, если можно получить быструю и, главное, объективную картину.

Для этого, напомню, нужно посмотреть на то, как ведут себя основные секторы рынка относительно широкого индекса S&P-500. Благо, наличие линейки секторных ETF облегчает задачу. На графике показана как раз относительная динамика секторов против рынка, начиная с минимума 23 марта. И что же мы видим?

Опережают рынок ровно те самые секторы, от которых этого ждешь в фазе роста. Относительная динамика Consumer Discretionary (товары и услуги не первой необходимости) и вовсе на историческом максимуме. Сектор Technology взял паузу, но восходящий относительный тренд сомнений пока не вызывает. Наконец, оживает относительно рынка и сектор Industrials, в котором много транспортных и логистических компаний (их рост, как правило, говорит о том, что с экономикой все в порядке).

( Читать дальше )

Посмотрите на это важное напоминание о «Dot.com-мании» (перевод с elliottwave com)

- 15 сентября 2020, 19:14

- |

Давайте на секунду представим, что мы пытаемся объяснить инопланетянам, как работает погода на планете Земля. Когда небо становится темным и облачным, мы могли бы сказать ему, что это указывает на дождь — возможно, даже на грозу. Однако облачное небо не обязательно сигнализирует о том, когда начнется ливень или как долго он продлится, если он начнется. В конце концов, солнце может прорваться раньше, чем понадобится зонтик. При этом, когда небо становится зловещим, неплохо иметь под рукой зонтик — на всякий случай.

Давайте на секунду представим, что мы пытаемся объяснить инопланетянам, как работает погода на планете Земля. Когда небо становится темным и облачным, мы могли бы сказать ему, что это указывает на дождь — возможно, даже на грозу. Однако облачное небо не обязательно сигнализирует о том, когда начнется ливень или как долго он продлится, если он начнется. В конце концов, солнце может прорваться раньше, чем понадобится зонтик. При этом, когда небо становится зловещим, неплохо иметь под рукой зонтик — на всякий случай.Теперь давайте представим, что мы разговариваем с совершенно новым инвестором, и применим то же объяснение к некоторым менее обсуждаемым индикаторам фондового рынка. Они «указывают», но не гарантируют конкретного развития рынка. И время его развития не должно развиваться. Но инвесторам стоит быть начеку. Одним из таких индикаторов фондового рынка является рынок первичных публичных предложений. Он стал раскаленным на пике безумия доткомов в 2000 году, а также во время пика фондового рынка 2007 года.

( Читать дальше )

Tesla вырастет дальше? Где у компании говорящие показатели и какие выводы можно сделать на их основе

- 15 сентября 2020, 12:53

- |

Tesla — самая любимая из нелюбимых бумаг Василия Олейника, который каждую неделю с экрана YouTube вещает нам о Р / Е выше 1 000 и грозится отобрать у Илона Маска свои проигранные в шорте деньги. Меня всегда удивляет — ну почему и зачем зрителям говорить о Р / Е, который совершенно неприменим для оценки растущего стартапа? Попробуем разобраться, насколько действительно дорого стоит Tesla и какого апсайда ждать от нее в будущем.

Почему бизнес Tesla классный — в трех картинках

Картинка 1. Всего за 2019 год в мире было произведено 92 млн автомобилей, из которых доля Tesla составила всего 367 656 автомобилей (1/250 часть, или 0,4%). При этом среди производителей электромобилей Tesla — лидер рынка с долей 16,2% по сравнению с 11,8% в 2018 году (+37,3%):

Верхняя диаграмма — продажи электроавтомобилей в 2019 году в тысячах штук, нижняя диаграмма — доля рынка по брендам, динамика за 2018—2019 гг. в процентах. Источник: McKinsey

Картинка 2. Tesla планирует открывать заводы по всему миру — как раз сейчас компания строит три гигафабрики в Шанхае и Берлине. А в планах еще четыре производственные мощности в США и две в Азии.

( Читать дальше )

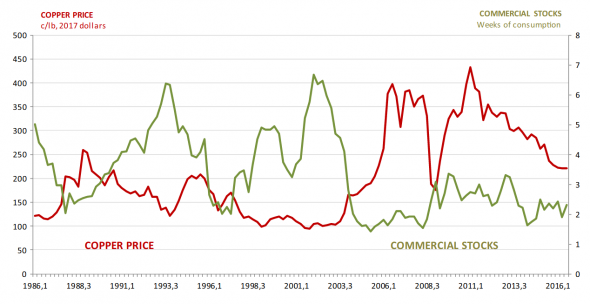

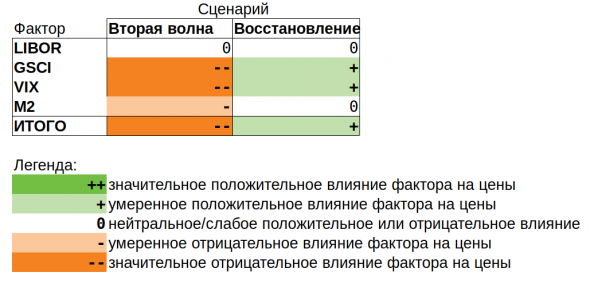

Гребем бабло лопатой на Меди - 2: фундаментальный анализ

- 14 сентября 2020, 18:41

- |

Итак, после первой части, где мы учились рубить капусту с помощью сезонности и технических индикаторов, рассмотрим, как может заработать на меди ленивый инвестор, которому лень каждый день следить, куда там ушла цена, и корректировать свои позиции. Для этого попытаемся сформировать фундаментальный view на актив на ближайшие несколько месяцев.

Бегло просмотрев другие топики, публикуемые по данной теме, с удивлением обнаружил, что в качестве фундаментального анализа все анализируют спрос-предложение меди. Собственно, этот странный факт и побудил меня написать данный пост.

Executive summary

( Читать дальше )

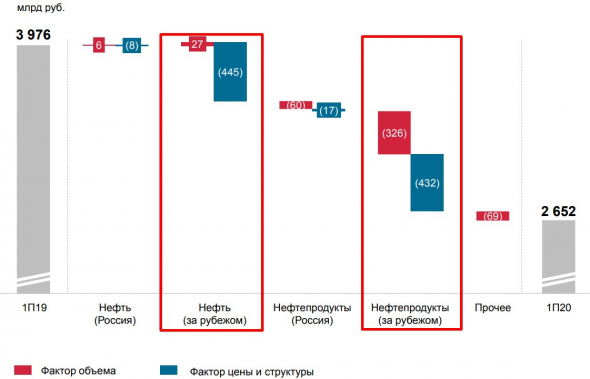

ЛУКОЙЛ

- 11 сентября 2020, 14:30

- |

Недавно мы разбирали вышедший отчет Газпром нефти, сегодня разберем отчет второй по величине нефтяной компании — Лукойла. Если остальные компании являются государственными или квазигосударственными, то Лукойл полностью частная.

На днях я сделал полный видео-разбор ЛУКОЙЛа, если вы еще не смотрели.

Сегодня поговорим о результатах детельности компании за 2 квартал и 1 полугодие в целом.

Выручка упала на (33,3% г/г) до 2 652 млрд. руб, основной причиной является сектор экспорта нефти и нефтепродуктов.

EBITDA упала на (53,2% г/г) до 295 млрд. руб;

( Читать дальше )

Сбросьте сюда американских брокеров кроме IB, в которых можно зарегаться из РФ. Если такие есть. Если найду, сам сброшу сюда.

- 10 сентября 2020, 16:59

- |

Как VIX помогает определить дно или хай

- 09 сентября 2020, 16:25

- |

Короткое видео про единственный опережающий индикатор рынка — индекс страха! Быстро о том как его использовать, смотрите видео до конца и ставьте лайки на ютубе конечно же

чтобы видео выходили чаще!

чтобы видео выходили чаще!( Читать дальше )

Доходы от экспорта нефти из России за семь месяцев снизились на 38%

- 09 сентября 2020, 16:12

- |

За семь месяцев 2020 года доходы РФ от экспорта нефтепродуктов сократились на 28% в годовом выражении, до $28 млрд.

Доходы «Газпрома» от экспорта газа в течение января — июля 2020 года снизились на 51,4% по сравнению с показателем за аналогичный период 2019 года, до $12,5 млрд.

Физический экспорт газа за отчетный период упал на 17,6%, до 104,6 млрд куб. м.

Как свидетельствуют данные ФТС, в июле 2020 года средняя экспортная стоимость поставок газа составила $86 за тыс. куб. м, увеличившись с июньского уровня в $82.

Доходы компаний Sakhalin Energy и «Ямал СПГ» от экспорта сжиженного природного газа (СПГ) в январе — июле 2020 года сократились на 0,7% по сравнению с показателем за аналогичный период 2019 года — до $4,93 млрд.

Объем экспорта СПГ из России за отчетный период при этом вырос на 23,5% и достиг 42,2 млрд куб. м.

Экспорт Россией угля в январе — июле 2020 года снизился на 28,5% по сравнению с показателем за аналогичный период прошедшего года и составил $6,85 млрд.

В натуральном выражении экспорт угля сократился на 9,9%, до 104,89 млн тонн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал