SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Сергеев Петр

Оптимизм оптимизму рознь

- 18 августа 2013, 15:31

- |

Мы все читали и читаем захватывающие истории о кризисе 29-ого и 08 годов, но возможно… нет, мы с точностью станем свидетелями одного из самых мощнейших кризисов за всю историю человечества. В этом я даже не сомневаюсь. Я не так долго занимаюсь долговыми рынками, если брать все знакомство с фондовым рынком, но это знакомство и заработок и хобби, и большая часть моей жизни. Жена бы сказала, что не большая, а вся. Это все лирика.

Все прекрасно знают и осознают, что “основным следствием глобализации является мировое разделение труда, миграция (и, как правило, концентрация) в масштабах всей планеты капитала, рабочей силы, производственных ресурсов, стандартизация, законодательства, экономических и технологических процессов, а также сближение и слияние культур разных стран. Это объективный процесс, который носит системный характер, то есть охватывает все сферы жизни общества. В результате глобализации мир становится более связанным и более зависимым от всех его субъектов. Происходит как увеличение количества общих для группы государств проблем, так и расширение числа и типов интегрирующихся субъектов”

В 2009 году основным источником восстановления стали развивающиеся страны, и особую роль в оживлении мировой экономики сыграл Китай за счет изменения своей модели экономического, и как следствие и социального, развития. Те, кто хоть как-то связан с медициной прекрасно знают, что такое компенсаторный механизм. Этот же механизм ничем не отличается и от экономического компенсаторного механизма в условиях глобализации. По своей сути я не пессимист, ни оптимист, а реалист. И если взглянуть правде в глаза, то реалии очень печальны. Долговой рынок и левередж основного “компенсатора” с легкостью поднялся к тем вершинам, которые исторически считались критическими.

( Читать дальше )

Все прекрасно знают и осознают, что “основным следствием глобализации является мировое разделение труда, миграция (и, как правило, концентрация) в масштабах всей планеты капитала, рабочей силы, производственных ресурсов, стандартизация, законодательства, экономических и технологических процессов, а также сближение и слияние культур разных стран. Это объективный процесс, который носит системный характер, то есть охватывает все сферы жизни общества. В результате глобализации мир становится более связанным и более зависимым от всех его субъектов. Происходит как увеличение количества общих для группы государств проблем, так и расширение числа и типов интегрирующихся субъектов”

В 2009 году основным источником восстановления стали развивающиеся страны, и особую роль в оживлении мировой экономики сыграл Китай за счет изменения своей модели экономического, и как следствие и социального, развития. Те, кто хоть как-то связан с медициной прекрасно знают, что такое компенсаторный механизм. Этот же механизм ничем не отличается и от экономического компенсаторного механизма в условиях глобализации. По своей сути я не пессимист, ни оптимист, а реалист. И если взглянуть правде в глаза, то реалии очень печальны. Долговой рынок и левередж основного “компенсатора” с легкостью поднялся к тем вершинам, которые исторически считались критическими.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 45 )

Fed Tapering. Часть 3

- 16 августа 2013, 23:04

- |

Федрезерв четко просигнализировал о своих планах по выходу из программы количественного смягчения QE3. Дождались, так сказать. В мае 2013 года глава ФРС Бернанке сообщил Конгрессу, что центробанк планирует сокращать объем выкупа активов, на который направляется $85 млрд в месяц. Эти изменения будут оказывать серьезное влияние на финансовые рынки по всему миру. Для оценки будущих действий Феда мы рассмотрим ожидания по экономике, безработице, инфляции и росту процентных ставок на фоне динамики рынка фьючерсов. Посмотрим, как повышение ставок скажется на стоимости заемных средств, проанализируем корреляцию между уровнями ставок, оценим динамику потоков капитала в EM.

Рост доходностей на фоне разговоров о «tapering»

Заявление Бернанке о возможности сворачивания программы QE в мае немедленно спровоцировало падение цен на активы с фиксированной доходностью и привело к всплеску волатильности. С мая доходности бенчмарка долгового рынка США – 10-летних трежериз – выросли на 95 б.п. Это говорит о том, что рынок воспринял сворачивание QE как ужесточение монетарной политики.

( Читать дальше )

Рост доходностей на фоне разговоров о «tapering»

Заявление Бернанке о возможности сворачивания программы QE в мае немедленно спровоцировало падение цен на активы с фиксированной доходностью и привело к всплеску волатильности. С мая доходности бенчмарка долгового рынка США – 10-летних трежериз – выросли на 95 б.п. Это говорит о том, что рынок воспринял сворачивание QE как ужесточение монетарной политики.

( Читать дальше )

О прогнозах в экономике и на финансовом рынке

- 15 августа 2013, 08:43

- |

Внесу свою небольшую лепту в дискуссию относительно прогнозов на рынке и прочих. Мне бы хотелось проиллюстрировать разницу между прогнозированием рынка и прогнозированием природных явлений известной задачкой:

— объявлена лотерея. каждый участник может назвать число от 1 до 100. ценный приз выигрывает тот, чей ответ окажется ближе всего к 2/3 среднего арифметического ответов всех участников.

Типичный «естественнонаучный» подход типичного среднестатистического «технаря» к решению этой задачки состоит в том, что он:

а) решает, что распределение ответов публики будет случайным со средним близким к 50

б) 2/3 среднего = 33.33333

Однако, если мы не среднестатистический технарь, а индивид, немного более задумывающийся (и жадный до ценного приза), то мы, конечно, сообразим, что если найдется много «умников», которые дали ответ 33.33333, то они «сдвинут» среднюю распределения ответов от 50 вниз. То есть средняя будет меньше, чем 50.

( Читать дальше )

— объявлена лотерея. каждый участник может назвать число от 1 до 100. ценный приз выигрывает тот, чей ответ окажется ближе всего к 2/3 среднего арифметического ответов всех участников.

Типичный «естественнонаучный» подход типичного среднестатистического «технаря» к решению этой задачки состоит в том, что он:

а) решает, что распределение ответов публики будет случайным со средним близким к 50

б) 2/3 среднего = 33.33333

Однако, если мы не среднестатистический технарь, а индивид, немного более задумывающийся (и жадный до ценного приза), то мы, конечно, сообразим, что если найдется много «умников», которые дали ответ 33.33333, то они «сдвинут» среднюю распределения ответов от 50 вниз. То есть средняя будет меньше, чем 50.

( Читать дальше )

Покупателям S&P500 1700+ посвящается

- 12 августа 2013, 23:18

- |

Выделил группу так называемых индикаторов сантимента. Выводы для покупателей S&P 500 с текущих уровней не очень приятные.

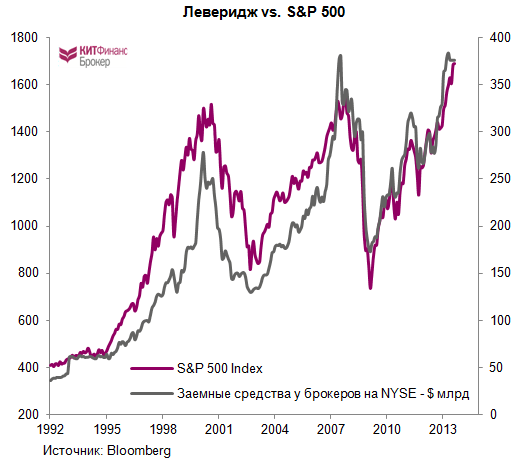

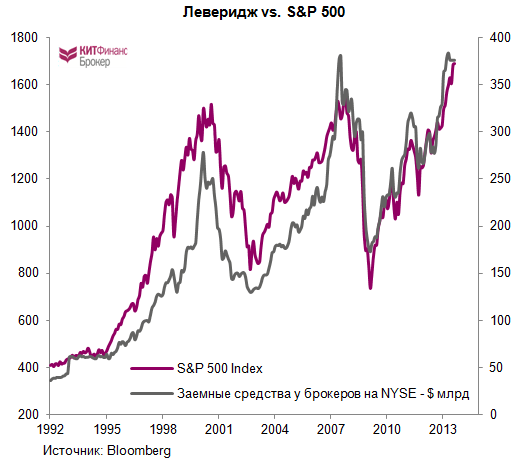

1. Уровень левериджа на американском рынке, по данным NYSE, находится вблизи исторического максимума. С июня 2012 года по июнь 2013 уровень заемных средств, которые используются при торговле через брокеров, вырос на 32,3%. В апреле был зафиксирован абсолютный исторический рекорд в $384,37 млрд. В мае-июне уровень держался на отметке в $377 млрд.

Леверидж высокий, Бернанке этого боится — пузырь дуют. Как выкручиваться в сентябре/декабре на пресс-конференции?

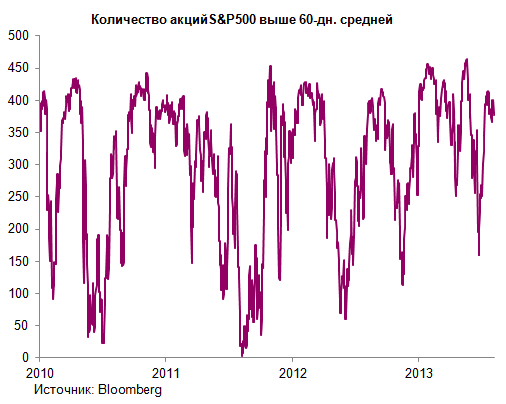

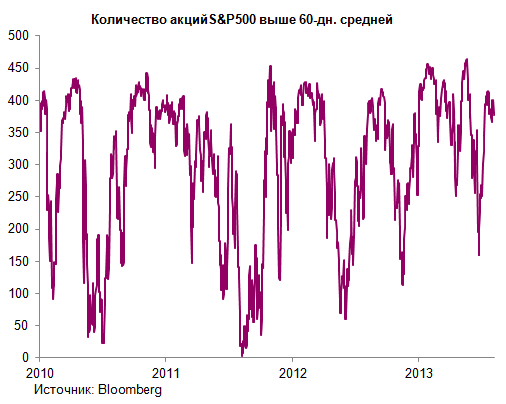

2. Количество акций из индекса S&P 500, которые торгуются выше 60- и 200- дневных средних держится близко к экстремумам.

( Читать дальше )

1. Уровень левериджа на американском рынке, по данным NYSE, находится вблизи исторического максимума. С июня 2012 года по июнь 2013 уровень заемных средств, которые используются при торговле через брокеров, вырос на 32,3%. В апреле был зафиксирован абсолютный исторический рекорд в $384,37 млрд. В мае-июне уровень держался на отметке в $377 млрд.

Леверидж высокий, Бернанке этого боится — пузырь дуют. Как выкручиваться в сентябре/декабре на пресс-конференции?

2. Количество акций из индекса S&P 500, которые торгуются выше 60- и 200- дневных средних держится близко к экстремумам.

( Читать дальше )

Перспектива инвестиции будущего..

- 12 августа 2013, 21:31

- |

Последнее время обсуждается тема инвестиции в долгосрок.В общем, направление в принципе одно и тоже, валюта, нефть, акции.Но, что от валют, что от сырьевых товаров, можно ожидать чего угодно, так как инструменты стали более подвержены манипуляциям со стороны банков и фондов.Нефть всё больше становится источником войн и зависимости некоторых стран, от поставщиков сырья, где страны потребители хотят избавиться от этой зависимости.

Солнце, ветер и вода всего за 30 лет могут полностью избавить земной шар от нефтегазовой зависимости. Примерно столько времени и осталось у человека, чтобы найти альтернативу заканчивающимся углеводородам. «Цивилизации придет конец в этом столетии, если мы не найдем способ жить без ископаемого топлива», — утверждает Дэвид Гудштайн, американский физик и писатель.

Солнце, ветер и вода всего за 30 лет могут полностью избавить земной шар от нефтегазовой зависимости. Примерно столько времени и осталось у человека, чтобы найти альтернативу заканчивающимся углеводородам. «Цивилизации придет конец в этом столетии, если мы не найдем способ жить без ископаемого топлива», — утверждает Дэвид Гудштайн, американский физик и писатель.( Читать дальше )

Endeavour на конференции смартлаб весной 2013

- 12 августа 2013, 15:46

- |

Видео с конференции весной 2013:

Все три идеи, которые Вадим рассказал в марте, так или иначе сработали.

Очередная конференция пройдет 12 сентября 2013.

Записаться на конференцию и просмотреть предварит. программу

Очень бы хотелось бы видеть на нашей конференции среди докладчиков практикующих инвесторов, которые могли бы рассказать инвестиционные идеи. Если среди вас есть такие, пишите admin@smart-lab.ru.

Все три идеи, которые Вадим рассказал в марте, так или иначе сработали.

Очередная конференция пройдет 12 сентября 2013.

Записаться на конференцию и просмотреть предварит. программу

Очень бы хотелось бы видеть на нашей конференции среди докладчиков практикующих инвесторов, которые могли бы рассказать инвестиционные идеи. Если среди вас есть такие, пишите admin@smart-lab.ru.

Обзор на предстоящую неделю от 04.08.13

- 04 августа 2013, 21:11

- |

По ФА...

События уходящей недели были важными и хотя не вызвали сильного движения на рынках: последствия будут непременно).

Рассмотрю их.

1. Заявление ФРС от 31 июля.

Данную тему уже рассмотрела тут

Но хочу добавить по инфляции.

Не секрет, что мнение экономистов внутри ФРС относительно инфляции различается.

Часть экономистов считает, что инфляция низкая и будет оставаться низкой ещё длительное время, поэтому программу КУЕ надо продолжать, а о поднятии ставок в обозримом будущем вообще не может быть и речи.

Другая часть считает, что процесс роста инфляции уже не подвластен ФРС на данном этапе и любые волнения на рынках могут привести к сильному росту инфляции.

Эти разногласия в заявлении ФРС от 19 июня были выражены в особом мнении двух членов ФРС:

— Буллард считал, что ФРС должно защищать свои долгосрочные цели по инфляции и ориентироваться больше на инфляцию при сокращении КУЕ и ужесточении монетарной политики, т.е. на данном этапе при низкой инфляции сокращать КУЕ нельзя.

( Читать дальше )

События уходящей недели были важными и хотя не вызвали сильного движения на рынках: последствия будут непременно).

Рассмотрю их.

1. Заявление ФРС от 31 июля.

Данную тему уже рассмотрела тут

Но хочу добавить по инфляции.

Не секрет, что мнение экономистов внутри ФРС относительно инфляции различается.

Часть экономистов считает, что инфляция низкая и будет оставаться низкой ещё длительное время, поэтому программу КУЕ надо продолжать, а о поднятии ставок в обозримом будущем вообще не может быть и речи.

Другая часть считает, что процесс роста инфляции уже не подвластен ФРС на данном этапе и любые волнения на рынках могут привести к сильному росту инфляции.

Эти разногласия в заявлении ФРС от 19 июня были выражены в особом мнении двух членов ФРС:

— Буллард считал, что ФРС должно защищать свои долгосрочные цели по инфляции и ориентироваться больше на инфляцию при сокращении КУЕ и ужесточении монетарной политики, т.е. на данном этапе при низкой инфляции сокращать КУЕ нельзя.

( Читать дальше )

Охота на доллар: вялый броуновский процесс.... в Фанских горах))).

- 31 июля 2013, 00:42

- |

Сначала пара слов про тему: Что такое «охота на доллар».

Это глобальная идея. Началась она постом

http://vojd-blog.livejournal.com/18992.html

когда спот пошёл на откат с хаёв начала июля. Была предложена средне-долгосрочная концепция ( типа " доллар надо брать") и была предложена тема входа в позицию. Всё это последовательно ( пост за постом) излагалось АфтАром) под меткой ( тэгом) " Охота на доллар".

Вот здесь была описана ситуация даже локальной покупки рубля, хотя «охотился» за долларом.

http://vojd-blog.livejournal.com/19967.html

В итоге была открыта лонговая позиция. которая теперь является стратегической.

Несмотря на свою «стратегичность» — нужно всёж -таки смотреть «глазами», как учил нас ( второразрядников по альпинизму) инструктор Женя Карпов в 1986-87 годах в Фанских горах. «Смотреть глазами» ( а не жо.., — понятно дело.)))) — это означает ( в горах), что чтобы в бумажке про маршрут не было написано, но если «стенку» можно обойти «ногами», то нужно её… таки ногами обойти, а не лезть напрямую. Одним словом, нужно быть разумным. Ещё лучше — мудрым! Но кто же бывает мудрым в 20 лет!???)))) Может только повести с наставником, как нам повезло. Женя нам рассказывал крамольные вещи ( с точки зрения Советского официального альпинизма), что если точки страховки не делаешь, то и страховаться ( связываться) не нужно. А зачем? Типа если один сорвался, то он ещё и второго в связке сдёрнет. Так пусть уж один летит. Все помнят 4А на Марию и объёктивно опасный участок снежного склона 200 меторв ( есть куда лететь, если оступишься — метров 700 на сбосы). Все писали в тактическом плане, что типа в связках, с организацией страховки, но реально утром на кошках все проскакивали и этот участок минут за 15 и привет. Какая страховка? Если всё делать — час с лишним провозишься. Вот и шли всегда по -простому — верёвку даже не доставали…

( Читать дальше )

Это глобальная идея. Началась она постом

http://vojd-blog.livejournal.com/18992.html

когда спот пошёл на откат с хаёв начала июля. Была предложена средне-долгосрочная концепция ( типа " доллар надо брать") и была предложена тема входа в позицию. Всё это последовательно ( пост за постом) излагалось АфтАром) под меткой ( тэгом) " Охота на доллар".

Вот здесь была описана ситуация даже локальной покупки рубля, хотя «охотился» за долларом.

http://vojd-blog.livejournal.com/19967.html

В итоге была открыта лонговая позиция. которая теперь является стратегической.

Несмотря на свою «стратегичность» — нужно всёж -таки смотреть «глазами», как учил нас ( второразрядников по альпинизму) инструктор Женя Карпов в 1986-87 годах в Фанских горах. «Смотреть глазами» ( а не жо.., — понятно дело.)))) — это означает ( в горах), что чтобы в бумажке про маршрут не было написано, но если «стенку» можно обойти «ногами», то нужно её… таки ногами обойти, а не лезть напрямую. Одним словом, нужно быть разумным. Ещё лучше — мудрым! Но кто же бывает мудрым в 20 лет!???)))) Может только повести с наставником, как нам повезло. Женя нам рассказывал крамольные вещи ( с точки зрения Советского официального альпинизма), что если точки страховки не делаешь, то и страховаться ( связываться) не нужно. А зачем? Типа если один сорвался, то он ещё и второго в связке сдёрнет. Так пусть уж один летит. Все помнят 4А на Марию и объёктивно опасный участок снежного склона 200 меторв ( есть куда лететь, если оступишься — метров 700 на сбосы). Все писали в тактическом плане, что типа в связках, с организацией страховки, но реально утром на кошках все проскакивали и этот участок минут за 15 и привет. Какая страховка? Если всё делать — час с лишним провозишься. Вот и шли всегда по -простому — верёвку даже не доставали…

( Читать дальше )

S&P 500: Приехали

- 29 июля 2013, 21:52

- |

После того как S&P 500 с начала года сделал +18% народ восторженно заговорил о перспективах рынка. Чтобы не оставать от рынка, уважаемый г-н Томас Ли, по должности — главный стратег не менее уважаемого JPM - потихонечьку сегодня поднял свой таргет на конец года еще на 5% — 1775. Молодец, что сказать. Надеюсь, что не только сказал, но и подкрепил своими действиями, купив тот самый индекс. Никак прошлой осенью, он же армагеддонил чуть ли не больше всех, рассказывая о том, какое негатинвое влияние на earnings окажет fiscal cliff. Ну, что сказать, чем дальше в лес, тем больше дров.

В действительно ситуация выглядит так. Вот, довольно простая картинка:

На ней, во-первых, видно, что мы сидим на 5-летних хаях, во-вторых, P/E рынка (17-ое), канал с линейной регрессией, иллюстрирующий тренд (красная линия) и два стандартных отклонения, соотвественно, в обе стороны (зеленая). На этом тренде, с 2011 год, когда P/E достигало экстремальных оценок — два стандартных откллонения от тренда. Четырьма красными кружками отмечены эти даты и последующие движения рынка:

( Читать дальше )

В действительно ситуация выглядит так. Вот, довольно простая картинка:

На ней, во-первых, видно, что мы сидим на 5-летних хаях, во-вторых, P/E рынка (17-ое), канал с линейной регрессией, иллюстрирующий тренд (красная линия) и два стандартных отклонения, соотвественно, в обе стороны (зеленая). На этом тренде, с 2011 год, когда P/E достигало экстремальных оценок — два стандартных откллонения от тренда. Четырьма красными кружками отмечены эти даты и последующие движения рынка:

( Читать дальше )

изменении методики подсчета ВВП США

- 29 июля 2013, 14:39

- |

Вашингтон. 29 июля. ИНТЕРФАКС-АФИ — США на этой неделе внесут серьезные

изменения в методологию расчета валового внутреннего продукта (ВВП), в

результате которых будет учитываться ряд факторов, что добавит к объему

американской экономики примерно 3%, пишет газета Financial Times.

Бюро экономического анализа министерства торговли США объявит о внесении

этих изменений 31 июля. Наиболее важными из них станут учет в качестве

инвестиций расходов компаний на исследования и развитие, а также отражение

дефицитов пенсионных фондов в показателе ВВП.

Изменение методологии призвано более аккуратно отразить реалии современной

экономики, пишет FT. По его итогам ВВП США увеличится на сумму, эквивалентную

объему бельгийской экономики.

США станут первой страной, которая примет новый стандарт расчета ВВП.

«Мы прослеживаем эти масштабные изменения за всю историю расчетов, что для нас

означает с 1929 года, таким образом, мы фактически переписываем историю

( Читать дальше )

изменения в методологию расчета валового внутреннего продукта (ВВП), в

результате которых будет учитываться ряд факторов, что добавит к объему

американской экономики примерно 3%, пишет газета Financial Times.

Бюро экономического анализа министерства торговли США объявит о внесении

этих изменений 31 июля. Наиболее важными из них станут учет в качестве

инвестиций расходов компаний на исследования и развитие, а также отражение

дефицитов пенсионных фондов в показателе ВВП.

Изменение методологии призвано более аккуратно отразить реалии современной

экономики, пишет FT. По его итогам ВВП США увеличится на сумму, эквивалентную

объему бельгийской экономики.

США станут первой страной, которая примет новый стандарт расчета ВВП.

«Мы прослеживаем эти масштабные изменения за всю историю расчетов, что для нас

означает с 1929 года, таким образом, мы фактически переписываем историю

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал