Избранное трейдера Светлана

Мои итоги июля

- 01 августа 2019, 16:22

- |

Мои результаты июля представлены в традиционной таблице

Рассказ об июле проще всего начать с Si. Как я уже писал июньском обзоре, 7 июня по концу дня в Si включился «фильтр пилы». Из-за него и не было сделок в Si после 10 июня. Поэтому в таблице мы видим полный нуль, который условным форматированием выделяется синим цветом.

Как видно из таблицы, наибольшую «пользу» моему счету принес RI. Причина? Ну для знающих людей не секрет, что Лонг RI~Лонг МХ+Шорт Si. А последний уже месяца четыре «пилится»: см. выше про «фильтр пилы». Первое слагаемое тоже «пилилось» в июле, хотя и в нем был период падающего «трендика» с 12 по 24 июля, бОльшую часть которого (с 15 по 22 июля) я был в отпуске и на счете были только синтетические облигации. Этот «трендик» и сыграл со мной «злую шутку», выключив «фильтр пилы» в RI в конце моего отпуска. А потом был относительно сильный рост в первые часы 25 июля, после падения накануне и в предыдущие несколько дней. Естественно, что утром 25 июля я был в шортах. А так как утренний рост от открытия составил больше 1%, то шорты мои системы стопили «по текущим», а вот лонги по обыкновению в таких ситуациях ставили на пробой максимумов с открытия до некоторых временных срезов с 10:40 до 12:00 (в этом случае 50% лонга берется на пробое уровня на шаг цены, а вторые 50% на пробой нового максимума, образовавшегося в течении нескольких минут после пробоя предыдущего уровня). И если в Газпроме рост 25-го после пробоя указанных утренних уровней даже позволил закрыть день в плюс раз в 6 меньше роста самого Газпрома, то в RI к зафиксированному минусу в шортах добавился минус в лонгах по переоценке. Собственно 25-го и была получена половина июльского убытка в RI. Поcле 25-го в RI (как и в Сбере) снова включился «фильтр пилы» и потому от этих двух инструментов уже мало что зависело.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 38 )

ММК: финансовые результаты за II кв. 2019 г. по МСФО. Отрицательная динамика...

- 01 августа 2019, 15:43

- |

ММК опубликовала финансовые результаты за II кв. 2019 г. по МСФО. Выручка компании по итогам отчётного периода снизилась на 5,1% по сравнению с аналогичным периодом прошлого года – до $2 млрд, за I пол. 2019 г. на 7,8% – до $3,8 млрд. Показатель EBITDA сократился за 6 мес. на 22,6% – до $937 млн, чистая прибыль упала почти на 26% – до $497 млн. Квартальная прибыль сократилась аж на 30,8% по сравнению с II кв. 2018 г. – до $272 млн.

Результаты вышли ожидаемо слабые, показатели снизились на фоне укрепления рубля, снижения цен на сталь и роста стоимости сырья, которое используется для производства стали. Также из-за роста капитальных затрат и падения операционного потока у компании снизился FCF, что сразу же отразилось на падении дивидендах выплат.

ММК в прошлом году утвердила новую дивидендную политику, увеличив коэффициент выплат с 30% до не менее 50% от свободного денежного потока (FCF) при условии, что показатель чистый долг/EBITDA будет находиться ниже 1х. Если чистый долг/EBITDA превысит 1х, на выплаты будет направляться 30% FCF. Новая дивидендная политика предполагает возможность выплат акционерам на ежеквартальной основе, в то время как ранее компания начисляла дивиденды дважды в год.

( Читать дальше )

Обзор заседания ФРС: Запутавшийся Пауэлл, рост лагеря «оппозиции»

- 01 августа 2019, 15:22

- |

Как я писал в статье «Снизить ставку легко, сложно объяснить решение», позитивные сюрпризы в экономических данных США за июль оставили контур рисков достаточно размытым для ФРС. Их содержание в основном представляло риски во внешней торговле, и в меньшем объеме риски открепления инфляционных ожиданий от целевых ориентиров ФРС (“deanchoring inflation expectations”).

Однако, фактор «резистентной инфляции» сейчас объясняется долгосрочными структурными изменениями – старением населения, прорывными технологиями (amazon, uber) лишающих фирм рыночной власти, падение переговорной силы работников с преобладанием доли работников низкой квалификации в общей занятости (и как следствие мертвая «кривая» Филлипса).

Как результат, снижение ставки стало преимущественно реакцией на тревожные экономические изменения за рубежом, о чем было прямым текстом сказано в заявлении:

“In light of the implications of global developments for the economic outlook as well as

( Читать дальше )

Ленивый инвестор: пополнение портфеля дивидендами, ежемесячными взносами, текущая статистика

- 01 августа 2019, 15:15

- |

Добрый день!

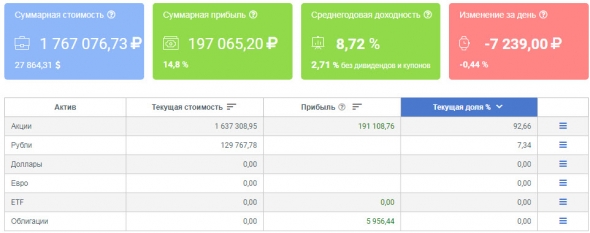

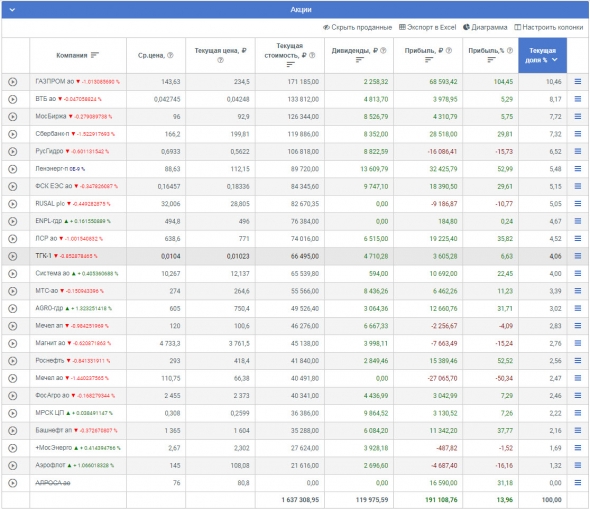

С прошлого поста от 24 мая 2019 (докупка Мосбиржи) прошло много времени, обновим ситуацию по портфелю.

Добавлены дивиденды от всех компаний, кроме пока Системы, Газпрома и Мечел пр.

Было 2 пополнения по 30 000 руб. в июне и в июле (итого 60 000 руб.) согласно ежемесячному плану.

Накопилось свободных денег в размере 129 767 руб.

Скоро августовское пополнение и буду распределять деньги по ценным бумагам.

Статистика портфеля в реальном времени:

www.intelinvest.ru/public-portfolio/9143/?ref=17237

Визуальные картинки по портфелю.

( Читать дальше )

Металлурги платят дивиденды в кредит (ММК, НЛМК, Северсталь)

- 01 августа 2019, 15:14

- |

дивиденды в кредит (ММК, НЛМК, Северсталь)" title="Металлурги платят дивиденды в кредит (ММК, НЛМК, Северсталь)" />

дивиденды в кредит (ММК, НЛМК, Северсталь)" title="Металлурги платят дивиденды в кредит (ММК, НЛМК, Северсталь)" />Выходят отчеты компаний по МСФО за 1-ое полугодие 2019. Металлурги (Северсталь, НЛМК, ММК) платят дивиденды акционерам за счет кредитов. К чему это приведет, и стоит ли вкладываться в эти акции рассмотрим далее.

Напишу несколько общих тенденций для указанных компаний черной металлургии (далее — «металлурги», «компании»). Компании нарастили выручку, но при этом себестоимость выросла сильнее. В результате прибыль упала.

( Читать дальше )

Разница в требовании ГО у брокеров

- 01 августа 2019, 15:12

- |

Примерно полгода назад решил открыть второй брокерский счет для тестирования опционных стратегий, чтобы позиции на нем не смешивались с основным рабочим счетом. Оформил у другого брокера, так как подумал, что диверсификация не повредит.

И сразу после подключения заметил интересную странность: при выставлении заявок на покупку или продажу фьючерсов, требование по ГО у двух брокеров почему-то отличается! То есть для того, чтобы купить одинаковое количество фьючей — у разных брокеров требуется разная сумма! 0_о Соответственно и свободных денег на счете с увеличенным требованием по ГО остается меньше и по нему быстрее наступает маржин-колл в случае отрицательной маржи.

( Читать дальше )

Лидеры роста и падения на Московской бирже 1.08.2019 15:00

- 01 августа 2019, 15:00

- |

- ПИК ао (+383%)

- Башнефт ап (+335%)

- Юнипро ао (+176%)

- НЛМК ао (+142%)

- ВТБ ао (+139%)

Лидеры обсуждения на форуме акций сегодня

| № | Название | Число комм-в | Цена, посл |

Изм, % |

|---|---|---|---|---|

| 1 | Новый Колизей | 54 | ||

| 2 | фьючерс ртс | 46 | ||

| 3 | Сбербанк | 43 | 228.6 | -2.09% |

| 4 | ММК | 27 | 42.225 | -1.53% |

Лидеры роста сегодня

| № | Название | Цена, посл |

Изм, % | Объем, млн руб |

|---|---|---|---|---|

| 1 | Газпрнефть | 435.95 | +2.2% | 280.61 |

| 2 | НКНХ ап | 68.62 | +1.96% | 12.19 |

| 3 | Юнипро ао | 2.693 | +1.24% | 96.52 |

| 4 | Сургнфгз-п | 31.455 | +1.01% | 463.24 |

| 5 | Аэрофлот | 108 | +0.99% | 204.77 |

Лидеры снижения сегодня:

| № | Название | Цена, посл |

Изм, % | Объем, млн руб |

|---|---|---|---|---|

| 1 | Polymetal | 749.3 | -2.73% | 139.23 |

| 2 | Сбербанк | 228.6 | -2.09% | 9 295.65 |

| 3 | Аптеки36и6 | 11.816 | -1.53% | 7.01 |

| 4 | ММК | 42.225 | -1.53% | 391.04 |

| 5 | Сбербанк-п | 199.8 | -1.53% | 882.24 |

( Читать дальше )

Оптимизация торговых стратегий

- 01 августа 2019, 14:31

- |

1. Секционирование (сегментирование) данных.

Оптимизация проводится на исторических данных.

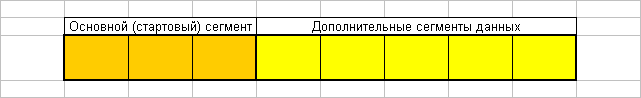

Данные необходимо подготовить для тестирования. Для этого необходимо весь интервал данных разбить на сегменты (секции), сделав первый сегмент более крупным, чем остальные (см.рис.1).

Рис.1. Секционирование данных

Секционирование данных необходимо, чтобы уменьшить случайные погрешности тестирования систем, обусловленные случайной или полученной в результате оптимизации подгонкой параметров системы под параметры рынка.

Ситуация с подгонкой чаще всего возникает в результате «переоптимизации» торговой системы, когда в результате большого количества оптимизационных переменных возникает точная настройка торговой системы на тестируемый участок рынка. В результате мы получаем торговую систему, которая будет обеспечивать на данном участке диапазона исторических данных превосходные параметры, но только на этом. Рынок все время разный, в дальнейшем параметры движения котировок не будут в деталях соответствовать прошлым, соответственно другими будут и результаты.

( Читать дальше )

Валютные войны. Часть первая. Мировая торговля.

- 01 августа 2019, 13:52

- |

Сделал крупную статью для одного очень известного телеграмм-канала, а вот мой канал, в который приглашаю всех желающих https://t.me/khtrader

Для лучшего восприятия здесь публикую в два этапа. В первой части обзор мировой торговли.

Итак начнем.

Стратеги внешней политики ведущих мировых держав давно уже поняли, что вместо геополитики для расширения рынков можно использовать мощь национальной экономики и перевести отстаивание национальных интересов в плоскость геоэкономики. Что более гуманно по отношению к человечеству и не менее эффективно для защиты и расширения национальных экономик.

Бенефициаром трансформации международной экономики выступает мистер Д.Трамп, который начал использовать гигантские масштабы экономики США для экспансии мировых рынков. Любопытно, что Америка не первопроходец в этом нелегком труде, ЕС и особенно Китай уже давно играют в геоэкономические игры на поле мировой торговли.

Итак, данная статья должна ответить на вопрос, что будет происходить на полях международной торговли? На сегодняшний день ведущие стратеги сошлись во мнение в том, что тот, кто правит бал в мировой торговле и владеет миром.

( Читать дальше )

Бэнкинг по-русски: «Бумажный» НДС. Все, что вы не знали и боялись спросить (c)

- 01 августа 2019, 13:38

- |

Автор Кирилл Соппа , эксперт по налоговой оптимизации, налоговый консультант.

Очень часто приходится профессиональным налоговым юристам и консультантам сталкиваться с мнением, что они просто не понимают сложных схем продавцов «бумажного» НДС и поэтому не рекомендуют его применять. Ситуация как раз обратная, мы слишком хорошо понимаем (не все, конечно же, но большинство) всю внутреннюю «кухню» «бумажного» НДС. И именно поэтому не рекомендуем с ним связываться.

Налоговый эксперт Кирилл Соппа на своем канале в «Яндекс.Толк» представил разбор всех мифов и вопросов, касающихся схем по оптимизации НДС. Статья получилась большая, потому что мифов распространяется много. В связи с этим в начале в форме оглавления приведен список вопросов, которые разбираются в статье. Можно читать только то, что интересно, но лучше все же по порядку.

- Почему НДС законно не оптимизируется в отличие от налога на прибыль, хотя принцип расчета у них вроде бы одинаковый — доходы минус расходы умножить на ставку — просто при расчете НДС не все расходы учитываются (только НДСные)?

- Как работает АСК НДС-2? Почему из-за нее невозможно оптимизировать НДС?

- Каким образом несмотря на работу АСК НДС-2 продолжают продавать «бумажный» НДС? «Обнальщики» придумали схему обхода АСК НДС-2?

- Почему сейчас «бумажный» НДС продается отдельно от кэша? Это делает схему безопасной?

- Что за различные законные схемы оптимизации НДС, которые продают на семинарах популярные налоговые консультанты?

- Продавцы «бумажного» НДС предлагают купить вычеты, которые не создают разрывов в АСК НДС-2. Якобы есть компании, у которых есть входящий НДС, но он им не нужен. Это правда?

- Продавцы «бумажного» НДС продают некий «экспортный» НДС, который тоже не формирует разрывов по АСК НДС-2. Его можно безопасно покупать?

- Реально ли вообще купить настоящие вычеты у продавцов «бумажного» НДС? Есть ли способы отделить реальные вычеты от искусственного «бумажного» НДС?

- Что будет если купить искусственный «бумажный» НДС?

- Пример реального кейса, когда мы по заказу клиента разбирали предложение продавца «бумажного» НДС.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал