Избранное трейдера Stan avenue

Лечение рыночной болезни. Основная проблема трейдеров и инвесторов.

- 29 января 2020, 17:29

- |

- Вы слишком часто торгуете

- Вы слишком часто принимаете новые решения

- Вы слишком часто поддаетесь сомнениям

- Вы слишком часто изменяете принятые решения

- Вы не терпеливы и не способны ждать

- Вы слишком часто изменяете и «улучшаете» свою торговую или инвестиционную стратегию

- Вы слишком много следите за новостями, аналитикой, поглощаете слишком много информации

- Вы слишком много сидите на смартлабе, анализируете или обсуждаете свои сделки, идеи и инвестиции

- Вы слишком много времени тратите на трейдинг и инвестиции

- Вы слишком много думаете о своих сделках и инвестициях

- Перестаньте считать рынок своим хобби, развлечением или наоборот — работой и призванием в жизни

- Перестаньте гнаться за каждым движением рынка и пытаться поймать каждую волну или инвестидею

- Переведите все графики на недельные бары, а когда найдете силу воли — на месячные, и запретите себе смотреть на меньшие ТФ. Это гарантированно сделает вашу жизнь ГОРАЗДО проще

- Перестаньте смотреть в портфель и следить за котировками. Тренируйте выдержку — отсчитайте, сколько дней подряд вы можете не смотреть на котировки. Увеличивайте это время до оптимального (для инвестора — не чаще раз в месяц)

- Натренируйте себя принимать решения не чаще, чем предусмотрено вашей торговой системой. Для инвесторов этот период может быть от «раз в месяц» до «раз в год». Запретите себе что-то делать чаще, чем предусмотрено стратегией, независимо от новых идей и происходящих на рынке и в мире событий.

- Высший пилотаж — научитесь спокойно сидеть в кэше и не совершать сделок, когда для них нет веских оснований. Не пытайтесь сразу куда-то вложить каждую монету на брокерском счету.

- Игнорируйте «недополученные прибыли» и «упущенные возможности». Никогда не жалейте о прошлом.

- Осознайте, что заниматься инвестициями — не интереснее, чем заполнять налоговые декларации. Если вам кажется, что инвестиции это весело, интересно и увлекательно — скорее всего, с вами что-то не так

- Если вы трейдер — убейте своего внутреннего лудомана, который подсознательно подменяет рулетку из казино торговлей на рынке, и пытается поймать кайф, а не заработать

- Самое, пожалуй, важное — найдите, чем занять свое свободное время, которое вы тратите на рынок — найдите в жизни другое призвание и увлечение, которое поглотит вас полностью и заставит забыть о рынке как о скучной и бесполезной трате времени. Совершенствуйте себя и свои нерыночные компетенции, или просто живите в свое удовольствие

P.S. Статья навеяна наблюдениями за собой и другими смартлабовцами, но не претендует на панацею от чьих-либо проблем. Тем не менее, стараюсь с этого года следовать указанным принципам и сам.

- комментировать

- ★31

- Комментарии ( 29 )

Как работает биржа СПБ?

- 28 января 2020, 12:41

- |

План статьи:

- СПБ – История создания

- СПБ – Главное преимущество (УТП)

- СПБ – Технология доступа к иностранным бумагам

- СПБ – Налоги

- СПБ – ETF

- СПБ – Риски

- СПБ – Мысли и заключение

Биржа СПБ, которая кстати располагается в Москве (в Москве, Карл!) была основана в 1997 году и в целом развивалась совершенно обычным образом, без каких-либо замашек на иностранные бумаги.

То есть обычные российские компании получали листинг и ими можно было торговать.

В 1997 году именно биржа СПБ организовала у себя площадку для проведения торгов фьючерсами и опционами. Позже ее выкупила Московская биржа (в то время называлась РТС).

Уже на этом этапе можно в целом отметить высокий уровень технологичности биржи СПБ (впрочем как и Московской). Это обусловлено в первую очередь поздним выходом на рынок, когда можно было сразу с нуля брать современные технологии и системы для разработки качественного ПО. (Технологическая биржа NASDAQ для сравнения открылась в 1971 году, а Windows появился только в 1985!)

( Читать дальше )

Я хочу что бы ты прозрел, если Сам захочешь .....

- 26 января 2020, 23:00

- |

«Раб-очий» не должен ничего понимать, поэтому мы придумали Это...

Давненько товарищи не виделись. Разбудите меня в любое время, Я спрошу только несколько вещей! 1)Сколько стоит квадратный метр жилья в Москве и СПБ, 2)Сколько стоит Тройская Унция (31,1 гр) Золота в Долларах, 3) Какой Курс нац валюты по отношению к Доллару 4) Дайте график Нефти 5) Когда был последний кризис с Девальвацией НАЦ Валюты.

Поехали:

1) Всегда стремись иметь минимальную ЗП= стоимости квадратного метра в твоем городе (Особо касается МСК и СПБ) СПБ должен зарабатывать 100 — 110 тр. (Доход можно считать на семью)

2)Какое бы время вы не брали средняя ЗП в золоте (см. правило 1) равняется в среднем от 30 до 35 гр. Золота Вот формула= Стоимость унции в долларах 1571 / 31,1 (унция) = 50,51 долларов за 1 грамм, отсюда 1 гр в Рублях = 50,51* курс доллара (62)= 3 132 рублей за 1 грамм Отсюда 110 000 руб (метр квадратный и Нужная ЗП) / 3132 р= 35,12 гр. Золота

Вы удивитесь но расчеты показывают что с 1991 года Хорошая ЗП всегда составляла 30-35 гр Золота.(пересчитайте) Исключение было Дикие годы с 2000 по 2014 (зп в золоте была от 35 до 150 грамм) Дикий рост Нефти.

( Читать дальше )

Как перевести деньги в Interactive Brokers со счета в российском банке

- 22 января 2020, 15:17

- |

Сегодня практическая статья: про первичный перевод денег с вашего счета в российском банке на счет Interactive Brokers. Она для тех инвесторов, которые планируют инвестировать через зарубежного брокера, в частности через «Интерактив Брокерс».

Именно первый перевод, потому что последующие переводы делаются элементарно с помощью шаблона в личном кабинете банка, просто нажатием кнопки. И об этом в конце статьи.

Не переключайтесь и вы научитесь делать первый перевод денежных средств на брокерский счет в «Интерактив Брокерс». Расскажу нюансы. Научу как отправлять деньги и не платить комиссию за перевод. Узнаете какую ошибку сделал я при первом переводе и как она исправляется. В конце видео коротко расскажу как делать быстро повторные переводы на брокерский счет.

Брокер «Интерактив Брокерс» обладает русскоязычной поддержкой, как по переписке, так и по телефону. К тому же есть версия сайта данного брокера на русском языке. Поэтому разобраться можно в любой проблеме, даже если вы не владеете английским языком.

( Читать дальше )

🔥Новая ЗОЖ информация про пищеварение и разрыв всех гомо-шаблонов

- 04 января 2020, 16:32

- |

Реально очень толковая вещь.

Самое интересное, что ЗОЖ книги противоречат друг другу.

В одной написано: жри жиры, в другой: не ешь мясо. в третьей: не жри ничего...

А тут разумно и логично все объясняется, и хочу вам кое что рассказать, что лично для меня стало новым.

От себя сразу скажу, что я понял на данный момент: занимаясь всякими биохакингами, модными там лонгевити и прочим, лишениями еды и голоданиями можно напрочь поломать свой организм из-за того, что он будет лишен каких-то важных компонентов.

1. В слюне есть белок — лизоцим. Он убивает бактерии. Он любит щелочную среду, поэтому «минералочка» лечит все болезни при правильном употреблении. Чтобы лизоцим вырабатывался, нужно есть белок. Веганы потребляют только 12 аминокислот вместо 20, лизоцима меньше, — чаще болеют. Дольше жуешь — дольше пища обрабатывается лизоцимом — тем лучше.

2. Желудок переваривает еду, подготавливает ее к всасыванию в кишках. Он изолирован двумя клапанами. И в норме должен быть полностью закрыт, пока еда переваривается. Если человек во время еды нервничает, стрессует, торопится, много запивает еду водой, то можно вывести из строя затворный механизм — кислота из желудка попадать назад в пищевод, а желчь из кишки будет попадать в желудок.

3. В желудке за переваривание белков отвечает желудочный сок — соляная кислота (HCl). Если у вас понижена кислотность сока, то белковая пища (мясо) будет перевариваться неполностью. Неперваренное мясо будет бродить в кишечнике, вызывая газообразование и вонючий аммиачный пердеж. Чтобы вырабатывалась кислота, нужен водород и хлор. Откуда взяться хлору? Тока соль. Поэтому мясоеды инстинктивно любят соль.

тут у меня вопрос: если лизоцим и желудочный сок убивают бактерии, то какой смысл тогда принимать полезные молочнокислые бактерии? или они типа «свои»?

4. Желудок также обеззараживает плохие бактерии. Рвотный рефлекс это что? Желудок понимает, что самостоятельно не в состоянии справиться с отравой в пище, поэтому он открывает верхний (кардиальный) клапан и выталкивает пищу наружу.

5. Если пить много во времы еды, то снижается кислотность желудочного сока. Пища хуже переваривается. Получаем недоперевареную пищу в кишечнике и брожение. Пить лучше за 20 минут до еды и минимум через 30 минут после. Соляная кислота через 30 мин уже не действует. Если вас подташнивает после еды, то как ни странно, лучше не пить — надо дать соляной кислоте доделать свое дело.

Раньше я всегда много пил во время еды, потому что пища казалась мне сухой. А почему? Потому что я как правило ел достаточно торопливо, не осознанно.

( Читать дальше )

20 правил рынка и инвестирования

- 25 декабря 2019, 12:48

- |

Практически машинный перевод статьи:

20 Rules for Markets and Investing

compoundadvisors.com/2019/20-rules-for-markets-and-investing

1. Будьте смиренны, иначе рынки в конце концов найдут способ смирить вас.

Больше уверенности в себе — это хорошо во многих сферах жизни. Рынки не являются одним из них. Более уверенные инвесторы, как правило, больше торгуют и берут на себя неоправданный риск, что приводит к худшей доходности.

Мужчины, как правило, более уверены в своих торговых способностях, чем женщины, и как следствие демонстрируют более низкую среднюю доходность.

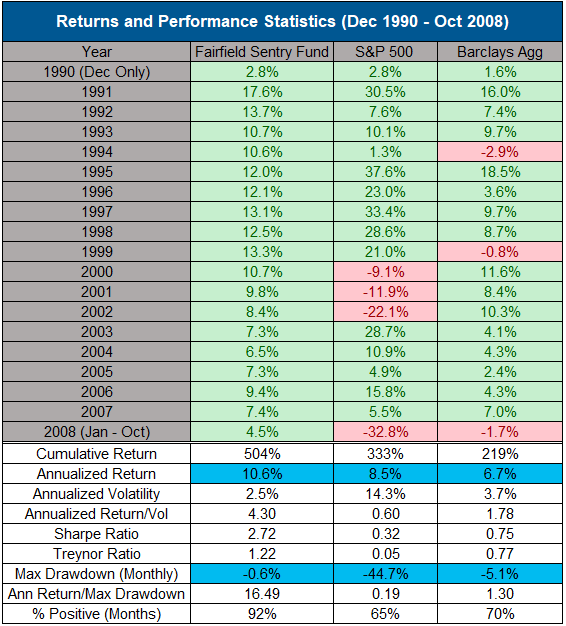

2. Без риска нет вознаграждения. Если это кажется слишком хорошим, чтобы быть правдой, то, скорее всего, так и есть.

Заманчиво высокие доходы. Плавная доходность. Идеальное рыночное время.

Это всего лишь несколько приятных мелодий, которые могут ввести инвесторов в заблуждение.

Взгляните на вторую колонку в таблице ниже:

( Читать дальше )

Философские мысли про трейдинг, счастье и грааль!

- 19 декабря 2019, 11:20

- |

На смартлабике периодически появляются топики, в которых раскрывается тема, как пораньше уйти на пенсию, как будто в этом и есть истинное счастье для человека. Лично я придерживаюсь мнения, что не нужно заниматься той работой, которая тебе не нравится, а если работа нравится, и ты от нее получаешь удовольствие, то какой смысл стремиться ее бросить и уйти на пенсию? Никакого! А если никакого смысла нет, то и нет никакого смысла в ущемления себя во многом, ради этой призрачной пенсии.

Уже за более чем 11 лет плотного контакта с фондовым рынком, я для себя нашел грааль. Причем грааль заключается не в процентах заработка, а в счастье, а точнее в такой торговле, которая у тебя вызывает минимальное выделение такого гормона, как кортизол. (гормон стресса). Чем меньше кортизола, тем ближе вы к счастью. Для многих путь к счастью будет не торговать вообще.

Лично мой грааль заключается первоначально в том, что не нужно хранить в инвестициях и спекуляциях больше той суммы, с которой вы не готовы расстаться, а тем более делать это самоцелью своей жизни, ради каких-то призрачных пенсий или еще чего ни будь. Заработал на то, что ты хочешь, снимай и покупай, делать подарки себе и своим близким это настоящее удовольствие.

( Читать дальше )

Как быстро прикинуть за сколько удвоится капитал. Правило 72

- 29 ноября 2019, 00:50

- |

Пример: инвестор вложил 100 000 рублей под 5% годовых. За какой период сумма на его счету удвоится с учётом реинвестирования процентов?

Нужно подставить данные в формулу:

72 / 5% = 14,4 года

Обратный пример: инвестор хочет удвоить 100 000 рублей за 10 лет. Какую процентную ставку ему следует искать?

72 / 10 ( лет ) = 7,2 % годовых

Правило 72 может быть применено для оценки потерь инвестора из-за инфляции.

Пример: Инвестор хочет посчитать, за какое время величина его капитала уменьшится вдвое при ставке инфляции в 5%.

72 / 5% = 14,4 года

Вот такая наглядная шпаргалка может быть всегда под рукой.

У подхода есть небольшая погрешность.

Дивидендная стратегия инвестирования. Плюсы и минусы

- 25 ноября 2019, 14:45

- |

Суть дивидендной стратегии — ваш капитал приносит деньги здесь и сейчас. Вы зарабатываете не на росте цены акции, а от регулярных поступлений денег на счет

То есть вы покупаете здоровье, крепкий сон и понятное финансовое будущее. Эта стратегия лично мне не подходит. У нее меньше гибкости, чем у доходной. Но есть люди, которым она подойдет идеально. Например, своей маме я порекомендую именно дивидендную стратегию.

( Читать дальше )

Дивиденды2019 и индексы Мосбиржи

- 19 ноября 2019, 21:36

- |

Россия мировой дивидендный лидер по итогам 2018 года

По данным Bloomberg, по итогам 2018 г. дивдоходность российского рынка составляет порядка 8%.

Данные Национального рейтингового агентства свидетельствуют о выплате рекордных 3,13 трлн руб. Это в 1,5 раза выше, чем по итогам 2017 г.

Допустим, что мажоритарные акционеры получат две трети от этих 3,13 трлн. Но ведь на долю миноритариев достанется около 1 трлн рублей.

Законодательство в РФ таково, что если акционеры на собрании проголосовали за выплату дивидендов, то их получат все акционеры имеющие акции в дату закрытия реестра для получения дивидендов. И основные владельцы, и миноритарные акционеры, то есть мы с вами

И если мы пришли на российский фондовый рынок за дивидендами, то, желательно за дивидендами, размер которых будет больше, чем банальный депозит. Это стало особенно актуально в связи с постоянным падением процентных ставок по банковским депозитам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал