Избранное трейдера Старик Рамуальдыч

Продажа опционов по методу FUDOM (фундаментальный анализ в сочетании с убыточными опционами)

- 18 января 2016, 13:39

- |

Продажи опционов дают высокий процент успешных сделок. Но те немногие, которые будут убыточными, могут дорого вам обойтись. Описываемый метод позволяет склонить шансы в вашу пользу и эффективно управлять рисками

Наиболее надежным подходом к продаже опционов является метод FUDOM (англ. аббревиатура – фундаментальный анализ в сочетании с убыточными (out-of-money) опционами – прим. пер.). Во многих отношениях он, безусловно, может служить наиболее эффективным и наиболее прибыльным дополнением к вашей стратегии продажи опционов. Он позволяет не только открывать опционы с высокой вероятностью потери ценности при истечении, но и делать это так, чтобы можно было спокойно спать по ночам.

FUDOM отдает предпочтение фундаментальным факторам базового рынка перед прочими факторами. Суть его заключается в продаже опционов, находящихся в глубоком убытке, с учетом оценки фундаментальных факторов.

Например, инвестор настроен по-медвежьи по отношению к пшенице, основываясь на данных о рекордном урожае и, следовательно, избыточном предложении. Поэтому он может, еще до сбора урожая, продать находящийся в глубоком убытке

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 8 )

Простой совет по нефте-рублю

- 18 января 2016, 13:23

- |

Поэтому, если смотрите по нефти вверх или по доллару вниз, то лучше покупать нефть (Лично я беру ее через опционные конструкции) чем шортить бакс, потому что нефть может расти, а бакс будет отыгрывать повышение бочки-рубля.

Иными словами + 10% по нефти очень маловероятно отразится в +10% по шорту бакса.

Также неплохой вариант это покупка канадца против доллара. Он уже неплохо упал.

Как я вчера сказал никакого армагеддона по нефти из-за Ирана не будет, все уже по большей части в цене.

З.Ы. не торговая рекомендация.

Зы-2. как правильно шортить бакс через опционы я уже писал в прошлых постах.

Время капитуляции?

- 18 января 2016, 10:13

- |

Обзор рынков. Пятница, 18 января 2016

Настали времена капитуляции. В пятницу нефть окончательно “пробила” 30, а на электронных торгах сегодня утром Брент достигал 27.67 долл./барр. — минимум с 2003 г. или новые 12-ти летние минимумы. Сейчас фьючерс на 28.6 долл./барр. Инвесторам и людям, зависящим от нефти становится страшно, вплоть до иррациональности. Начиная с 2014 г. считалось, что низкие цены нефти скоро сделают свое дело, приспособят предположение к спросу, после чего цена стабилизируется. Но этого никак не происходит. И хотя мы по-прежнему уверены, что низкие цены — лучшее средство от низких цен, ситуация рискует быть сначала хуже, прежде чем станет лучше.

В выходные с Ирана предсказуемо сняли санкции (точнее, не все санкции, но свободно продавать нефть страна теперь может). Напомним, власти этой республики обещали добавить 0.5 млн. барр. в сутки в течение недель, и довести прирост производства до +1 млн. в течение года. (правда, многие наблюдатели считают, что реальный прирост будет в 2 раза ниже)

( Читать дальше )

Фунт стерлингов. GBP/USD. 6B. Действия крупных игроков и ситуация на рынке валютных фьючерсов на сегодняшний момент, согласно отчетам СОТ.

- 18 января 2016, 02:55

- |

Фунт стерлингов. GBP/USD. 6B. Действия крупных игроков и ситуация на рынке валютных фьючерсов на сегодняшний момент, согласно отчетам СОТ.

Сегодня я хотел бы обратить ваше внимание на ситуацию, сложившуюся в таком, интересном для многих инструменте, как фунт стерлингов. Это важно, как для работающих с валютными фьючерсами на CME, так и торгующими на рынке FOREX.

Уважаемый лично мной за очень грамотную аналитичку, Михаил Мирошниченко относительно недавно опубликовал пост, в котором выразил мысль, что торгующим на форексе особо не стоит брать в расчет данные по валютным фьючерсам с CME, в частности, по объемам, т. к. объемы глобального межбанковского рынка FOREX значительно превосходят таковые на фьючерсном рынке. Да, это действительно так, но фьючерсный валютный рынок, не смотря на свои меньшие размеры, все же очень тесно связан с межбанковским рынком, и движения, происходящие на этих рынках, по сути, одинаковые. Конечно, всегда будут возникать нюансы, касающиеся удобства для хеджирования и спекуляций, но сильного дисбаланса между этими рынками не может быть по определению, т. к. возникший дисбаланс мгновенно устраняют арбитражеры.

( Читать дальше )

Воскресная пастель "Евро с индюками"

- 17 января 2016, 23:58

- |

ориг

Хочу поблагодарить за помощь в написании пастели два трендовых индикатора (первый, второй) и их автора.

Начало пути к 1.000.000! Изучаю опционы. Часть 1

- 15 января 2016, 21:58

- |

Итак, что-то начал читать про опционы буквально 2 недели назад. До этого торговал фьючерсами. Сейчас решил окучивать опционы.

Причина: устал сидеть перед монитором и караулить фьючерсы. Несмотря на то, что торговля была системной и приносила доход, но это был интрадей, от которого реально устал!

Цель: высвободить время, при этом особо не теряя в доходности, а может и увеличить её!

Пожелания: по возможности безрисковые стратегии. Наращиваем по-немногу, в позицию в планах «закидывать» в районе 30% от текущего депо это как бы оптимально, но там как получится!

Дабы в силу непонимания всех процессов в опционах, исключить большие потери, стартовый капитал 30.000 рублей

Почти сразу стал пробовать без окончательного понимания влияния Греков (кстати так нифега и не разобрался пока), волатильности, как толком получается стоимость опциона. Решил, что лучше сразу в бой, а там разберемся! ))

Конечно, немного почитал про стандартные стратегии, что такое пут опцион, и колл-опцион. Понял, что мне пока что лучше с продажей опционов не связываться, поэтому выбор пал на 2 стратегии: стрэнгл и стрэддл-их покупка. Опять же чтоб не заморачиваться куда пойдет цена-лишь бы куда-нибудь шла, а я в любом случае заработаю с этими стратегиями!

В следствии обычной логики, для меня было жалко покупать дорогие опционы по текущей цене, то есть формировать стрэддл. И выбор пал на СТРЭНГЛ:

Поэтому 1-ая сделка (стратегия) была следующей:

23 декабря я прикупил:

Коллы Si на 75000 мартовские по цене 1750 в количестве 5 шт.

Путы Si на 70000 мартовские по цене 1400 в количестве 6 шт. (дабы уровнять примерно затраты, хотя полного понимания тоже нет для чего?)

Цена фьючерса в момент покупки была в районе 72500

( Читать дальше )

Нефть, факторы цены. Срочно в номер!

- 14 января 2016, 20:38

- |

Последнее время вижу кучу истерик, и не только на смарте, о том что нефть падает из за заговора. Кого с кем? Цель?

Или еще интересные версии об Иране, ребята, Иран влиял на цены еще в мае, сейчас может повлиять только отказ от снятия санкций, в лучшую сторону повлиять.

Почему падает нефть? Из-за дисбаланса спроса над предложением? Причина веская, но не настолько чтобы какие то 2млн бд давили на черное золото уже больше года.

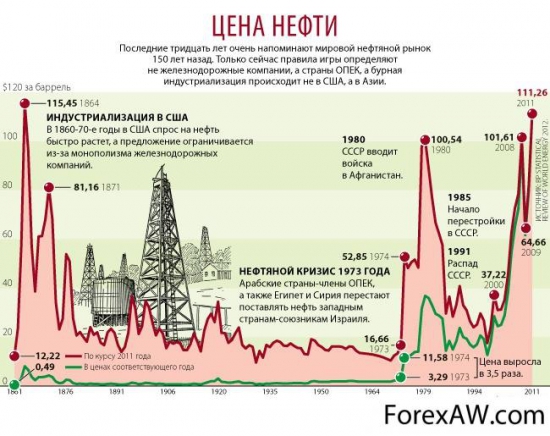

Чтобы понять почему она падает, давайте сначала проанализируем цены на нее за весь период.

На картинке цены приводят к курсу 2011о года, но верно ли это? Мир с того времени не плохо изменился, взять хотя бы уход бакса от золота, и совершенно бешенное по меркам тех годов (1900) сегодняшнее потребление. Поправки на одну лишь инфляцию здесь явно мало, тем более она в цене, это вам не на лукойле заправиться. Так что дальнейшие рассуждения на основе зеленой цены

( Читать дальше )

Торговля опционов в шорт: что лучше, акции или товары?

- 14 января 2016, 12:56

- |

Стратегия торговли в шорт опционами на фьючерсы отличается от стратегии, которая используется при торговле опционами на акции. Потенциально, первый вариант является более прибыльным

Стратегия торговли в шорт опционами на фьючерсы отличается от стратегии, которая используется при торговле опционами на акции. Потенциально, первый вариант является более прибыльным

Большинство трейдеров, работающих с акциями разбираются в опционах на акции. Желание диверсифицировать портфель приводит их на товарные рынки, но лишь немногие трейдеры обращают взоры на товарные опционы. Тем временем, опционы на товарные фьючерсы открывают уникальные возможности, особенно, для тех, кто привык к жестким условиям, существующим при продаже опционов на акции.

Безусловно, продажа опционов на акции тоже является выгодной стратегией. Но те многочисленные инвесторы, которые продают их с целью повышения результативности своего портфеля акций, часто с удивлением обнаруживают, какую практическую пользу они могут получить, применив эту стратегию на товарных рынках.

( Читать дальше )

WTI накануне, а сегодня Брент сделал это - “протестировал” 30 долл. за баррель

- 14 января 2016, 10:04

- |

Обзор рынков. Четверг, 14 января 2016

Вчера WTI, а сегодня Брент сделал это — “протестировал” уровень в 30 долл. за баррель. По хронологгии, вчера, в 18:30 МСК и как обычно по средам, вышел еженедельный отчет EIA. Реакцией на него стало падение ближайшего фьючерса на брент на 1.5 доллара (этот мартовский контракт, кстати, сегодня торгуется последний день). А ночью он “проколол” 30 долл./барр. Пару часов назад, на малоликвидных ночных электронных торгах, брент показал минимум в районе 29.73, а на момент написания находился почти на 30 ровно. Американский WTI также упал на выходе отчета, но торгуется с нетипичной для него премией — примерно на 31.4 долл. за барр.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал