Избранное трейдера Баландин Артем

одна из лучших книг по трейдингу, которую читал. Идеи

- 09 октября 2015, 01:13

- |

Основные выдержки:

• Абсолютное большинство теряет на фьючерсах деньги

• Успешные трейдеры посвятили рынку много времени и сил

• Мы не верим в то, что будущие цены могут быть точно предсказаны

• Технический анализ заключается в методах обнаружения и измерения силы трендов

• Сильные тренды редки и ценны, поэтому их нельзя упускать

• Настоящие тренды умирают медленно и трудно

• Управление капиталом и контроль рисков могут иметь большее значение, чем метод

• Мы ищем тренды 3-4 месяца и дольше, чтобы работать с дневным графиком

• Мы не рекомендуем разворотные стратегии

• Плотные стопы ограничивают потери, но ведут к психологическому дискомфорту

• В торговле фьючерсами большего успеха добивается тот, у кого хорошая стратегия выхода из сделки.

• Хороший выход – единственный элемент любой системы.

• Опытные трейдеры теряют деньги, собирая много мелких потерь

• Большинство выигрывающих трейдеров имеют отношение прибыль/риск>2

• Трейдеры не могут выдержать больших упущенных доходов

• Трейдеры не могут выдержать неизбежных убытков.

• Эти 2 фактора определяют грамотную стратегию выхода из сделки.

• Покупка не пике редко является хорошим входом в рынок

• Когда строите планы, готовьтесь к худшему и благодарите судьбу, если этого не произошло.

•

• ADX – очень ценный инструмент с большим кол-вом практических приложений

• Лучшие интервалы DI лежат в диапазоне 14-20 дней

• Любое значение ADX>15 говорит о тренде

• Уменьшение ADX говорит о боковике.

• ADX падает? Нет торгов! Только контртрендовые

• При шипах на рынке окно расчета ADX запаздывает

• Когда ADX падает, надо быстро снимать прибыль, вместо того, чтобы давать прибыли расти

• Сложность торговли в боковике – это определить, что рынок в нем находится

• Каналы являются одним из самых эффективных и доступных инструментов

• Нужно дождаться, когда дивергенция будет подтверждена закрытием в направлении тренда

• Трейдеры часто используют Моментум, но не как основной индикатор

• Моментум является редким опережающим индикатором

• Важный сигнал Моментума в точках пересечения с нулем

• Больше всего реальных денег сегодня зарабатывается при помощи скользящих средних

• Простая СС нам нравится больше, чем все остальные

• 2 СС — наиболее популярный вариант и как правило наиболее прибыльный

• 3 СС: разворот тренда с подтверждением

• Практически любая комбинация СС прибыльна на трендовом рынке и убыточна на нетрендовом рынке

• Наиболее ценны дивергенции на MACD

• Главное не спешить и не оказаться на противоположной стороне сильного тренда

• Параболик – это метод размещения скользящих остановок

• Торговля непосредственно по параболику как правило убыточна

• %R может быть полезен как метод выхода

• Для обнаружения дивергенций мы рекомендуем 10 и 14 дневный RSI

• Дивергенции, пики которых разделяются неск днями или >10 недель, не дают хор сигналов

• Покупать при RSI>75 опасно.

- комментировать

- ★96

- Комментарии ( 29 )

ЛЧИ – нюансы.

- 29 сентября 2015, 13:10

- |

Аналогов конкурсу ЛЧИ, который ежегодно проводит Московская биржа в мире нет – за это им большое спасибо. Но блин, как можно столько лет проводить конкурс и постоянно так косячить? Конкурс 2015 года просто побил все рекорды по косякам.

Всё началось с плавающих стартовых сумм, которые не правильно отображались первую неделю из-за плавающего ГО. Ура, наконец это исправили. Для тех, кто в танке, не забывайте, что ГО по лимитным и маркетным заявкам разное. Были ещё мелкие недочёты в таблицах, а иногда они просто не отображаются, но это тоже, надеюсь временно.

Самое интересное обнаружил буквально вчера, когда дополнительно зарегистрировался на валютном рынке. Маленькая ремарка: каждый участник одновременно может участвовать в нескольких номинациях и может одновременно торговать на разных рынках: валютный, срочный, фондовый.

Вот теперь самое интересное. У брокера ITinvest есть некоторые преимущества и удобства, которых нет у других брокеров. Все их расписывать не буду, поясню лишь одно, которое не учтено в ЛЧИ. Брокер даёт возможность использовать купленные “физические- поставленные” доллары в качестве ГО (гарантийного обеспечения). Кстати, для тех, кто в танке, аналогично можно использовать под ГО и золото, купленное на споте (в граммах за рубли) и даже ОФЗ уже сделали маржируемые, так что и тут есть халява и можно получать безрисковую премию.

( Читать дальше )

Дивидендный механизм рфр

- 27 сентября 2015, 21:57

- |

Прекрасная погода

Организационная сторона на высоте.

Отель «Новый берег» понравился.Вид из отеля был как бы намекающим :)

«Заработай на бирже на покупку яхты» :)

После моего выступления ряд участников попросил меня выложить в виде обзора моё выступление на конференции.

Выкладываю :)

Тимофей Мартынов предложил мне выступить на этой конференции на тему «Как жить на дивиденды»

Отвечаю: жить на дивиденды и доходы от дивидендных акций, как я их назвала дивитикеры, можно весьма не плохо, но финансовую отдачу от дивидендов можно значительно повысить, если понять дивидендный механизм рфр.

И так, мы пришли на рфр за дивидендами.

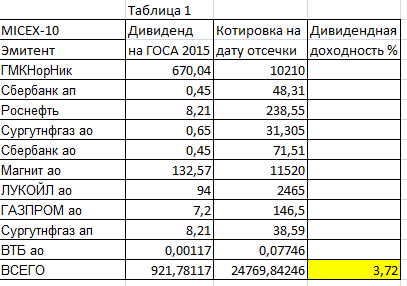

Можно просто и не замысловато купить акции из Индекса ММВБ 10

( Читать дальше )

Правильный трейдинг. Суть.

- 03 сентября 2015, 10:37

- |

Но пробежавшись по смартлабу, стало ясно, что и здесь она будет более чем уместна.

Что такое трейдинг?

Трейдинг-это монотонное увеличение капитала однотипными сериями сделок, обладающими историческим статистическим преимуществом.

В переводе на простой язык, трейдинг-это совершение серии покупок-продаж, которые обладают сходными характеристиками и в прошлом были в среднем прибыльны.

Всех людей на планете в контексте их отношений с биржевой торговлей можно разделить на 4 ключевые группы:

1) Трейдеры- люди, обеспечивающие своими действиями монотонное увеличение капитала путем торговли проверенных на истории алгоритмов.

2) Участники торгов-люди, совершающие покупки/продажи на бирже вне рамок проверенных и подтвердивших свою успешность алгоритмов.

( Читать дальше )

То, что происходило с ценами на нефть вчера - это принудительное закрытие коротких позиций

- 01 сентября 2015, 13:22

- |

Вчера брент и WTI бурно росли с 20:00 по 23:30 пермского времени. За этот период в 3.5 часа брент вырос на +12.5% — явно экстраординарное событие. Накопленный рост нефти за три дня составил +26%, его называют «самым большим за 25 лет”, то есть с 1990 г., времени вторжения Ирака в Кувейт.

Рост на 20% акций или сырья в СМИ принято называть началом „бычьего рынка“ (точно также как падение на 20% — это начало “медвежьего рынка”). Так что с формальной точки зрения, нефть вчера вошла в бычью фазу. Причиной роста называют пару факторов.

( Читать дальше )

34.5% ЗА! Итоги голосования! Мысли, факты, причины.

- 30 августа 2015, 17:24

- |

Ну вот я наконец то добрался до написания итогов голосования)), данное событие можно смело считать знаменательным, потому что голосование получилось самым масштабным в истории SL))

Здесь я разберу итоги, почему так и чего ждать. Пост получится немаленький, прочитайте, найдете много интересных мыслей.

Часть 1.

Итак, ПРОГОЛОСОВАЛО 1196 ЧЕЛ!!!

ЗА ВВП 34.5%

Не за ВВП — 65.5%.

Честно, я ожидал где то 38-42% и итоги оказались ниже ожиданий, но вполне закономерны.

Некоторые люди в процессе голосования (особенно ватники, которые сами не верят во что говорят) писли что голосование далеко от реальности. Мой довод в любом случае один — голосование полностью отражает ситуцию.

Я решил провести эксперемент и между делом спросил о ВВП 5 человек, из обычного рабочего класса, не знакомых между собой и из разных городов.

( Читать дальше )

Рэй Далио: QE4 будет раньше, чем повышение ставок

- 27 августа 2015, 17:48

- |

В общем Далио уверен, что следующий шаг ФРС — это большое смягчение, а не большое ужесточение политики. На эту тему он как раз и разослал репорт клиентам в понедельник, который назывался "The Dangerous Long Bias and the End of the Supercycle and Why We Believe That the Next Big Fed Move Will Be to Ease (Via QE) Rather Than to Tighten". С полным текстом можно ознакомиться на страничке Далио в linkedIn.

Исторически:

- если ФРС увеличит ставку на 25-50 за цикл, это будет самый слабый цикл ужесточения за всю историю

- средний цикл ужесточния ставки составлял 4,4% за последние 100 лет.

- самое маленькое ужесточение было в 1936 году и составило 0,5% — когда США были в фазе делевириджа долгосрочного цикла

- самый слабый цикл повышения ставок затем был в 1954-75 и составил 2,8%.

( Читать дальше )

Эпоха дешевой нефти закончилась,но какой дорогой она будет - это другой вопрос.

- 19 августа 2015, 12:54

- |

- На рынках акций ничего особенного не происходит. Индекс ММВБ минус 1%, S&P 500 минус 0.3%, STOXX Europe 600 +0.2%. Можно выделить Китай — Shanghai Stock Exchange Composite вчера падал на 6,1% — одно из самых заметных падений в августе. Сегодня (торги на момент написания продолжаются) показывает минус 3%, приблизившись к минимумам более чем за месяц и рискуя продолжить “сдуваться” дальше. Юань остается стабилен после недавней ступени девальвации.

- В последнем опросе, проводимом Merrill Lynch BoA с 7 по 13 августа, результаты показали, что главный риск для международных компаний по управлению активами сейчас представляет рецессия в Китае, второй крупнейшей экономике мира. Хотя в июле такой риск вообще не был идентифицирован. Инвесторы озабочены не столько падением фондового рынка (так как доля иностранных инвесторов невелика), сколько ослаблением экономической активности.Так, Citigroup прогнозирует рост не более 5% по итогам 2015 г, ранее рост оценивали в 7%.

( Читать дальше )

Новый день - новый минимум по ценам на нефть.

- 18 августа 2015, 13:10

- |

- Индекс ММВБ минус 0.3%, а его долларовый аналог — РТС — минус 1.2%. S&P 500 +0.5%. Вчера был опубликованы слабые данные по индексу уверенности в промышленности в августе, Empire State Manucaturing Survey для штата Нью-Йорк. Необычность в том, что этот индекс оказался на минимуме с 2009 г. что, потенциально, может сдержать повышение ставок ФРС, ожидаемое в сентябре. Stoxx Europe 600 +0.3%.

- Новый день — новый минимум по ценам на нефть. Правда, это касается американской WTI, которая закрылась на 41.87 долл./баррель — очередной антирекорд с начала 2009 г. Ближайший фьючерс на брент продолжает топтаться вблизи минимумов января текущего года. Сейчас он находится на 48.6/баррель, тогда как внутридневной минимум прошлого понедельника был на 48.3/баррель. Остаются большие шансы, что брент в ближайшие дни может показать рекорд, хотя бы временный (“ложный пробой”).

- Это не сулит ничего хорошего для курса рубля, достигшего сегодня нового минимума с начала года на уровне 65.7/доллар. В августе стало очевидно, что цены на нефть будут оставаться на уровне около 50/барр. долго, и что скорый возврат к норме прежних месяцев 60/барр. маловероятен. В таких условиях курс в 65/доллар рискует стать новой нормой, сдерживая импорт россиян и переориентируя их спрос на внутренние товары. Последняя точка слегка отклонилась от тренда, но этот скатер-плот и не предполагает большой точности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал