SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера valeryz

Девальвация рубля 2014 от Дмитрия Шагардина

- 19 февраля 2014, 23:09

- |

Репост от Дмитрия Шагардина: http://d-shagardin.livejournal.com/112927.html

Да, российский рубль решил всех удивить похоже — сорвал все корреляции и окончательно ушел в свободное плавание :)

Обратимся к графику (нормализован по январю 2013) — в феврале 2014 рубль падает на фоне восстановления валют EM против доллара США.

далее на рисунке показана динамика по валютам emerging markets c начала февраля 2014 — довольно мощное восстановление против доллара США по всему спектру валют EM, кроме рубля.

с начала 2014 года (YTD) также показательно — рубль оказался в группе наихудших.

( Читать дальше )

Да, российский рубль решил всех удивить похоже — сорвал все корреляции и окончательно ушел в свободное плавание :)

Обратимся к графику (нормализован по январю 2013) — в феврале 2014 рубль падает на фоне восстановления валют EM против доллара США.

далее на рисунке показана динамика по валютам emerging markets c начала февраля 2014 — довольно мощное восстановление против доллара США по всему спектру валют EM, кроме рубля.

с начала 2014 года (YTD) также показательно — рубль оказался в группе наихудших.

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 34 )

Американские казначейские облигации - что это?

- 18 февраля 2014, 11:57

- |

Фьючерсный контракт на 30-летние американские Казначейские облигации (eCBOT: ZB) / 30-YEAR U.S. TREASURY BOND FUTURES (GLOBEX: ZB)

Фьючерсный мини-контракт на 30-летние казначейские облигации – бонды ZB

Базовый актив

30-летние казначейские облигации также называют длинными бондами. Как во всех обязательствах, их доходность обратно пропорционально цене. В то же время нет четкого соотношения между длинным бондом и долларом США. Но обычно сохраняется следующее отношение — падение цены бонда, то есть рост его доходности, из-за инфляционного беспокойства, может придавить американскую валюту. Подъем же может явиться результатом сильных экономических данных.

Будучи эталонным активом, длинные бонды перемещают потоки капитала по глобальным соображениям. Финансовый или политический беспорядок на рынках стран третьего мира вызывает горячий интерес к американским казначейским обязательствам из-за их безопасного характера.

В последнее время роль 30-летнего бонда, как эталонного теста, постепенно передается его 10-летнему варианту. Это происходит, поскольку поставка 30-летних обязательств начала сокращаться из-за действий Казначейства. Оно занимается их возмещением, то есть выкупает долги.

( Читать дальше )

Фьючерсный мини-контракт на 30-летние казначейские облигации – бонды ZB

Базовый актив

30-летние казначейские облигации также называют длинными бондами. Как во всех обязательствах, их доходность обратно пропорционально цене. В то же время нет четкого соотношения между длинным бондом и долларом США. Но обычно сохраняется следующее отношение — падение цены бонда, то есть рост его доходности, из-за инфляционного беспокойства, может придавить американскую валюту. Подъем же может явиться результатом сильных экономических данных.

Будучи эталонным активом, длинные бонды перемещают потоки капитала по глобальным соображениям. Финансовый или политический беспорядок на рынках стран третьего мира вызывает горячий интерес к американским казначейским обязательствам из-за их безопасного характера.

В последнее время роль 30-летнего бонда, как эталонного теста, постепенно передается его 10-летнему варианту. Это происходит, поскольку поставка 30-летних обязательств начала сокращаться из-за действий Казначейства. Оно занимается их возмещением, то есть выкупает долги.

( Читать дальше )

Текущий момент: почему рынок меняется. Часть 3

- 09 февраля 2014, 16:58

- |

Первый пост из последующей серии я написал аккурат перед серьезной первой коррекцией на американском рынке за последние полгода. Те индикаторы риска, которые я отслеживаю, показывают, что американский рынок еще в первой половине января изменился. Что же произошло?

Для описания модели оценки риска начну немного издалека. Как известно, с психологической точки зрения рынком двигают две эмоции: страх и жадность. Исторический опыт показывает, что любой пузырь на рынке берет свое начало из человеческой жадности. Это хорошо все понимают. Однако, и страх может оказывать тоже самое влияние на рынок и приводить не к дивжению вниз, а к движению наверх! Страх неучастия в росте, когда все кругом зарабатывают легкие деньги, страх оказаться в стороне заставляют людей буквально вскакивать в растущий тренд, несмотря на что, разум подсказывает — будь в стороне.

Долгосрочные профессиональные инвесторы очень хорошо знают, что иногда лучшей рыночной стратегией является стратегия — не поддаваться действиям большой иневстиционно-спекулятивной толпы. Но они также боятся давления с обратной стороны — в сегодняшней высококонкурентной индустрии управления активами даже относительно краткосрочная underperfomance (т.е. результат хуже индекса) может привести к очень негативным последвиям в виде оттока клиентов и перехода их к более успешным управляющим. По итогам 2013 года 100% хедж фондов, которые используют макро стратегию и 93% фондов со стратегией лонг/шорт, проиграли индексу S&P 500 (по данным HSBC Alternative Investment group). Большинство из них работает по систему 2- 20, когда с активов клиента взымается 2% комиссии за управление и 20% дополнительно так называемого perfomance fee (дохода за успешное управлпение). Все они проиграли самой простой стратегии «купи и держи» — инвестиции в ETF — S&P 500 SPDR ETF (SPY), взымающему комиссию только 0,1%. Дела обстоят еще хуже — это уже второй год подряд, когда указанные хедж-фонды проигрывают индексу. Даже те долгосрочные фонды, которые инвестируют как в акции, так и в облигации, при меньшем количестве акций против индекса (underweight stocks) также показали худшие результаты.

( Читать дальше )

Для описания модели оценки риска начну немного издалека. Как известно, с психологической точки зрения рынком двигают две эмоции: страх и жадность. Исторический опыт показывает, что любой пузырь на рынке берет свое начало из человеческой жадности. Это хорошо все понимают. Однако, и страх может оказывать тоже самое влияние на рынок и приводить не к дивжению вниз, а к движению наверх! Страх неучастия в росте, когда все кругом зарабатывают легкие деньги, страх оказаться в стороне заставляют людей буквально вскакивать в растущий тренд, несмотря на что, разум подсказывает — будь в стороне.

Долгосрочные профессиональные инвесторы очень хорошо знают, что иногда лучшей рыночной стратегией является стратегия — не поддаваться действиям большой иневстиционно-спекулятивной толпы. Но они также боятся давления с обратной стороны — в сегодняшней высококонкурентной индустрии управления активами даже относительно краткосрочная underperfomance (т.е. результат хуже индекса) может привести к очень негативным последвиям в виде оттока клиентов и перехода их к более успешным управляющим. По итогам 2013 года 100% хедж фондов, которые используют макро стратегию и 93% фондов со стратегией лонг/шорт, проиграли индексу S&P 500 (по данным HSBC Alternative Investment group). Большинство из них работает по систему 2- 20, когда с активов клиента взымается 2% комиссии за управление и 20% дополнительно так называемого perfomance fee (дохода за успешное управлпение). Все они проиграли самой простой стратегии «купи и держи» — инвестиции в ETF — S&P 500 SPDR ETF (SPY), взымающему комиссию только 0,1%. Дела обстоят еще хуже — это уже второй год подряд, когда указанные хедж-фонды проигрывают индексу. Даже те долгосрочные фонды, которые инвестируют как в акции, так и в облигации, при меньшем количестве акций против индекса (underweight stocks) также показали худшие результаты.

( Читать дальше )

Текущий момент: американский рынок и экономика 2.

- 08 февраля 2014, 13:29

- |

Продложаем начатую в прошлый раз тему, тем более, что за истекший период времени на американском рынке случилась коррекция, ее выкуп, мини-кризис на развивающихся рынках, падение их валют и тд. Итак, вопросы, поставленные в конце предыдущего поста звучали так:

Где мы сейчас находимся, в какой точке рынка? Можем ли мы повторить эпическое падение 1987 года и какие условия для этого нужны?

Действительно ли мы повторим краш 1987-го? Необязательно. Вообще, история редко повторяется в той точности, как это когда-то было, а сама по себе нестабильность рынков заложена в их природе, бычий рынок в свое время также закончится и даст зеленый свет медвежьему, в точности как день сменяет ночь. Вопрос, состоит в другом: наступит или нет медвежий рынок, а когда это произойдет. В терминах времени мы находимся сейчас в 1986 году — не в 1987 и когда, соотвественно, наступит 2015 год — будьте внимательны. Почему? Давайте объясним эти причины:

ралли на рынке акций между 1985 и первой половиной 1987 года проходило на фоне мягкой монетарной политики и низкой инфляции, а процентные ставки начали свой постпенный рост только в самом начале 1987 года, что в конечном итоге и привело к событиям осени 1987г.

( Читать дальше )

Где мы сейчас находимся, в какой точке рынка? Можем ли мы повторить эпическое падение 1987 года и какие условия для этого нужны?

Действительно ли мы повторим краш 1987-го? Необязательно. Вообще, история редко повторяется в той точности, как это когда-то было, а сама по себе нестабильность рынков заложена в их природе, бычий рынок в свое время также закончится и даст зеленый свет медвежьему, в точности как день сменяет ночь. Вопрос, состоит в другом: наступит или нет медвежий рынок, а когда это произойдет. В терминах времени мы находимся сейчас в 1986 году — не в 1987 и когда, соотвественно, наступит 2015 год — будьте внимательны. Почему? Давайте объясним эти причины:

ралли на рынке акций между 1985 и первой половиной 1987 года проходило на фоне мягкой монетарной политики и низкой инфляции, а процентные ставки начали свой постпенный рост только в самом начале 1987 года, что в конечном итоге и привело к событиям осени 1987г.

( Читать дальше )

Текущий момент: американский рынок и экономика

- 19 января 2014, 15:35

- |

Если мы говорим об экономике, то в 2014 году в ней сохранятся все те тренды, которые присутствовали в году 2013г. Это главное, что можно сказать. В целом, американская экономика вырастет в наступившем году на 3-3,5%, учитывая уменьшающееся влияние на нее fiscal cliff; улучшающийся сентимент CEO американский компаний приведет к довольно быстрому росту капитальных расходов компаний или инвестиций, динамика которых по историческим меркам выглядит весьма слабо(см. график)

. Восстановление рынка недвижимости продолжится, хотя скорость восстановления будет несколько ниже, чем в году прошлом. Пожалуй, об экономике пока все.

. Восстановление рынка недвижимости продолжится, хотя скорость восстановления будет несколько ниже, чем в году прошлом. Пожалуй, об экономике пока все.Сегодня же хотел бы написать о другом. Первое. Часто, когда вы слушаете или читаете аналитиков многие из них, на вопрос о перспективах рынка акций часто ссылаются на экономику, дескать ВВП будет расти слабо и рынок акций ничего хорошего не ждет и наоборот. Однако, приведу график зависимости поведения рынка акций от динамики и темпов роста ВВП по данным собранным с 1900 года (см. график).

Как видно из графика, коэффициент R2 говорит о том, что нет практически никакой зависимости по данным ВВП и поведению рынка. Второе. На одной из конференций у меня вышел некоторый спор с Максимом Орловским из Ренессанс капитала. Я приводил некоторые исторические графики, пытаясь объяснить текущие тренды. На что Максим заметил, что нет смысла смотреть, к примеру, на графики нефти 1900-1920, когда «еще ездили на лошадях» и делать выводы о поведении рынка нефти на период 2014- 2020 годы и т.д. Почему я, тем не менее, самым активным образом использую данный подход? Потому что, если вы посмотрите на любую область человеческой деятельности, то вы сами так или иначе, даже того не замечая, часто базируете свои жизненные решения на имеющемся у вас жизненном опыте. Отсюда, кстати, возникает, например, желание дать совет, как поступать в той или иной ситуации, главным аргументом которого опять же является прошлый опыт. Так же на рынке сначала вы смотрите на какие-то индикаторы, делая свою первую сделку на рынку, а с течением времени и с опытом вы можете смотреть на совершенно другие вещи. Люди, которые давно работают на рынке (бизнесе) часто вообще принимают решения дискреционно, то есть по своему усмотрению, фактически используя никаким образом не формализованный подход. Тоже самое, отношение к риску в целом, как к категории – в определенный момент вы возьмете минимальный риск, а в какой-то максимальный. Это тоже происходит благодаря наработанному опыту, который зачастую проявляется в тех или иных рыночных паттернах, которые вы наблюдали в прошлом, ну и тд.

Как видно из графика, коэффициент R2 говорит о том, что нет практически никакой зависимости по данным ВВП и поведению рынка. Второе. На одной из конференций у меня вышел некоторый спор с Максимом Орловским из Ренессанс капитала. Я приводил некоторые исторические графики, пытаясь объяснить текущие тренды. На что Максим заметил, что нет смысла смотреть, к примеру, на графики нефти 1900-1920, когда «еще ездили на лошадях» и делать выводы о поведении рынка нефти на период 2014- 2020 годы и т.д. Почему я, тем не менее, самым активным образом использую данный подход? Потому что, если вы посмотрите на любую область человеческой деятельности, то вы сами так или иначе, даже того не замечая, часто базируете свои жизненные решения на имеющемся у вас жизненном опыте. Отсюда, кстати, возникает, например, желание дать совет, как поступать в той или иной ситуации, главным аргументом которого опять же является прошлый опыт. Так же на рынке сначала вы смотрите на какие-то индикаторы, делая свою первую сделку на рынку, а с течением времени и с опытом вы можете смотреть на совершенно другие вещи. Люди, которые давно работают на рынке (бизнесе) часто вообще принимают решения дискреционно, то есть по своему усмотрению, фактически используя никаким образом не формализованный подход. Тоже самое, отношение к риску в целом, как к категории – в определенный момент вы возьмете минимальный риск, а в какой-то максимальный. Это тоже происходит благодаря наработанному опыту, который зачастую проявляется в тех или иных рыночных паттернах, которые вы наблюдали в прошлом, ну и тд.( Читать дальше )

Золотое дно

- 11 декабря 2013, 17:59

- |

Пора подводить итоги 2013 года. Хочется начать с темы про золото, которая активно обсуждалась на страницах блога в ЖЖ и на смартлабе с февраля 2013 года. Прошло достаточное количество времени, чтобы проверить правильность/неправильность оценок и ожиданий. Подход основывался на фундаментальном анализе, историческом срезе, оценке текущего положения дел в глобальной экономике… в общем, на здравом смысле, который в итоге не подвел.

Золото: фундаментальные факторы

Обвал цен на золото в 2013 году застал многих инвесторов и спекулянтов врасплох. Слишком сильно в сознании многих укоренилось мнение о том, что глобальный “печатный станок” неизбежно приведет к росту инфляции, защитой от которой традиционно выступают инвестиции в желтый металл. Но реальность такова, что в мировой экономике сегодня доминируют скорее дефляционные настроения.

Центральные банки, попав в ловушку ликвидности в 2008 году, когда скорость обращения денег и процентные ставки близки к нулевым значениям, могут напечатать много денег без риска вызвать взырвной рост инфляции. Эти деньги идут на замещение кредита, который “сжигается” делевериджем (сокращением уровня кредитного плеча), и не выходят за рамки банковского сектора, оседая на счетах избыточных резервов. Эти деньги не доходят до реального сектора экономики, т.к. глобальный спрос остается слабым — домохозяйства и бизнес не в состоянии наращивать потребление. Поэтому предложение денег растет, а цены не растут – эти процессы, как показывает время, могут спокойно сосуществовать вместе. Периоды стабильной низкой инфляции являются неблагоприятной средой для золота.

Тем не менее, скептиков по-прежнему остается много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению его цены. Стоит напомнить, что с начала 2013 года цена на золото упала на 25%, с пиков осени 2011 года – на 33%.

Итак, постараемся обозначить базовые фундаментальные факторы, влияющие на рынок золота.

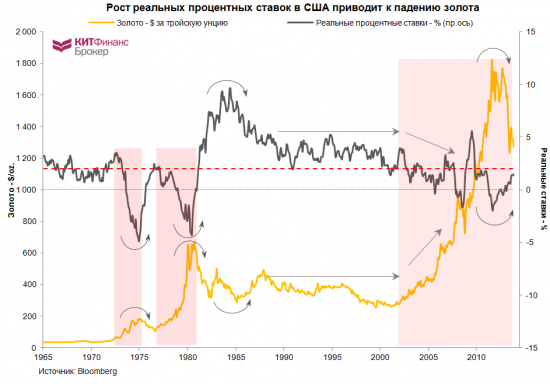

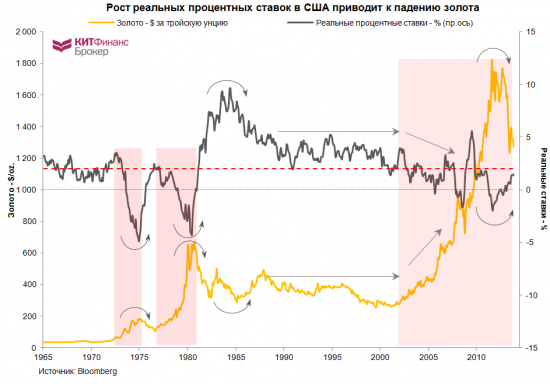

1. Золото vs. реальные процентные ставки

Золото – это актив, который не генерирует денежного потока. Золото является хеджевым активом, сохраняющим стоимость, во времена отрицательных реальных процентных ставок. Золото не пользуется спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

Реальные процентные ставки зависят от двух составляющих: доходности гособлигаций и инфляции. Доходность 10-летних трежериз, скорректированной на уровень инфляции, определяют уровень реальных процентных ставок в США. При этом ставки по 10-летним трежерям определяют стоимость длинных денег в мире, являются мерой стоимости денег. Поэтому реальные процентные ставки смотрим именно в разрезе американских долговых бумаг.

Реальные процентные ставки в США развернулись вверх в конце 2011 года вслед за запуском нового кредитного цикла в американской экономике. Цена на золото тоже развернулась, но вниз. Рынок поверил, что рефляционная политика ФРС имеет положительный эффект на экономику.

В начале 2013 года реальные процентные ставки в США окончательно выбрались на положительную территорию и продолжают расти на ожиданиях сокращения программы выкупа активов (QE3) ФРС США, т.е. доходности трежериз растут на фоне подавленной инфляции.

( Читать дальше )

Золото: фундаментальные факторы

Обвал цен на золото в 2013 году застал многих инвесторов и спекулянтов врасплох. Слишком сильно в сознании многих укоренилось мнение о том, что глобальный “печатный станок” неизбежно приведет к росту инфляции, защитой от которой традиционно выступают инвестиции в желтый металл. Но реальность такова, что в мировой экономике сегодня доминируют скорее дефляционные настроения.

Центральные банки, попав в ловушку ликвидности в 2008 году, когда скорость обращения денег и процентные ставки близки к нулевым значениям, могут напечатать много денег без риска вызвать взырвной рост инфляции. Эти деньги идут на замещение кредита, который “сжигается” делевериджем (сокращением уровня кредитного плеча), и не выходят за рамки банковского сектора, оседая на счетах избыточных резервов. Эти деньги не доходят до реального сектора экономики, т.к. глобальный спрос остается слабым — домохозяйства и бизнес не в состоянии наращивать потребление. Поэтому предложение денег растет, а цены не растут – эти процессы, как показывает время, могут спокойно сосуществовать вместе. Периоды стабильной низкой инфляции являются неблагоприятной средой для золота.

Тем не менее, скептиков по-прежнему остается много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению его цены. Стоит напомнить, что с начала 2013 года цена на золото упала на 25%, с пиков осени 2011 года – на 33%.

Итак, постараемся обозначить базовые фундаментальные факторы, влияющие на рынок золота.

1. Золото vs. реальные процентные ставки

Золото – это актив, который не генерирует денежного потока. Золото является хеджевым активом, сохраняющим стоимость, во времена отрицательных реальных процентных ставок. Золото не пользуется спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

Реальные процентные ставки зависят от двух составляющих: доходности гособлигаций и инфляции. Доходность 10-летних трежериз, скорректированной на уровень инфляции, определяют уровень реальных процентных ставок в США. При этом ставки по 10-летним трежерям определяют стоимость длинных денег в мире, являются мерой стоимости денег. Поэтому реальные процентные ставки смотрим именно в разрезе американских долговых бумаг.

Реальные процентные ставки в США развернулись вверх в конце 2011 года вслед за запуском нового кредитного цикла в американской экономике. Цена на золото тоже развернулась, но вниз. Рынок поверил, что рефляционная политика ФРС имеет положительный эффект на экономику.

В начале 2013 года реальные процентные ставки в США окончательно выбрались на положительную территорию и продолжают расти на ожиданиях сокращения программы выкупа активов (QE3) ФРС США, т.е. доходности трежериз растут на фоне подавленной инфляции.

( Читать дальше )

Презентация моего выступления на конференции по алгоритмической торговле

- 11 декабря 2013, 13:41

- |

Расширенная и дополненная. Кому интересно, смотрите, качайте

yadi.sk/d/D7oN5i68E8qCu

Все вопросы по записи выступления — это к организаторам.

С уважением

yadi.sk/d/D7oN5i68E8qCu

Все вопросы по записи выступления — это к организаторам.

С уважением

Мои 5 копеек про РОБОТОВ 3 декабря.

- 22 ноября 2013, 13:39

- |

Тем, кто хочет получить представление о том, что было на конференции в прошлом году — сюда http://smart-lab.ru/blog/74456.php

Есть ли шанс, что в этом году будет интереснее?

Смотрим программу http://robots.derex.ru/ru/programma/

11.00 – 12.30 Уменьшение Latency в биржевой торговле: плюсы и минусы для рынка.

Участников перечислять не буду. Лучше переведу на русский язык.

За год очень много чего изменилось.

БЫЛО: архитектура 3.8 и приемлемая скорость раздачи скажем 200-300 мс.

СТАЛО: архитектура 3.9, она же SPECTRA, что само по себе уже резко повысило производительность системы, а значит скорость, ну и ко всему этому движения на 2 порядка по раздаче — сначала раз в 30 мс, а затем с криками, шумом и гамом про честность и равные возможности и вообще раз в 3 мс. То есть только скорость раздачи на 2 порядка выросла, не считая производительности ядра.

( Читать дальше )

Есть ли шанс, что в этом году будет интереснее?

Смотрим программу http://robots.derex.ru/ru/programma/

11.00 – 12.30 Уменьшение Latency в биржевой торговле: плюсы и минусы для рынка.

Участников перечислять не буду. Лучше переведу на русский язык.

За год очень много чего изменилось.

БЫЛО: архитектура 3.8 и приемлемая скорость раздачи скажем 200-300 мс.

СТАЛО: архитектура 3.9, она же SPECTRA, что само по себе уже резко повысило производительность системы, а значит скорость, ну и ко всему этому движения на 2 порядка по раздаче — сначала раз в 30 мс, а затем с криками, шумом и гамом про честность и равные возможности и вообще раз в 3 мс. То есть только скорость раздачи на 2 порядка выросла, не считая производительности ядра.

( Читать дальше )

Часть 2. Почему один из самых дешёвых в мире Российский фондовый рынок никому не интересен?

- 18 ноября 2013, 21:03

- |

Первая часть тут - smart-lab.ru/company/itinvest/blog/151472.php

Если посмотреть на ситуацию в Европе, то и тут она не столь радужная. После двух летней рецессии мы увидели в этом году два квартала восстановления в период туристического сезона и все сразу запели о восстановлении Еврозоны. Уже октябрьские данные показали спад деловой активности и новые максимумы по безработице и где спрашивается это восстановление? На мой взгляд Европа входит в самое худшее положение, которое только можно придумать – это не рецессия, а это стагнация да ещё и с дефляцией! Ни у кого не возник вопрос – почему вдруг глава ЕЦБ М.Драги решил пойти на понижение ключевой ставки, ведь на протяжении последнего полугодия мы только и слышали от него, что всё хорошо и что он видит явное улучшение в зоне евро? Почему вдруг, когда стабилен долговой рынок, а рынок акций находится на максимумах он решает вынуть один из последних козырей из рукава? Да всё потому, что ситуация намного хуже и подобные действия только это и подтверждают, но до инвесторов пока это не доходит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал