Избранное трейдера victorfk

+1 Квалифицированный инвестор

- 25 февраля 2021, 16:07

- |

Преамбула или мой ответ Чемберлену Набиулиной

Завел в ВТБ брокерский счет и ИИС в ноябре 2019 года и так помаленьку осваивал биржу, читал книжки, смотрел вебинары и т.п. Весь суммарный оборот за 2020 год около 1,5 млн. И тут наш ЦБ и Набиулина в частности озаботилась судьбой бедных инвесторов, они ж неграмотные все. А давайте загоним их в стойло разрешим им только строго определенные действия. Вот так я и решил получить этот статус КИ — не для того, чтоб пуститься во все тяжкие, а просто не люблю, когда ставят ограничения и решают куда мне идти.Действие первое — набор оборота в 6 млн.

Почитав smart.lab, задав вопрос здесь и в службу поддержки ВТБ, начал действовать. Из ответа ВТБ узнал, что на текущий момент, для расчета берут данные, начиная с 01.04.2020. Считается по всем счетам и по полной цене фьючерса, а не по ГО.Завел 42 000 рублей на срочный рынок и за 3 рабочих дня накрутил фьючерсами SIH1 необходимый оборот в >6 млн.рублей. Обошлось это мне… в + 2000 рублей. Немного?, но и не минус. По своим ощущениям, сравнивая фондовый рынок и FORTS — это как едешь на первой передаче, и перешел на вторую… до третей (опционы) не дошел. Более спокойный вариант, можно покупать-продавать VTBM, но это либо в убыток (потери на комиссиях биржи), либо долго, да и денег надо побольше.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 12 )

30-50% годовых или стоимостное инвестирование на стероидах

- 23 января 2021, 18:05

- |

В моей прошлой статье Стоимостное инвестирование в эпоху высоких технологий я в общих чертах обрисовал свой подход применении Value Investing к растущим технологическим компаниям. Однако, данную методику можно применять гораздо более агрессивно. Об этом и пойдет речь в данной статье.

Мир ускоряется, технологии развиваются космическими темпами. Цикл подрывных инноваций укоротился с десятилетий до буквально десятка лет. К примеру, компания General Motors была лидером мирового автопрома на протяжении 70 лет. Компании Toyota потребовалось полвека, чтобы сместить GM с пьедестала. При этом платформам Android и iOS достаточно было десятилетия на “инновационный подрыв” легендарных смартфонов Blackberry. Подробней о теории подрывных инноваций вы можете почитать в книгах Клейтона Кристенсена. А про теорию ускорения развития и даже ускорения самого ускорения развития (технологическая сингулярность) — у Рэя Курцвейла.

В 21-м веке мы видим немало историй типа Netflix, Instagram, Nvidia и др., которые буквально за десятилетие превратились в бизнес-империи. А взрывной рост таких продуктов, как Zoom или Tiktok говорит продолжении тенденции к ускорению.

( Читать дальше )

Облигации, дефолты и инфляция. Как снизить риски?

- 30 декабря 2020, 07:22

- |

Схематическое представление реакции портфеля облигаций на изменение инфляции, если обменивать имеющиеся облигации не более «длинные» или имеющие более высокий купон. Без учета дефолтных рисков

Новостей не так много (новость об очередном уголовном деле против Алексея Навального пока на котировках рубля не отразилась, видимо, не отразится и на фондовом рынке). Потеоретизирую на тему облигационных инвестиций.

У любой облигации есть 2 основных риска – дефолтный и инфляционный.

Чем ближе погашение – тем выше дефолтный риск. Чем оно дальше – тем выше инфляционный риск.

Кстати, чтобы избежать и того, и другого, можно покупать облигации с близким сроком погашения (полгода-год), эмитенты которых недавно выпустили или анонсировали выпуск новых собственных облигаций (т.е. доступ к профильным деньгам у таких компаний есть, а полученные деньги не исчезнут за короткое время).

( Читать дальше )

Перед ЛЧИ 2020 | Доходность 362% | Мой тильт | В чем грааль?

- 12 сентября 2020, 11:41

- |

Снова пост о моей доходности, об ошибках и предстоящих планах… Впечатлительных хейтеров просьба не беспокоиться!)) Поехали...)

Так как близится ЛЧИ решил подбить результаты не как обычно за 3 месяца, а только за 2 с хвостиком, чтобы была явная картина с чем я подошел к этому конкурсу… График доходности от Финама на текущий момент выглядит так:

Незнаю, честно говоря, как Финам считает доходность, но у меня цифры на данный момент выглядят так:

( Читать дальше )

Госдума приняла закон о категориях инвесторов на финансовом рынке

- 21 июля 2020, 18:39

- |

МОСКВА, 21 июля. /ТАСС/. Госдума приняла в третьем, окончательном чтении закон, направленный на закрепление на законодательном уровне различных категорий инвесторов-физлиц. Документ был инициирован группой депутатов Госдумы и членов Совета Федерации во главе с председателем комитета по финрынку нижней палаты парламента Анатолием Аксаковым.

Принятая в окончательном чтении редакция документа делит частных инвесторов на две категории: неквалифицированных и квалифицированных инвесторов. В число квалифицированных инвесторов войдут коммерческие организации, годовая выручка которых составляет не менее 30 млрд рублей, а чистые активы — не менее 700 млн рублей по данным ее годовой бухгалтерской (финансовой) отчетности за последний отчетный период.

Требования для признания физлица квалифицированным инвестором будут определяться нормативным актом ЦБ. Банка России. В редакции первого чтения обязанность по проведению категоризации инвесторов возлагалась на брокера, форекс-дилера, управляющую компанию паевого инвестиционного фонда, доверительного управляющего, кредитные организации, в окончательной редакции эта норма была исключена, также исключена обязанность брокеров и других участников финансового рынка понижать категории инвесторов в случае выявления их несоответствия требованиям.

Что предложено

( Читать дальше )

QLua скринер. Обновление.

- 06 июля 2020, 19:53

- |

В продолжение топика «QLua скринер в 10 строк кода. Или „за базар отвечаю“, можно качать обнулённый обновлённый скринер.

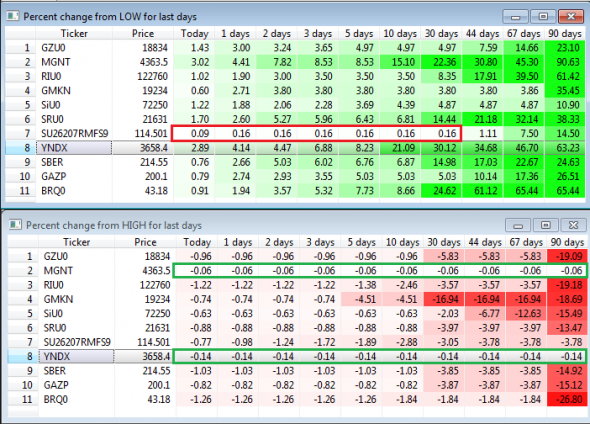

Выглядит так в статике:

А так в динамике.

Если в прошлом скринере отображалось изменение текущей цены от цен закрытия за соответствующее количество торговых сессий (список „срезов“ задается пользователем), то в этом будет две таблицы. Первая таблица — изменение текущей цены от предыдущих хаев (чуть не оговорился...) за N-торговых сессий, вторая — от предыдущих лоёв.

В первой таблице от минимумов выделена строка с длинными ОФЗ. Видно, что минимум цены за 30 торговых сессий был на прошлой сессии.

А во второй таблице, мы видим, что Яндекс и Магнит обновили сегодня свои максимумы за последние 90 торговых сессий.

Таким образом, техзадание (ТЗ) участника тусовки Weddy практически выполнено, остается доделать, как он просил, тот же функционал, только относительно списка заданных дат.

( Читать дальше )

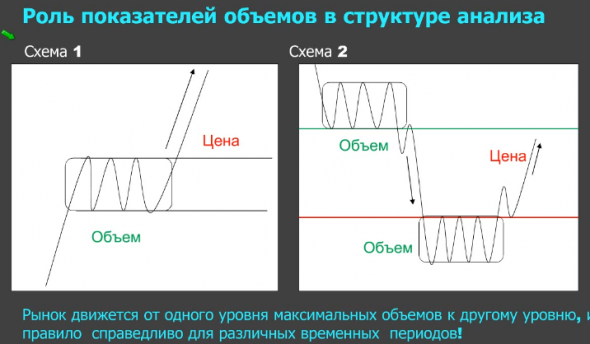

Раздаю КАЧАЙТЕ!!! 2 курса по объемной торговле.

- 22 июня 2020, 12:47

- |

Курс создан официальным разработчиком обучающих программ по технологии объемной торговли.

2 курса, базовый для новичков второй для продвинутых пользователей.

Первый.

cloud.mail.ru/public/2x5K/2FEsH9Wih

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал