Избранное трейдера victorfk

Семь шагов что бы стать успешным профессиональным трейдером

- 19 февраля 2017, 13:07

- |

1. Изучите предметную область. Разберитесь какие есть способы торговать, какие риски они в себя включают, какую доходность можно ожидать реалистично, какие временные и личностные затраты это будет требовать. Что из этого соответствует вашим возможностям и вашему психотипу. Крупные огранизации к примеру могут заниматься продажей волатильности пиша опционы. Доходность в районе 15-20% в год, просадка до 50%. Но результаты при должной квалификации стабильные и вероятно каждый год можно закрывать в плюс. Какова ваша стоимость жизни? Какой у вас есть капитал? Если у вас достаточно капитала, чтобы 10-15% в год покрывали вашу стоимость жизни плюс у вас был запас как минимум на год жизни без того, чтобы тягать деньги из торгового капитала? Если нет — это не для вас. Готовы ли вы быть скальпером и десятки раз в день вступать в бой ради пары пунктов? Положить недюжинные усилия, чтобы выработать мастерские навыки и каждый день идти в бой? Тогда у вас есть шанс генерировать доход из гораздо меньшего капитала чем в предыдущем примере. Это — две крайности. Между ними — масса вариантов. Ваша задача — изучить как можно больше на этом этапе, прочитать, попробывать на демо как можно больше. Этот этап займет у вас 1-2 года, чтобы четко понять что вам нужно. В процессе вашей карьеры этот этап будет не раз повторятся хотя это уже будет занимать 3-6 месяцев, чтобы переоценить потребности и возможности и найти то, что вас на этом этапе будет устраивать.

( Читать дальше )

- комментировать

- ★77

- Комментарии ( 72 )

Как побороть лудоманию.

- 16 февраля 2017, 16:05

- |

+4 компании в портфель

- 16 февраля 2017, 16:02

- |

В портфель в феврале совсем на чуть-чуть денег (ИИС счет) пришли 4 компании

Снова я вернулся в энергетику, для того чтобы как-то разбавить портфель, да и несмотря на рост многих компаний в прошлом году на 200-300% сектор все еще очень дешевый

1) ТГК-1 года 3 назад она была у меня в портфеле (около 20% от всего портфеля) и цена была что-то около 0,006р средняя, но результаты тогда не радовали и я вышел с небольшим плюсом, о чем теперь жалею — за прошлый год компания утроилась (((

Но потенциал еще огромный, я думаю с текущих отметок может еще вырасти в 3-4 раза, так что я снова стал покупать

Жду улучшения фин.показателей и дивов в след.годы

2) МРСК Центра — та же история что и с ТГК-1 + возможно будут дивы в этом году неплохие, но больше рассчитываю на рост капитализации в будущем, очень дешево, потихоньку буду прикупать (+ такой момент когда купил всяких тяжеловесов по 1000-2000-3000р за акцию, на счету остается 400-500р ни туда ни сюда, хочется еще купить какую-нибудь компанию, а денег не хватает — МРСК очень подходит на остатки купить :) Чем не аргумент?

( Читать дальше )

Как я проиграл всё.

- 14 февраля 2017, 12:33

- |

Уходите на американские биржи? Немного о налогах.

- 14 февраля 2017, 09:17

- |

Брокер предоставит вам все финансовые документы в конце года, ещё триста раз пришлет напоминалку о том, что вы сами по своему законодательству должны все посчитать или обратиться к налоговому консультанту и сами заплатить.

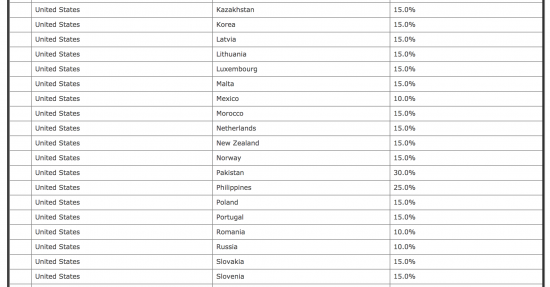

Единственное, с чего удерживается налог брокером с нерезидентов (а вы именно такой — другой)) - это с дивидендов. И здесь, в зависимости от вашего гражданства и от того, какая компания выплатила (американская или нет), к вам на счет упадет сумма за минусом налога.

Например, при выплате дивидендов компаниями США налог составляет для граждан:

России 10%

Казахстана 15%

Прибалтийских государств 15%

Если дивиденды получены от Канадских компаний, налоговая ставка составляет в большинстве случаев 15%.

Полный список стран и налоговых ставок смотрите на веб-сайте брокера.

( Читать дальше )

Топ-5 интересных факторов о дивидендах

- 13 февраля 2017, 14:11

- |

Наряду с приростом капитализации, дивидендные выплаты являются одним из ключевых источников доходов для инвесторов в фондовые активы. Не исключение и рынок США.

Казалось бы, идея проста: раз в квартал корпорации вознаграждают владельцев акций путем выплаты денежных средств. В экс-дивидендную дату инвестор теряет право на получение текущего дивиденда, поэтому акции падают на соответствующую величину. Подробнее о выплате дивидендов на рынке США читайте «Топ-5 дивидендных аристократов Dow Jones».

Однако в реальности тематика дивидендов является гораздо более сложной. Ниже мы представим несколько интересных фактов, которые могут пролить свет инвестиционный процесс. В качестве примера будут взяты американские фондовые активы, однако общие принципы достаточно универсальны и во многом подходят для других рынков.

• Дивиденды и теория оценки

( Читать дальше )

ТА - ФА, что отрабатывает цена. Реальная стоимость ФСК ЕЭС.

- 13 февраля 2017, 09:50

- |

Теханализ показывает объем покупок и продаж, в основном исторически и в моменте уже произошедшем.

Торгуя по ТА — куда толпа ломанула, в ту сторону и открыли позицию. может повезет, а может порвут. Объемы возрастают в моменте и потом идут на спад.

Не зря же Избы рассказывают про ТА всем кто только пришел в рынок, но не дают знаний бухучета и фундаментала (последнее приходит во время игры, к тем кто пришел в поисках удачных вложений).

Отсюда и статистика 80% игроков тупо сливают счет ...

=========

Блумберг например дал прогноз по акциям ФСК ЕЭС на конец января 2017г. в 25к. за акцию, на март 2017г. в 31к. за акцию.

За январь ФСК ЕЭС данный прогноз отработал с задержкой в 1 день… :)

Прогноз Блумберга — это расчет цены.

Который основан на ожидании годовых отчетов. Кто-то ждет официального подтверждения цифр, примерно заявленных руководством ФСК в начале года. А кто-то скупает заранее. И только дурачки увидели картинку ТА = идет бумага к новым высотам = значит должна откатить. Но подумали ли они о реальных фундаментальных показателях, благодаря которым происходит рост стоимости? ... конечно нет.

( Читать дальше )

ЦБ окончательно определился с концепцией категорий инвесторов

- 13 февраля 2017, 09:04

- |

// Неквалифицированные инвесторы со счетом более 400 000 рублей смогут покупать любые инструменты, но перед покупкой их заставят хорошенько подумать //

ЦБ окончательно определился с категориями инвесторов на финансовом рынке, сообщает представитель регулятора. Как и прежде, он планирует разделить их на три основные категории — неквалифицированные, квалифицированные и профессиональные. Неквалифицированных регулятор делит на две категории: «особо защищаемых», у которых на брокерском счету менее 400 000 руб., и тех, у кого сумма выше. Как только сумма на счете инвестора становится меньше 400 000 руб., он переходит в категорию «особо защищаемых».

«Особо защищаемые» инвесторы могут инвестировать в самые простые инструменты: акции, облигации и ETF из котировальных списков первого и второго уровня, некоторые инструменты из списка третьего уровня (их критерии пока разрабатываются), паи ПИФов для неквалифицированных инвесторов, инструменты валютного рынка и рынка драгметаллов. Те, у кого на счету больше 400 000 руб., могут покупать также бумаги из третьего котировального списка и торговать с плечом — но потерять могут лишь сумму, предоставленную брокеру (за исключением технических случаев и оплаты комиссий).

( Читать дальше )

Доходная система инвестирования Олега Клоченка

- 20 мая 2016, 14:41

- |

Инвестиции – это способ превратить работу в долг. Инвестор часть своей работы превращает в долг общества перед ним и относит расчет по долгам в будущее, извлекая сегодня только процент.© Олег Клоченок

Важные критерии для инвестиций в акции/др. активы:

- Актив должен приносить стабильный доход

- Регулярное поступление наличности на счёт важнее потенциала роста цены акции. Поток наличности можно свободно использовать: реинвестировать и потратить на жизненные нужды.

- Я не покупаю никакие акции в надежде на их рост. Я покупаю их доходности.

- Чистая прибыль компании должна расти ежегодно не менее чем на 10%. Если прибыль не растет или сокращается в течение 2-3 лет, то надо задумываться о том, чтобы продать такие акции. Важно также разбираться в структуре прибыли.

- Ориентирован на 5-10 кратный рост цены акций. Дергаться при +30% росте цены не имеет смысла, можно пропустить сотни процентов прибыли.

- Краткосрочный срок инвестирования у Олега = 3 года.

- Бессмысленно говорить о методикам оценки, сравнительных коэффициенты (мультипликаторах) и прочих системы инвестирования, потому что у каждого времени есть своя методика.

- Надо смотреть чтобы доходы компании покрывали регулярные обязательства

- Надежность акции оценивается через показатель цены акции/активы, приходящиеся на 1 акцию. Особенно важен в условиях дефляции. В условиях инфляции — важен индикатор цена/прибыль.

- Не стоит инвестировать в компании, за которыми нет активов

- Покупайте акции минимальные по к-ту P/B и покупайте их для диверсификации портфеля

Философия.

Никакая доходность не в состоянии окупить потерю душевного покоя

Главный ресурс человека — это его время и его внимание. Деньги в самую последнюю очередь.

Главные цели: быть здоровым, счастливым, любимым дорогими людьми, быть независимым — не наниматься на работу.

Надо стремиться к внутреннему комфорту. Не надо делать то, что приводит к стрессу. Комфорт — это тоже доход, потому что в будущем вы снизите себе издержки на фармакологии:)

Нет цели прогнозировать доходность. Задача — следить за ценой денег (через ставки овернайт или 3-летние ОФЗ) и не отставать от этой нормы доходности. Планирование доходности приводит к разочарованиям.

Не пытайтесь прогнозировать. «Мне все равно куда движется рынок». Просто имейте план на каждый возможный случай движения рынка. Вам не надо знать, что будет — вам надо знать, что делать.

( Читать дальше )

Долой Finviz! Даешь робота для отбора акций!

- 08 марта 2016, 12:03

- |

И так на прошлой неделе после долгого перерыва во время, которого торговал фьючерсы (в основном короткие позиции по нефти), снова взялся за внутридневную торговлю американскими акциями. И первое с чем столкнулся, что в условиях флетового рынка надо делать отбор акций каждый день перед открытием рынка. При этом в условиях флета отбор надо делать максимально тщательно иначе торги просто не пойдут. Зная это, у меня уходило минимум час на отбор акций по Finviz. Неделю спустя таких торгов мне это надоело. К тому же за неделю я собрал достаточно данных, чтобы выйти на четкий алгоритм по поиску акций, которые имеют потенциал пойти сегодня после отбора. Записав этот алгоритм я сразу подумал – а нельзя сделать так чтобы машина сама делала отбор и он занимал максимум 20 минут? Немного подумав, я понял – конечно, можно!

В итоге на выходных я на базе thinkorswim сделал свой собственный скринер.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал